Сергей Егишянц,

11.09.10Добрый день. Вне экономики жизнь по-прежнему в немалой степени определяется безумными колебаниями погоды и прочими природными катаклизмами. Аномалии сего года продолжаются – даже Амазонка, самая полноводная река мира, обмелела до того, что на многих участках прекращена навигация; в Новой Зеландии мощное землетрясение (магнитудой свыше 7 баллов по шкале Рихтера) разрушило сотню зданий в городе Крайстчёрч – как признался его мэр, отсутствие жертв в таких условиях есть просто чудо. Символ нынешнего лета – обширный пожар в Калифорнии, который возник из-за того, что игрок в гольф промахнулся по мячу: клюшка задела камень в траве, отчего возникла искра – а из неё пламя, уничтожившее немало зелени во всей округе. А в России пожары всё продолжаются, хотя уже осень...

Из политических новостей отметим объявление баскскими террористами о прекращении вооружённой борьбы за независимость – хотя злые языки заметили, что у бомбистов, видимо, просто закончились боевики: их методично ловят полиции Испании и Франции. В Австралии прошли выборы – с тех пор прошло уже три недели, но правительства нет: ни одна партия не получила большинства – и сейчас идёт нудный процесс торговли голосами независимых депутатов. В Штатах выборы будут в ноябре – расклад не сулит демократам радости: опрос Reuters/Ipsos впервые показал превышение недовольных Обамой над его сторонниками – особенно тревожат людей рынок труда и дефицит бюджета; исследование WSJ/NBC даёт республиканцам перевес в 9%, а президенту – массовую обструкцию экономической политики; согласно ABC News, теперь большинство склонно считать потуги Обамы даже не бесполезными, а вредными.

Интересно, что нынешние власти теряют популярность даже в благополучной Германии – там рейтинг одобрения правящей партии ХДС/ХСС упал до 31% против 38.4%, полученных ею на выборах; популярность свободных демократов альтернативно одарённого главы МИДа Вестервелле рушится. В Японии в ближайший вторник тоже выборы – внутри правящей Демократической партии: бывший её глава, вор и мошенник Озава, решил вернуть себе контроль, потеснив нынешнего премьера, "выскочку" Кана – и вся "старая гвардия" в лице бывших глав правительств, тоже нечистых на руку, на стороне Озавы; молодёжь (и подавляющее большинство народонаселения – от 2/3 до 3/4), напротив, за Кана – любопытно будет поглядеть, чем всё закончится. А британские консерваторы пошли неверным путём лейбористов эпохи Блэра – тори продают билеты на специальные партийные обеды для бизнесменов, причём поесть с Кэмероном стоит нынче недорого, всего по 1000 фунтов на брата: кризисный голод – не тётка!

Процентный расколбас

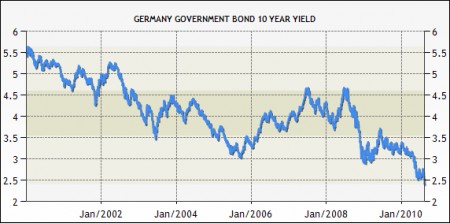

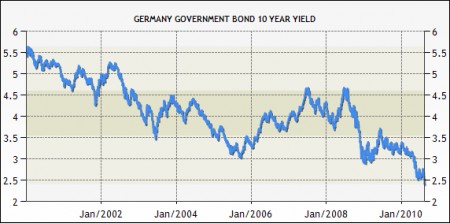

Денежные рынки. За прошедшие четыре недели прошёл ряд заседаний центробанков. Изменения ставок последовали в Швеции (+0.25% до 0.75% годовых), Канаде (+0.25% до 1.00%) и Исландии (-1.00% до 7.00%); на прежних уровнях остались проценты ЕЦБ (1.00%), Банка Англии (0.50%), Банка Японии (0.10%), Резервного банка Австралии (4.50%) и Банка Кореи (2.25%). Тон заявлений центробанков стал тревожнее, суля всё большую осторожность в дальнейших шагах по ужесточению монетарной политики – если они вообще последуют. Банк Японии успел провести ещё и экстренное заседание, на котором расширил масштаб программы количественного смягчения в полтора раза (до 30 трлн. йен) в привычной надежде залить пожар бензином. Протокол последнего заседания ФРС США показал, что члены правления морально готовы возобновить покупки ипотечных бумаг на рынке – и тут чаяния эмиссии как панацеи. Напуганная кризисом публика бросилась скупать казначейки: доходность 10-летних бундов Германии опустилась ниже 2.5% годовых, а 30-летних – 3%; процент по 10-летним британским гилтам опустился до 3%, а такие же японские бумаги дают лишь 0.9%. Напротив, бонды проблемной периферии еврозоны (Греция, Ирландия, Португалия) просели, так что спрэды их доходностей с аналогичными германскими показали новые максимумы – так, греческие бумаги приносят нынче впятеро больше немецких, но желающих купить их всё равно немного. Впрочем, эти страны всё же смогли разместить (под такие-то проценты!) новые выпуски своих бондов – но ясно, что долго они не смогут выдерживать подобные ставки, в перспективе грозящие дефолтом.

Проблемы европейских аутсайдеров, конечно, никуда не делись – и апофеозом их оценки стал доклад Банка Японии, который пришёл к заключению, что финансово-экономическое состояние Греции нынче значительно хуже, чем было у России и Аргентины перед их дефолтами. Не дремали и агентства – S&P понизило рейтинг Ирландии, оставив прогноз негативным; причиной тому стало скверное состояние банковской системы страны, вынудившее её правительство усилить помощь кредитным учреждениям – впрочем, объём заимствований ирландских банков у ЕЦБ в июле слегка сократился, давая надежду на лучшее; однако в сентябре этим банкам надо рефинансировать 25 млрд. своих прежних обязательств – вот и посмотрим, как у них это получится. Бальзам на европейские раны пролил Китай – чей официоз заявил, что намерен переключиться с американских казначеек (которых в резервах Поднебесной и так слишком много) на европейские и японские, а также на бумаги развивающихся экономик: к примеру, в первом полугодии портфель корейских бондов распух в 2.1 раза – впрочем, рынок заверили, что долларовые активы в обозримом будущем всё равно останутся ядром валютных резервов КНР, а пока их доля составляет 65% против 26% у активов, номинированных в евро.

Валютные рынки. На форексе без особых перемен. По данным Банка международных расчётов, весной средний оборот мирового валютного рынка достиг рекордного максимума 4.0 трлн. долларов в сутки – на 20% больше, чем было три года назад; особенно активизировались разнообразные фонды и страховые компании, а также центробанки; из региональных центров укрепил своё лидерство Лондон (37% всего оборота), намного опережающий Нью-Йорк (18%), Токио (6%), Сингапур, Гонконг и Швейцарию (по 5%), а также Австралию (4%). Среди основных тенденций изменения курсов можно выделить продолжающееся укрепление валют безопасности (йены и швейцарского франка), в то время как доллар, евро и фунт относительно друг друга остались примерно на позициях месячной давности. Доллар-свисси приблизился к паритету, а доллар-йена пала к 15-летнему минимуму около 83; впрочем, последние месяцы дают картину хотя и перманентного, но не особо впечатляющего по темпам (и даже затухающего) укрепления японской валюты, которое чревато резким отскоком – хотя и непонятно, от каких уровней; токийские власти пока не решаются на интервенции – но и этот момент может вскоре измениться. Отметим ещё намерение КНР начать интернационализацию юаня, в рамках которой нерезидентов начнут аккуратно допускать на внутренний рынок облигаций – это интересно.

Фондовые рынки. Рынки акций не спешат отрабатывать ранее нарисованные ими на квартальных и месячных графиках медвежьи конструкции; впрочем, для американского фондового рынка последний август стал худшим почти за 10 лет – хотя лидером среди развитых рынков оказался токийский, чей индекс Nikkei за прошлый месяц провалился на 7.5%. Последние корпоративные отчёты вышли смешанными: если Hewlett-Packard и Dell в целом оправдали ожидания рынка, то непосредственно ориентированные на спрос конечного потребителя Wal-Mart и Home Depot в общем разочаровали – причём не только показателями середины года, но и прогнозами на ближайшее будущее. Убыток ирландского банка Anglo Irish в первом полугодии составил 8.2 млрд. евро – и тамошнее правительство, устав вливать в него деньги, решило разделить банк на "хороший" и "плохой": первый из них продолжит работу – а второй, куда стекутся все безнадёжные активы, со временем будет или продан (если получится), или попросту "списан".

Из прочих корпоративных новостей отметим решение Intel купить фирму McAfee, специализирующуюся на безопасности программного обеспечения – специалисты скептически восприняли и сам факт диверсификации на фоне кризиса, и заплаченную за это цену (7.7 млрд. долларов, на 60% выше рыночной цены на тот момент). И оказались правы – вскоре Intel, мрачно констатировав падение спроса на персональные компьютеры, понизил на 6% прогноз своей выручки за третий квартал. Скандал разразился вокруг бывшего главы Hewlett-Packard Хёрда – недавно тот ушёл в отставку, возмущённый обвинениями в мошенничестве и сексуальных домогательствах; аналитики рассуждали, что-де погорячился парень – но теперь стало ясно, что за спиной компании он вёл переговоры с Oracle, куда теперь и перешёл; Хьюлетт пытается запретить эту афёру через суд, небезосновательно подозревая, что основным достоинством Хёрда являются не его управленческий талант, а секреты, которые он утащил с прежней работы и готов продать новым хозяевам. Наконец, в США произошло слияние United Airlines и Continental Airlines – в результате родилась крупнейшая в мире авиакомпания (6% мирового рынка и 20% штатовского).

Товарные рынки. На рынках товаров затишье, нормальное для конца лета и начала осени. Цена нефти осталась примерно на уровнях месячной давности – причём европейский сорт Brent слегка подрос, а американская смесь WTI, напротив, несколько подешевела, озадаченная крайне низкой активностью атлантических ураганов в этом году (очередная погодная аномалия); в целом же нефтяные цены вяло колеблются вокруг отметки 75 долларов за баррель. Промышленные металлы по большей части подорожали, хотя до весенних максимумов им пока далековато. Продовольствие, отметив локальные пики в начале августа, затем успокоилось – причём особенно мощное падение цен на пшеницу (5.2% в день) случилось из-за метеорологического прогноза, посулившего наконец дождь в России после полутора месяцев жаркой засухи. Золото дорожало, но делало это всё более вяло и неспешно, словно бы сомневаясь в верности выбранного направления – из-за этого оно так и не сподобилось пока пробить июньский пик.

Неполиткорректный центробанкир

Азия и Океания. Мировая экономика свежих сигналов не родила – всё по-прежнему. Японский ВВП вырос на 0.4%, к тому же показатель января-марта пересмотрели чуть вниз; в плюсе внешний спрос, в минусе внутренний – всё как обычно. Напротив, австралийский ВВП порадовал всплеском на 1.2% (трёхлетний максимум); проблема в том, что почти весь рост (+1.1%) пришёлся на экспорт, подскочивший на 5.6% из-за китайских ковровых закупок железной руды; неприятным симптомом стало падение инвестиций на 4% в квартал после снижения на 1% в январе-марте – зато операционные прибыли корпораций взлетели сразу на 18.9% против первой четверти. В июле в Японии промышленное производство выросло на 0.3% в месяц – далеко не компенсировав июньское падение на 1.1%; но машиностроительные заказы выправились после нежданного ослабления. Деловая активность в КНР в августе чуть подросла, тогда как в Японии она едва удержалась в зоне экспансии; отдельный показатель сферы услуг Японии снизился, а доверие в малом бизнесе осталось в зоне спада; наконец, опережающие индикаторы пошли вниз, а индексы экономических наблюдателей (текущий и опережающий) в августе обвалились. Австралийские показатели деловой активности не столь плохи, но мрачнеют. Торговый баланс Австралии в июле ухудшился – экспорт просел на 4% из-за снижения вывоза угля на 16% и железной руды на 7%; отгрузки в КНР упали на 7.9% - видимо, за третий квартал будет куда хуже предыдущих. Японский экспорт снизился на 1.4% к июню, но в целом профицит текущих операций пока держится. В августе резко подскочил китайский импорт, подкосив (-30% за месяц!) торговый баланс Поднебесной – для других стран это означает укрепление экспорта.

Банковское кредитование в Японии падает – как и цены: оптовые – на 1.2% в год, розничные – на 0.9%; а без топлива и продовольствия – на 1.5%. В Австралии из-за роста цен и повышения ставок снизилась доступность жилья, а июльский рост разрешений на строительство пришёлся на казённый сектор – тогда как частный упал. Занятость в Австралии блистает – но её увеличение в августе может быть вызвано наймом сотрудников избиркомов перед выборами. В Японии безработица снизилась, но основная зарплата (без оплаты сверхурочных и премий) продолжает падать – а вместе с ней ухудшаются и настроения домохозяйств: этот факт констатировало правительству, избравшее эффектную бюрократическую формулу "Потребительское доверие перестало расти после того, как ранее оно попыталось это сделать". Продажи новых автомобилей в Австралии падают второй месяц подряд, но общие розничные продажи растут – как и в Японии; зато в последней в июле реальные расходы домохозяйств упали. Агентство Moody`s выражает растущую тревогу о банковской системе КНР, раздувающей пузыри по американской модели: капитал растёт медленно, а стоимость активов очень быстро – при этом в некоторый момент выясняется, что изрядная часть этих активов "плохая". В Новой Зеландии разорилась компания South Canterbury Finance – правительству пришлось раскошелиться на 1.7 млрд. местных долларов для компенсаций вкладчикам. Самая экзотичная новость – исчезновение главы китайского центробанка Чжоу Сяочуаня: гонконгская газета Ming Pao сообщила, что власти КНР хотят наказать его за вложения в штатовские казначейки, принесшие убыток в 430 млн. долларов (как это могло быть, неясно) – опасаясь этого, Чжоу якобы сбежал в США! Но вскоре "беглец" нашёлся и пообщался с американцами; хотя по-прежнему непонятно, где он был целый месяц.

Европа. В Европе выходили уточнённые оценки ВВП за второй квартал. Впереди всех Германия, чей квартальный прирост (на 2.2%) оказался лучшим с 1987 года – хотя аналитики напомнили, что по итогам 2009 года крупнейшая экономика ЕС сократилась на 4.7%, чего не происходило аж с 1945 года. Внешний спрос впереди всех – экспорт вырос на 8.2% в квартал; но и внутренний спрос не дремал – и частный, и корпоративный. Вплотную к немцам приблизились шведы, выросшие на 1.9% в квартал; у швейцарцев прибавка 0.9% - зато испанцы увеличились только на 0.2%, а греки упали на 1.8%; в целом по еврозоне экономика расширилась на 1.0%. Порадовали британцы – ВВП увеличился на 1.2%, производство в строительном секторе выросло на 8.5% (рекорд с 1982 года), напрягает лишь продолжение спада инвестиций. Сила показателей второго квартала объяснима двояко: во-первых, резко подскочил строительный сектор, до того прибитый холодной зимой – его весенний взлёт внёс немалый вклад в рост экономики (в Германии, к примеру, сектор распух на 15.8% за квартал); во-вторых, это экспорт – даже в 2009 году внешние продажи составили 41% ВВП Германии, а сейчас и того больше. Понять, сколь мало возможностей для внутреннего спроса стать локомотивом роста, можно, приметив, что с 1990 года суммарный доход домохозяйств Германии вырос лишь на 21%, тогда как в США – на 70% (разумеется, тут разница ещё и в демографии): поэтому колебания частного спроса в Америке вызывают мировые катаклизмы, а Германия по-прежнему живёт за счёт экспорта.

Впрочем, летом внешний спрос явное замедлился – результат на табло: промышленное производство в Германии в июне упало на 0.6%, а в июле – выросло на 0.1%; британское производство в те же месяцы упало на 0.5% и выросло на 0.3%; а менее зависимые от экспорта Франция и Италия в июле внушительно (на 0.9-1.0%) подросли. Промышленные заказы еврозоны в июне увеличились на 2.5%, а Германии – на 3.7%; но в июле у немцев уже случился спад на 2.2% (внешние заказы сократились на 3.7%), в том числе на средства производства – на 5.5%, на потребительские товары – на 1.0%; отраслевая ассоциация констатирует замедление роста спроса в секторе машиностроения. Британские промышленные заказы в августе улучшились – но их баланс остался минусовым; к тому же нежданные проблемы случились у фирм сферы услуг – прибыль упала, а оборот держится много ниже нормальных уровней. Строительный сектор тоже успокоился – в Германии, к примеру, заказы в нём (опережающий индикатор производства) падают уже четыре месяца подряд, так что за второй квартал снижение составило 4.5%; а в Британии квартальный спад и вовсе достиг 24%. Индикаторы настроений бизнеса и деловой активности в еврозоне в целом держатся неплохо – чего нельзя сказать о Великобритании, где в августе показатели внезапно ухудшились. Ослабела и внешняя торговля – её оборот в июле сокращался, но неравномерно: у немцев профицит почти не пострадал, у французов вырос дефицит, а у англичан он и вовсе подскочил до исторического максимума – в общем, похоже, вклад внешнего спроса в экономику Европы будет в третьем квартале намного слабее, чем во втором.

Денежные агрегаты оставаются прибитыми – как и кредитование; цены производителей Испании и Италии в июле сократились, а Германии и еврозоны в целом – выросли; годовой рост потребительских цен большинства стран еврозоны колеблется между 1% и 2%; но в Британии он составляет 3.1%, а более реалистичный индекс розничных цен без учёта ипотеки (RPI-X) в июле оказался на 4.8% выше, чем год назад – особенно агрессивно дорожает продовольствие. Цены на британское жильё в июле упали по отношению к июню – только HBOS сообщил о росте, но его выборка ограничена. Число одобренных заявок на ипотеку в Великобритании в июле осталось практически на низком июньском уровне; а в Ирландии во втором квартале был годовой спад ипотечного кредитования на 40% - как отмечается, инвесторы с этого рынка разбежались, так что покупается жильё исключительно для собственного проживания. Деловая активность в британском строительном секторе снова слабеет – и уже два месяца сокращается занятость. Вообще же занятость в Европе растёт – кроме Испании, где она в августе снова упала; британский обзор KPMG/REC констатировал нежданное ухудшение в этой сфере – но до спада тут пока не дошло. Потребительские настроения в Европе стабильны – но компоненты, отражающие готовность совершать покупки, ухудшаются. Финиш программ стимулирования привёл к сокращению продаж новых автомобилей: в июле в ЕС, Швейцарии, Норвегии и Исландии падение достигло 16.9% в год; в том числе в Германии – 28.6%, Италии – 25.4%, Испании – 23.0%, Великобритании – 10.0%, Франции – 9.3%, Швейцарии – 6.0%; регистрация новые машин тоже везде в изрядном минусе. Розничные продажи были в июле сильны у британцев (+1.1% - спасибо чемпионату мира по футболу) и шведов (+0.5%); неплохо выглядели итальянцы (+0.3%), зато немцы подкачали (-0.3%); в целом по еврозоне отмечен микроскопический рост на 0.1%.

В большинстве европейских стран бюджетные дефициты снижаются – но радости тут мало: в Британии меры жёсткой экономии заставят сократить 600 тыс. бюджетников за 5 лет – что повлияет на рынок труда и на совокупный спрос. Wall Street Journal опубликовал подробный анализ стресс-тестов банков Европы – стало ясно, что их итоги не отражают реальность. Объём гособлигаций занижен – причём у разных банков в разной степени. Так, Barclays исключил из отчёта крупные пакеты итальянских и испанских бондов, за счёт чего их совокупный портфель занижен в 9 раз – банк настаивает, что инициатором подтасовок был сам Европейский комитет банковского надзора, который проводил стресс-тесты. Credit Agricole не показал массу сомнительных активов, находившихся на балансе дочерней фирмы – ну и т.д., там много разных уловок и нестыковок: во всех случаях банки утверждают, что к таким манипуляциям их принуждал регулятор. А реальность такова, что для удовлетворения новых требований по размеру собственного капитала только десяти крупнейшим банкам Германии нужно привлечь на рынке около 105 млрд. евро – общая же сумма для всей Европы неисчислима. О подлинной форме финансового сектора Европы говорит возобновление увольнений – Barclays Capital сокращает 400 рабочих мест, а Credit Suisse – 75 в одном Лондоне. Консалтинговое агентство Aon сообщило о проблемах британских фирм – падение доходности казначеек означает сокращение выплат по пенсионным планам; но т.к. обязательства по ним фиксированные, для их исполнения приходится покупать дополнительные облигации – в итоге лишь за последний год сумма таких обязательств на балансах выросла на 20% до 1.2 трлн. фунтов.

Есть ещё и "старый новый" аспект европейской жизни – о нём напомнил член правления германского Бундесбанка Тило Саррацин. Год назад он дал интервью, где заявил, что много турок и арабов не желают интегрироваться и малополезны экономически – зато у них выше рождаемость, так что "турки завоёвывают Германию, как косовары захватили Косово". Саррацин пеняет на слишком добрую социальную систему, плодящую тунеядцев; он не ругает всех мигрантов без разбору, но хвалит восточноевропейцев и азиатов (например, вьетнамцев); выходом, по его мнению, должны стать ограничения на образование и квалификацию иммигрантов (как в США) – чему мешает господствующий в Германии "леваций дух 1968 года". Интервью вызвало мощный резонанс – в основном негативный: так, профессиональные евреи тут же привычно сравнили Саррацина с Гитлером, Герингом и Геббельсом. Глава Бундесбанка Аксель Вебер пытался заставить строптивца уйти в отставку – но тот отказался, а уволить его может только президент; центробанк ограничился отбором полномочий у диссидента. Но Саррацин не успокоился и недавно выпустил книгу "Германия самоликвидируется", где развил те же тезисы, добавив к ним едкие комментарии о евреях – тут уж его заклевал весь политический класс во главе с канцлером Ангелой Меркель; исполком центробанка единогласно послал президенту петицию об увольнении возмутителя спокойствия – и он ушёл, но проблемы остались. Германский политолог турецкого происхождения Некла Келек резонно заметила – "Никто из критиков Саррацина пока ничего не сказал по существу... Вероятно, многие хотели бы создать образ идеального врага, лишь бы не пришлось самим разбираться в этом вопросе": а разбираться надо – по опросам, 2/3 немцев поддерживает Саррацина. Из Франции высылают цыган, финны хотят того же, итальянцы намерены выслать всех сидящих на пособии иммигрантов (даже из стран ЕС) – тенденция очевидна, как бы левые политиканы её ни пытались игнорировать.

Пожарный спад

Америка. Уточнённая оценка ВВП США за второй квартал показала рост на 0.4% - в основном виноват торговый дефицит, урезавший показатель на 0.84%, чего не было ни разу за историю наблюдений с 1947 года. Канадский ВВП вырос на 0.5% - втрое слабее, чем в январе-марте. Производительность труда в Штатах упала, а затраты на рабочую силу выросли – стало быть, рынку труда не поздоровится (да он это уже почувствовал во второй половине лета). Промышленное производство в июле выросло на 1.0%, но будущее туманно: заказы на товары длительного пользования пребывают в стагнации, а без автомобилей даже падают – более того, чистые капитальные заказы (гражданские капитальные заказы минус самолёты) рухнули в июле сразу на 8.0% в месяц; общие заводские заказы выросли на 0.1% после падения на 0.6% месяцем ранее. Региональные индикаторы производственной активности в августе резко ухудшились по всей стране – особенно единодушным было сокращение компонента новых заказов; почти везде упала и занятость. На этом фоне рост такого же общенационального индекса странен – судя по всему, он слишком оптимистично воспринял пополнение запасов; индекс сферы услуг упал – причём занятость ушла в минус, а новые заказы отметили годовой минимум. Канадский индекс PMI нежданно взлетел в небеса – из компонентов неясно, почему: так, занятость вообще упала. В июле торговый баланс Канады сильно ухудшился, а США – ещё сильнее улучшился: в последнем случае, видимо, июньское значение оказалось просто аберрацией, когда сошлись вместе все негативные факторы – и теперь показатель нормализовался. Отчёт Казначейства о притоке внешних денег подтвердил очевидное – Китай продолжает сокращать портфель штатовских ценных бумаг: в июне он похудел ещё на 24 млрд. долларов.

Цены растут слабо – исключением стал канадский CPI, который раздулся из-за нового налога с продаж, введённого с июля в провинциях Онтарио и Британская Колумбия; цены на жильё в США противоречивы – первичный рынок проседает, а вторичный скорее растёт. Индекс рынка жилья от NAHB/Wells Fargo в августе снизился до минимума с марта 2009 года – без налоговых льгот отрасль впадает в кому. Разрешения на строительство в Канаде в июле снизились на 3.3%, а число новостроек в августе сократилось на 3.0%. В Штатах новостроек стало чуть больше – но ключевой показатель односемейных домов показал снижение на очередные 4.2%; разрешения на строительство упали на 3.1%; падают также количества строящихся и уже построенных зданий. Продажи на вторичном рынке жилья в США в июле рухнули на 27% в месяц до минимума с 1995 года; новостроек стало меньше ещё на 12.4%, причём абсолютное значение показателя (276 тыс.) является историческим антирекордом. Расходы на строительство падают от месяца к месяцу – и только незавершённые продажи жилья чуть отскочили от прежних минимумов. Число отобранных банками у домовладельцев домов в июле выросло на 9% к июню – одной из причин стал провал президентской программы помощи ипотечным заёмщикам: почти половина из тех, кто воспользовался ею, всё равно не смог справиться со своей ипотекой и лишился-таки жилья – и только каждому третьему эта программа помогла выплыть.

Индикаторы занятости от ADP и Monster в целом плохи, но отчёт Минтруда порадовал: в частном секторе рабочих мест стало на 67 тыс. больше, зарплаты подросли, доля не могущих найти работу полгода и больше сократилась, а средняя и медианная длительность нахождения в статусе безработного падают два месяца подряд. Недельная статистика, однако, не даёт оснований для оптимизма – первичные обращения колеблются (в последний раз 16 штатов не смогли отчитаться из-за праздника, что занизило итог), а повторные вкупе с расширенными и экстренными программами высоки: общее число получателей пособий вернулось к пикам прошлой осени. Канадский отчёт показал рост занятости и увеличение безработицы – частный сектор сокращает персонал, а казённый нанимает. Настроения домохозяйств на очень низких уровнях, а потребительское кредитование продолжает падать. Более того, если раньше держалось ипотечное кредитование (спасибо коммерческой недвижимости), то теперь и оно достигло невиданных ранее уровней годового падения – собственно, раньше оно вообще не ходило в минус. В Канаде в июне оптовые продажи упали на 0.3%, а розничные выросли на 0.1% - но без автомобилей и они упали (на 0.5%). Продажи автомобилей в США в августе были скромны – против июля отмечен спад на 3%, причём в минус ушли все ведущие производители; в целом отрасль стагнирует у низких уровней. Номинальные частные доходы в США в июле выросли на 0.2% в месяц – но реальные (с учётом официальной инфляции) располагаемые доходы снизились на 0.1%; расходы увеличились на 0.4% - с поправкой на цены это +0.2%, а если очистить цены от разных статистических извращений, то роста не будет вовсе; норма сбережений снизилась с 6.2% до 5.9%.

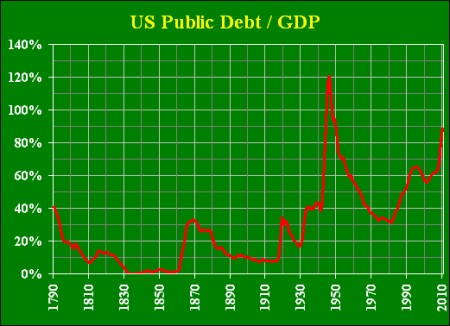

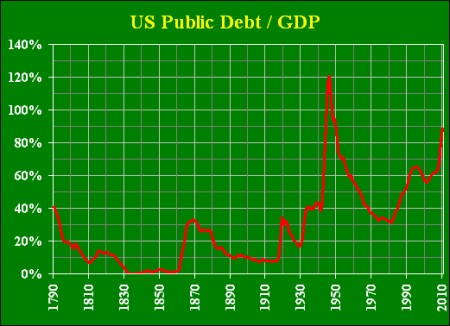

Выборы в Штатах грядут в ноябре – провидя худшее, Обама выдвинул новый план стимулирования: он сводится к манипуляции налогами – по одним отменяются льготы, по другим вводятся новые. Экономическая польза этой эквилибристики сомнительна – а политический вред очевиден: даже демократы, зная об озлоблении избирателей от бессмысленных казённых трат, с неохотой слушают очередной прожект – о республиканцах и говорить нечего. Меж тем, на американских потребителей свалилась новая беда – работодатели урезают свою часть выплат по медицинскому страхованию, перекладывая растущую их долю на самих работников: согласно обзору Kaiser Family Foundation, общая сумма страховых выплат за последние 5 лет выросла на 27%, но платежи наёмных работников увеличились на 47% (а зарплаты – лишь на 18%); за последний год бремя платежей домохозяйств повысилось на 14% (до 4000 долларов в год в среднем на семью), хотя в целом страховые премии выросли лишь на 3% - просто работодатели сократили свои выплаты. Это подрывает совокупный спрос и экономику – чьё невзрачное поведение констатировала и ФРС в "Бежевой книге"; глава Фед Бернанке обещал в случае нужды запустить новые стимулы – но эксперты настроены скептически в отношении полезности монетарного облегчения. Куда лучше фискальные меры – но долг слишком велик, чтоб продолжать наращивать дефицит прежним темпом: если во время Великой Депрессии отношение госдолга к ВВП выросло с 20% до 40%, то теперь оно уже подскочило с 60% до 90% - тогда война взметнула показатель до 120%, но низкие ставки на рынке, низкая безработица и последующий бурный рост экономики позволили быстро поправить дела; а сейчас впереди годы депрессии – поэтому рост заимствований чреват дефолтом. Госдолг равен почти 600% от годового дохода казны (много хуже, чем в других развитых странах) – так что прожекты Обамы просто опасны.

Россия. Росстат пересмотрел динамику ВВП с 2002 года: значения понижены в 2002-2008 годах (особенно – на 0.3% - в 2003 году), но в 2009 все потери отыграны увеличением на 1.0%; первый квартал сего года повышен на 0.2%. Вышли данные и за второй квартал – теперь мы снова можем оценить достоверность официальных данных. Темп снижения ВВП в 2009 году оставлен прежним – 7.9%; наши оценки дают сокращение на 10.5% - тут ничего нового. За второй квартал Росстат даёт рост ВВП на 5.2% в год при дефляторе в 111.1% - наши расчёты говорят о дефляторе в 113.0%, что приводит к прибавке реального ВВП на 3.5% в год; поквартальный рост составил 1.1% - но приведение инфляции в соответствие с реальностью сократило бы это число втрое. За первое полугодие пишут об экспансии в 4.2% - но мы полагаем дефлятор равным 15% вместо официальных 12.5%: если так, то рост ВВП сократится до 1.9% в год. С учётом резкого ухудшения в июле-августе о достижении по итогам 2010 года темпов роста ВВП в 4% не может быть и речи – хорошо бы выйти хоть в какой-то плюс! Последствия жары и пожаров и впрямь велики – демографический отчёт Росстата за июль даёт рост смертности на 14.5 тыс. к тому же месяцу прошлого года (это означает избыточную смертность из-за погоды в 20 тыс. человек) – при этом по Москве прибавка в 50%, тогда как в прочих областях динамике много более скромная; похоже, Москву подправить было нельзя, ибо её статистики проговорились заранее (правительство было очень недовольно утечкой) – а в иных регионах начальство вело себя тише. Ещё более странен внезапный обвал рождаемости – до сих пор она была уверенно выше прошлогодней, а тут вдруг свалилась на 5.1 тыс.; причём в лидерах сокращения рождаемости Сибирский, Дальневосточный, Уральский и Южный округа, где аномальной жары не было – причины этого странного явления непонятны. Минэкономразвития констатирует печальное воздействие жары на сельское хозяйство, инвестиции, строительство, обрабатывающие производства и инфляцию.

ВВП в июле сократился на 0.3% в месяц, инвестиции упали на 2.0% после снижения на 0.3% в июне; прямые иностранные инвестиции падают давно – даже за первое полугодие их снижение составило 11% к тому же периоду 2009 года. Промышленное производство в июле сократилось на 0.8% в месяц после снижения на 0.4% месяцем ранее; обрабатывающий сектор просел на 1.2% - машины и оборудование ушли в минус в годовой динамике. Сельское хозяйство сжалось на 3.3% в месяц и на 5.9% в год, производство молока снизилось к июлю 2009 года на 3.6%; годовая динамика лесозаготовок (+4.1%) была худшей с февраля. Объём строительных работ сократился на 1.6% в месяц и на 2.5% в год (минимум с марта); ввод жилья упал на 2.5% в месяц и на 4.6% в год – худшее изменение с 1998-2001 годов. Годовая динамика грузооборота транспорта составила лишь +1.2% против +9.3% в июне, в том числе по железным дорогам – +1.1% против +6.9%, а по трубопроводам – даже –0.1% против +11.2%; согласно МЭР, объём коммерческих перевозок грузов без учёта трубопроводов в январе-июле сократился на 1.2% - а грузооборот вытягивает лишь возросшая дальность перевозок. Рост безработицы невелик, а динамика реальных доходов и зарплат искажена заниженной инфляцией – то же касается и розницы, якобы подскочившей на 6.6% в год: делая поправку на подлинный рост цен, мы получим чуть более половины этой величины – это при том, что благодаря казённому плану стимулирования продажи автомобилей выросли на 48% к июлю 2009 года. Торговый профицит опять упал – импорт растёт быстрее экспорта. В августе потребительские цены выросли на 0.6% в месяц и на 6.1% в год – реальный темп ещё выше и скорее всего останется высоким в ближайшие месяцы.

Россиянская власть ведёт себя привычно – т.е. по-идиотски. После запрета на вывоз зерна президент Медведев задумался (как всегда, публично), не стоит ли запрет отменить – аграрии остановили продажи в надежде на такой исход; пришлось правительству "толковать" болтливого начальника, мол, имелось в виду снять эмбарго после урожая 2011 года, а не сейчас. Возможен и запрет на экспорт растительного масла; реален импорт зерна, особенно фуражного (пшеница, ячмень, кукуруза) – а импорт гречки уже идёт, причём из Китая. Пожары не унимаются, хотя уже осень – полыхало Среднее Поволжье, и в Волгоградской области погибли люди; теперь огонь пришёл в степи Алтая. Г-н Шойгу не унывает: "Впервые за такие сроки при таких условиях всей системе удалось справиться с лесными и торфяными пожарами. Я не лукавлю. Мы в этой войне победили" - похоже, вечный министр под словом "мы" имел в виду небесную канцелярию, которая потушила пожары на европейской части России; что же до потуг МЧС, оно в основном мешало местным усилиям – а помощь в организации населения сводилась к гениальным советам вроде "собраться у пруда и в случае чего прыгать в воду". Некоторые несознательные граждане поставили дома кондиционеры – а надо-то было обратиться в жилинспекцию за разрешением: занимает это 3-4 месяца (к зиме успели бы, ага) и требует 80-90 тыс. рублей, т.е. услуга обходится в разы, если не на порядок, дороже самой сплит-системы. Изношенные фонды энергетики порождают всё больше аварий – питерский блэкаут стал лишь одним громким примером. А изношенная совесть порождает судебные вердикты о громких автоавариях – сильные мира сего (вроде топ-менеджера ЛУКойла) оказываются абсолютно невинными.

Правительство подняло акциз на алкоголь и табак – г-н Кудрин мотивировал это так: "Чтобы люди чувствовали: кто пьёт водку, кто курит, тот больше внесёт помощь государству. Выкурил пачку сигарет, значит, больше внёс средств на решение социальных задач: поддержка демографии, развитие других социальных услуг, поддержка рождаемости" - злые языки уже пояснили, что под "другими социальными услугами" министр имел в виду ритуальные. Но если курить и пить полезно, то есть вредно – во всяком случае, глава Росмолодёжи и начальник "Наших" г-н Якеменко заявил, что "Человек, который ест больше, чем ему нужно, обкрадывает страну и Путина в частности": панегирик воздержанности из уст человека, недавно смачно (почти в режиме онлайн) предавшегося внутрипартийному адюльтеру, напоминает демонстрацию тигров за вегетарианство. Всуе помянутый премьер Путин вообще перешёл исключительно на пиар-работу – его заботу ощутили тигры, киты, белые медведи и автомобиль Лада-Калина, на котором премьер проехался с ветерком; из-за ненадёжности российского автопрома президентский кортеж включал в себя сразу три одинаковые машины – экий конфуз. По ходу поездки Путин дал интервью Коммерсанту, похожее на выступление эстрадного клоуна. Президент возревновал к премьеру и решил совершить автопробег на старой Победе вместе с украинским коллегой Януковичем, предпочитающим Запорожец. Мэр Москвы Лужков в День города радовался хорошей погоде, которую даёт "Всевышний Георгий Победоносец". Президент Медведев провёл Госсовет, во время которого кировский губернатор Белых успел запостить 14 сообщений в микроблоге – на его беду в твиттер полез и глава государства, попенявший чиновнику на склонность к безделью; это ещё Медведев не заметил тверского губернатора Зеленина и президентского помощника Дворковича, которые тоже активно общались в твиттере – экое у нас продвинутое начальство! Где б найти того Петрония, который опишет весь этот маразм в новом Сатириконе...

Иллюстрация: Артём Попов, Ай Ти Инвест

Хорошей вам недели!

Источник: itinvest.ru

, уступая ей в довольно многих моментах

, уступая ей в довольно многих моментах  – не

– не  (об этом сообщалось так же на это

(об этом сообщалось так же на это

(и это не просто слова ОН действительно был удостоен такого ВЫСОКОГО звания, ну и понятно за что – «Правильным курсом идёте товарищи» уверенным домкратом)! Алексея Кудрина, который спрогнозировал, что «если стоимость нефти в 2011 году составит $109 за баррель, а в 2012 и 2013 годах - $105 за баррель, правительство избежит дефицита федерального бюджета». Насколько он оправдан, покажет время. Но законодатели (которое надо сказать не отличаются пессимизмом) всё же внесли проекты с прогнозной ценой

(и это не просто слова ОН действительно был удостоен такого ВЫСОКОГО звания, ну и понятно за что – «Правильным курсом идёте товарищи» уверенным домкратом)! Алексея Кудрина, который спрогнозировал, что «если стоимость нефти в 2011 году составит $109 за баррель, а в 2012 и 2013 годах - $105 за баррель, правительство избежит дефицита федерального бюджета». Насколько он оправдан, покажет время. Но законодатели (которое надо сказать не отличаются пессимизмом) всё же внесли проекты с прогнозной ценой

), а вот и

), а вот и

А может

курящих приговорить к общественным работам! Сколько можно было бы за даром

тротуаров замести, да улиц убрать!

А может

курящих приговорить к общественным работам! Сколько можно было бы за даром

тротуаров замести, да улиц убрать! от 30 сентября №155. По которому работникам секретариата правительства запретили два дня подряд ходить на работу в одном костюме. А женщинам настоятельно порекомендовали не надевать прозрачные платья и "наряды в цветочки".

от 30 сентября №155. По которому работникам секретариата правительства запретили два дня подряд ходить на работу в одном костюме. А женщинам настоятельно порекомендовали не надевать прозрачные платья и "наряды в цветочки".