Глобальная махинация!

- 18.11.10, 23:46

- Мировой Кризис

со знойными красавицами(красавцами)

со знойными красавицами(красавцами)  и не думать о бытовых проблемах!

и не думать о бытовых проблемах! , они пережили трудные времена

, они пережили трудные времена  и теперь они готовы СВОИХ ВКЛАДЧИКОВ ОДАРИВАТЬ ИНВЕСТИЦИОННЫМИ ПРЕДЛОЖЕНИЯМИ НЕСЛЫХАННОЙ ЩЕДРОСТИ!

и теперь они готовы СВОИХ ВКЛАДЧИКОВ ОДАРИВАТЬ ИНВЕСТИЦИОННЫМИ ПРЕДЛОЖЕНИЯМИ НЕСЛЫХАННОЙ ЩЕДРОСТИ!

, для них грех не заработать на таких как мы!

, для них грех не заработать на таких как мы! Сегодня вышла оценка ВВП за третий квартал 2010 года, Госстат посчитал что ВВП выросло на 3,5% по сравнению с третьим кварталом 2009 года. Ждём детальной оценки, чтоб поржать

Инвестиции в основные средства упали за год почти на 3% по всей экономике в целом.

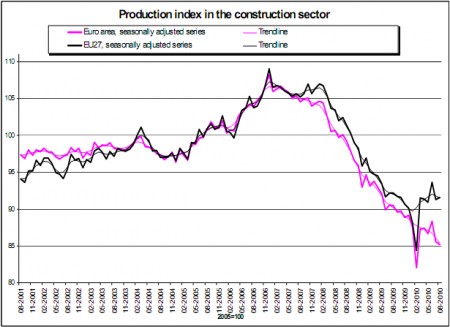

Удивляет статистика выполненных строительных робот, которые по Госстату сократились за год более чем на 10%, а по сравнению с 2008 годом (на более чем 55% ) и одновременное увеличение инвестиций в строительной сфере на 2 процентных пункта.

) и одновременное увеличение инвестиций в строительной сфере на 2 процентных пункта.

Инвестиции в автосалоны и станции тех обслуживания упали на 35%

, инвестиции в розничной торговле показали такое же падение, а с 2008 года инвестиции в розницу упали более чем на 40%.

, инвестиции в розничной торговле показали такое же падение, а с 2008 года инвестиции в розницу упали более чем на 40%.

Увеличились инвестиции в отельный бизнес, хотя они и не вернулись к показателям 2008 года! Такая же ситуация с финансовой сферой она в этом году показала минимальный приток инвестиций (чуть больше 1 процентного пункта), но по сравнению с 2008 годом разница существенная!!

Статистика как всегда расходится с реальностью, но тенденция понятна всем всё падало и будет падать до того момента пока не возобновится рост спроса!  А спрос это не ВВП, его ведь нельзя сократить или уволить!!

А спрос это не ВВП, его ведь нельзя сократить или уволить!!

prodavec 15/11/2010

Хотел пару слов сказать о недавно прошедшем G20

. Все ожидали хоть каких-нибудь решений, за 2-а то года можно было бы уже что-то придумать.

. Все ожидали хоть каких-нибудь решений, за 2-а то года можно было бы уже что-то придумать.

Но на этой встрече все сделали умне лица поговорили каждый о своём! Каждый дал клятву, что будет делать всё на Благо мирового сообщества . И мирно разошлись заниматься тем же, чем занимались до этого.

. И мирно разошлись заниматься тем же, чем занимались до этого.

Так что я думаю нам не стоит ожидать окончания «валютных войн». Страны всё больше будут усиливать протекционизм (ну надо же спасать свою экономику)!

США будет пытаться уранить долар ещё больше! Европа захочет сделать то же самое с евро (тут тоже могут возникнуть конфликты, но всё же на Европу легче надавить, чем на Китай).

На смаите обошли вопрос золота, немудрено после выступления Зелика!  Но всё больше инвесторов уходят в золото! Потому как окончанию «валютных войн» конца не видно!

Но всё больше инвесторов уходят в золото! Потому как окончанию «валютных войн» конца не видно!

И правда ли говорят, что поговорка про «жареного петуха», только про славян???

prodavec 14/11/2010

13.11.10

Добрый день. Из политических новостей прошлой недели выделим саммит Двадцатки в Сеуле – как обычно, завершившийся ничем: лидеры ведущих держав мира договорились помогать всему хорошему и мешать всему плохому: но так как ответы на вопрос "что такое хорошо и что такое плохо?" у разных вождей зачастую диаметрально противоположны, во всех этих благоглупостях конкретика отсутствует напрочь. Отметим ещё местные выборы в Греции – несмотря на протесты против плана жёсткой экономии, избиратели всё равно дали большинство правящим социалистам, лишний раз подтвердив, что бунтующие леваки, несмотря на всю громкость их акций, реально представляют лишь самих себя и немногих окрестных бездельников.

Нос вылез – хвост увяз, хвост вылез – нос увяз

Денежные рынки. ФРС США конкретизировала эмиссионный план – ФРБ Нью-Йорка заявил, что в следующие четыре недели скупит казначеек на 105 млрд. долларов; операция проводится в 18 приёмов – при том, что в 4 неделях всего-то 20 рабочих дней, т.е. Фед будет на рынке присутствовать фактически постоянно. 105 млрд. – это много больше, чем запланированный средний объём покупок в месяц: дело в том, что реальный спрос на госбонды слаб, так что после "исторического" заседания ФРС их доходность даже подросла – центробанк явно рассчитывал на совсем другое поведение рынка, поэтому теперь спешит вмешаться. Однако всё логично – если в 2008 году масштабные вливания протекали на фоне коллапса кредитного рынка, снабжая финансовую систему дефицитной ликвидностью, то теперь это делается в более спокойной ситуации, порождая взлёт товарных рынков и инфляционных ожиданий: теперь инвесторы не готовы покупать облигации с низкой доходностью – но ведь ради неё вся эта операция и затевалась. Теперь, дабы всё же настоять на своём, Фед приходится наращивать эмиссию пуще прежнего – что, в свою очередь, грозит ещё худшей разбалансировкой рынков. В общем, всё верно: нельзя эмиссией вылечить фундаментальные дисбалансы экономики – а попытка всё же сделать это порождает порочный круг типа "нос вылез – хвост увяз, хвост вылез – нос увяз".

Нет ничего удивительного, что на фоне всего вышеописанного безобразия во всём мире нарастает критика действий монетарных властей США – корейцы вводят налоги на приток иностранного капитала, китайцы в ответ на критику дешёвого юаня предлагают американцам поглядеть в зеркало, немцы по сути открыто называют власти Штатов мошенниками и т.д.; даже бывший глава ФРС Алан Гринспен заявил, что смысл количественного смягчения именно в ослаблении доллара – и что поскольку Китай занят тем же в отношении своей валюты, остальной мир, возможно, вынужден будет ответить усилением протекционизма. Пришлось американцам оправдываться – шеф Казначейства Тимоти Гайтнер обиженно сообщил, что Гринспен неправ, а президент Барак Обама на встрече с индийским коллегой поддержал Фед (что для США не комильфо – ради демонстрации независимости центробанка власти предпочитают публично не комментировать его решения); заодно глава Штатов цинично заметил, что восстановление экономики его страны в интересах всего мира – так что, мол, жрите и не выпендривайтесь.

Не дремлют центробанки и других стран. Помимо Южной Кореи, налог на приток горячих денег из-за границы (из-за эмиссии он нарастает) вводит Тайвань. Китайские регуляторы пообещали резко ужесточить вмешательство в планы заимствований, имеющиеся у компаний и банков – дабы последние на радостях от изобилия денег не ударились в бурный кутёж взаймы. Заодно Народный банк КНР повысил на очередные 0.5% требования к резервам для своих коммерческих банков – новые правила вступают в силу с 16 ноября. Центральный банк Вьетнама в попытке хотя немного приостановить инфляционный накат поднял базовую ставку сразу на 1.0% до 9.0% годовых – но поскольку инфляция вызвана взлётом цен базовых товаров из-за эмиссии вне страны, такого рода попытки пока безуспешны по всему миру. Квартальный отчёт Банка Англии тоже констатировал рост инфляционной угрозы – хотя в целом был весьма оптимистичен. Надо думать, определённая сдержанность центробанков вызвана отчасти надеждами на скорые перемены к лучшему в США – с 1 января там в правлении ФРС появятся сразу 3 новых ястреба (Фишер, Плоссер и Кочерлакота), и главе Фед Бену Бернанке станет много сложнее воплощать в жизнь свои безумные монетаристские чаяния. Впрочем, поживём – увидим...

Европейцы, раздражённые агрессивным падежом бакса, уже начали контрнаступление. Из Европы посыпались новости, одна ужаснее другой – ЕЦБ вернулся на рынки гособлигаций с интервенциями; ирландские банки идут на дно, поражённые невозвратными кредитами сначала на коммерческую, а теперь и жилую недвижимость – и властям надо вкачать новые суммы в банки Allied Irish и Anglo Irish. Ирландское правительство не способно занимать на рынках – и может попросить у МВФ и ЕС помощи по образцу Греции; Германия против – к обычному недовольству надобностью раскошелиться ради периферии еврозоны прибавился фактор выборов (намеченных на март), в преддверии которых канцлер Ангела Меркель не хочет усугубления имиджа политика, уступчивого ко "всяким бездельникам". Португалии плохо – находившийся там с визитом китайский президент Ху Дзиньтао пообещал помочь; но сейчас единственной значимой помощью может быть лишь тотальная скупка всех вновь выпускаемых гособлигаций – а на это вряд ли кто пойдёт. Греческие, ирландские и португальские аукционы прошли плохо – доходности 10-летних бумаг этих стран выше таких же германских уже в 7, 5.5 и 4.2 раза соответственно. Всё это не новость – давно ясно, что проблемы указанных стран неразрешимы, а нынешний поток панических известий из них является напоминанием рынкам; его цель – прекратить рост евро. Реальной угрозой региону является Испания – если посыпется она, еврозона не выдержит; так что главный вопрос – сумеют ли испанские банки что-то поделать с невозвратными ипотечными займами на сумму около 180 млрд. евро. Кстати, суммарный долг резидентов Британии составляет порядка 600% ВВП – так что и тут возможны изрядные проблемы.

Валютные рынки. На форексе прошли коррекции – доллар наступал по всем фронтам, ведь и рынкам стали понятны проблемы нового витка эмиссии в США. Евро упало в 1.36, йена – к 83, а швейцарский франк – к 98; австралийский и канадский доллары превзошли в пессимизме американского собрата – провалившись ниже едва достигнутых паритетов с ним. Впрочем, есть некоторая вероятность, что коррекция евро близка к завершению – хотя если проблемы еврозоны усугубятся, возможно и продолжение. В понедельник, 15 ноября, американское Казначейство платит квартальные купоны и погашает облигации – общая сумма выплат должна превысить 41 млрд. долларов, так что нельзя исключить некоторое увеличение предложения баксов на рынке.

Источник: SmartTrade

Фондовые рынки. После эйфории о программе ФРС США наступило отрезвление – и ведущие фондовые биржи упали, особенно в пятницу – когда, скажем, биржа Шанхая рухнула на 5.2% (худшее снижение за день с весны), заодно отрисовав на недельном графике нечто вроде разворотной конструкции. Исполнительный директор Microsoft Стив Балмер избавился от акций своей компании на 1.3 млрд. долларов – и хочет до конца года продать ещё половину этого количества, сократит портфель на 20%. Из корпоративных отчётов отметим Carlsberg, чьи прибыль и выручка подросли, несмотря на проблемы в России из-за повышения акцизов год назад – торговцы тогда закупились пивом по низким ценам, и в 2010 году необходимость в покупках снизилась; из-за этого общие продажи компании в Восточной Европе упали на 7%. Невзрачный отчёт и прогноз Cisco Systems привёл к обвалу цен её акций почти на 20% за день; не столь мрачной была реакция на тоже скромный (прибыль и выручка упали сильнее прогнозов) отчёт Walt Disney – да и в целом сезон отчётов вышел в лучшем случае блеклый. Главный американский страховщик займов Ambac Financial не выдержал вала проблем рынка кредитования и обанкротился – причём государство пытается изъять активы компании в свою пользу. Dubai Group пропустила 300-миллионный платёж по своему долгу – по сути это дефолт, несмотря на ранее сделанную реструктуризацию; крупнейший девелопер Абу-Даби Aldar Properties получил в третьем квартале лосс в 200 млн. долларов и запросил помощи у властей – так что проблемы вышли за пределы Дубая. Очередные неприятности при испытаниях самолёта Boeing 787 Dreamliner привели к тому, что клиенты потеряли терпение и стали отзывать заказы. В общем, поводов для восторга мало – и эмиссия тут ничего фундаментально изменить не сможет.

Источник: SmartTrade

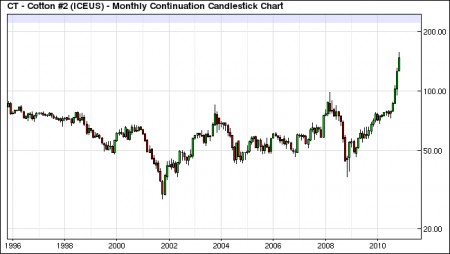

Товарные рынки. Нефть почти достигла 90 долларов за баррель – кроме общего фона, помогло и сокращение запасов в США. Промышленные металлы чуть приостановились, но медь всё же добралась до 9000 долларов за тонну, а палладий – до 740 долларов за унцию. Золото достигало 1430, а серебро – 29.3 долларов за унцию; немалый переполох вызвал тут глава Всемирного банка Роберт Зёллик – он предложил ввести новый золотой стандарт, но вскоре образумился и заявил, что его "неправильно поняли"; но на его словах золото успело вырасти. Во второй половине недели случилась коррекция – особенно впечатляющая у серебра, подешевевшего за 2.5 часа на 10%. Пшеница, овёс, кукуруза, рис, соя, рапс, растительное масло и корма отметили новые локальные вершины – но пики позапрошлого года остаются всё ещё в 1.1-1.5 раза выше текущих цен. То же касается и говядины – зато свинина и овечья шерсть держатся вблизи исторических максимумов. Новый 13-летний пик выставил кофе, а исторический – сахар; хлопок по-прежнему неудержим, каждую неделю покоряя всё новые вершины – форма графика устрашает вертикальностью. Новая напасть на продовольственный рынок подоспела в Новой Зеландии – сады киви поразила нахальная бактерия; как ожидается, она испортит треть плантаций этой культуры – на вывоз которой приходится 1% ВВП и две трети всего фруктового экспорта.

Источник: Barchart.com

Чертовски хочется поработать!

Азия и Океания. В реальной экономике тоже весёлого мало. Индекс опережающих индикаторов стран ОЭСР в сентябре остался на уровне августа – сигнализируя о наступлении стагнации в мировом масштабе. Аналогичный показатель Японии падает три месяца подряд, причём совпадающие индикаторы тоже завернули вниз; индекс экономических наблюдателей продолжил снижаться. Заказы японских машиностроителей в сентябре рухнули на 10.3%, отыграв августовский рост на 10.1%; за октябрь-декабрь ожидаетя падение ещё на 9.8%. Зато торговый баланс в плюсе – экспорт жив, хотя испытывает трудности из-за дорогой йены; потребительский сектор слаб – и кредитование сокращается (в годовой динамике) 11 месяцев подряд. Банк Японии второй раз подряд понизил оценку состояния и перспектив своей экономики. Продажи жилья в Новой Зеландии в октябре оказались на 35.9% (т.е. более чем в полтора раза) слабее, чем год назад. Настроения австралийских потребителей в ноябре по данным Westpac резко ухудшились – хотя в основном это случилось из-за нежданного поднятия ставки центробанком. В Японии аналогичный показатель тоже снизился (в четвёртый раз подряд) – причём особенно характерно нежелание потребителей тратиться на товары длительного пользования. Австралийский трудовой отчёт получился смешанный: занятость выросла – но и уровень безработицы подскочил сразу на 0.3%: всё дело в том, что численность рабочей силы резко выросла – видать, жителям Зелёного континента, как некогда тов. Лигачёву, чертовски захотелось поработать!

Китайцы выпустили блок данных за октябрь – и прогнозы: согласно официозу, ВВП будет замедляться и впредь. Промышленное производство выросло на 16.1% в год против +9.4% в сентябре; инвестиции в основной капитал за 10 месяцев года увеличились на 24.4% против +24.5% за январь-сентябрь; профицит торгового баланса достиг максимума с июля в 27.15 млрд. долларов (в полтора раза выше ожиданий рынка) – хотя тут возможны искажения из-за праздников. Отпускные цены производителей показали годовой рост в 5.0% против 4.3% в сентябре; потребительские цены – в 4.4% (максимум за 2 года) против 3.6%: всё это активизировало слухи о грядущих новых витках монетарного ужесточения в стране. Жильё в городах КНР подорожало на 0.2% в месяц и 8.6% в год; денежная масса М2 разбухла на 19.3% (сильнее прогнозов); объём выданных китайскими банками займов составил 588 млрд. юаней – значительно выше, чем хотелось бы центробанку согласно его плану на год (при текущем графике означенный план будет превзойдён уже к концу ноября). Розничные продажи чуть замедлились (до +18.6% в год против +18.8% в сентябре) – но остаются очень сильными. По итогам всех этих данных агентство Moody`s повысило рейтинг КНР – в ответ, однако, китайцы не выказали политеса: их агентство Dagong понизило рейтинг США, попеняв тем на ухудшение ситуации с долгом и его обслуживанием – мол, вы нас всех тут учите уму-разуму? а получите-ка сами!

Европа. Вышли первые оценки ВВП европейских стран за июль-сентябрь. Экономика Греции сократилась на 1.1% за квартал и на 4.5% в год против –1.7%/–4.0% в апреле-июне. Порадовала Португалия, где отмечен рост на 0.4% в квартал и на 1.5% в год; зато нежданно огорчили Нидерланды, где случилось падение на 0.1% ко второму кварталу; числа Ирландии выйдут уже на предстоящей неделе. ВВП Испании остался на уровне предыдущей четверти и вырос на 0.2% за последний год; экономика Франции расширилась на 0.4% к апрелю-июню; Италия прибавила 0.2% в квартал и 1.0% в год; Германия – 0.7% и 3.9%; еврозона в целом – 0.4% и 1.9%; в общем, всё чуть хуже прогнозов, но неплохо. А показатели производственной сферы в сентябре резко ухудшились: промышленный выпуск в Нидерландах сократился на 1.4% в месяц, в Италии – на 1.4%, в Германии – на 0.8%, а во Франции случился рост на 0.1% после нулевого изменения в августе; в целом по еврозоне отмечен спад на 0.9% - как и везде, очень плохи потребительские товары длительного пользования, чей обвал на 3.0% увёл в минус годовую динамику; падение производства капитальных товаров на 1.3% сократило годовую прибавку с 12.2% в августе до 7.5%, но всё же тут пока дела идут лучше всего – благодаря внешнему спросу, конечно. В Британии производство продолжает расти, хотя обрабатывающий сектор на сей раз сумел добавить лишь 0.1%. Деловой климат в том же секторе Франции достиг максимума за 2.5 года – проблема в том, что на реальных показателях это отражается слабо: если 3 месяца назад бизнес ожидал роста инвестиций в 2010 году на 5%, то теперь оказалось, что выходит падение на 2%.

Торговые балансы европейских стран в сентябре улучшились – особенно в Германии, где при росте экспорта сократился импорт; уменьшение дефицитов во Франции и Британии оказалось весьма скромным – и оставило баланс на малопривлекательных уровнях. Потребительские цены в Германии в октябре выросли на 0.1% в месяц и на 1.3% в год – секрет такой скромности в курсе евро: если импортируемая нефть с начала июня подорожала на 22%, то единая европейская валюта укрепилась за тот же срок на 16% - тем самым компенсировав внешние инфляционные эффекты. Во Франции цены тоже выросли лишь на 0.1% в месяц (и на 1.8% в год) – но в Испании ситуация сложнее: потребительские товары вздорожали на 0.9% в месяц и на 2.3% в год. Согласно RICS, в Британии в октябре баланс цен на жильё был худшим с апреля 2009 года – особенно заметно усох приток новых покупателей; как следствие, и потребительские настроения от Nationwide опустились до минимума с марта прошлого года. Похожий показатель упал и в Швейцарии – хотя уровень безработицы там в октябре снизился. В Греции число незанятых в конце лета было на 35% больше, чем год назад, а уровень безработицы достиг рекорда в 12.2%. Британский розничный консорциум сообщил о продолжении увеличения продаж в октябре – что и понятно, ведь с 1 января 2011 года в стране повышается НДС, так что потребители торопятся закупиться по ещё не повысившимся ценам. В целом ситуация в Европе прежняя – внутренний спрос слаб, все радости проистекают из спроса внешнего, чей ресурс, увы, ограничен.

Америка. Торговый баланс Канады в сентябре был сведён с ещё большим, чем в августе, дефицитом (2.5 млрд. канадских долларов вместо 1.5 млрд. месяцем ранее); экспорт в США сократился на 3.6% - достигнув минимума с ноября 2009 года на фоне сокращения продаж автомобилей; в целом вывоз упал на 1.7%, тогда как импорт вырос на 1.2% до максимума с ноября 2008 года – особенно активно шли закупки оборудования и прочих товаров промышленного назначения. Штатовский баланс чуть улучшился – дефицит упал с 46.5 млрд. до 44.0 млрд. долларов: экспорт увеличился на 0.3% благодаря подорожанию продовольствия и спросу на гражданские самолёты; импорт сократился на 1.0% - американцы менее активно закупали иностранные автомобили, лекарства и одежду, в то же время ввоз импортных средств производства достиг рекордного максимума; дефицит с КНР снизился на символическую величину 0.2 млрд., составив всё ещё исключительно высокие 27.8 млрд. долларов. В октябре мы можем увидеть расширение совокупных оборотов внешней торговли, поскольку экспортные цены подскочили на 0.8% в месяц, а импортные – на 0.9%; другое дело, что такой инфляционный рост малоинтересен.

Умеренное увеличение спроса на жильё в США породило первый за 8 месяцев рост потребительского кредитования в сентябре; впрочем, показатель августа пересмотрели в полтора раза вниз, а заимствования по кредитным картам снижаются уже 25 месяцев подряд. Незавершённые продажи жилья в сентябре снизились на 1.8% в месяц и на 24.9% в год; в Канаде в октябре число новостроек сократилось на 9.2% (в том числе городских – на 12.3%) – третий месяц снижения подряд. Потребительские настроения в США остаются на крайне низких уровнях, а недельные показатели занятости колеблются вокруг высоких величин. Оптовые запасы в сентябре подскочили на 1.5% после роста на 1.2% в августе; продажи распухли на 0.5% после нулевой прибавки месяцем ранее; похоже, торговцы несколько перестарались с заказами – слабый спрос застал их врасплох; отношение запасов к продажам снова стало расти – хотя, конечно, до пиков двухлетней давности ему далеко. Дефицит федерального бюджета в октябре был почти на 20% ниже, чем год назад – но темп роста доходов казны замедляется уже три месяца подряд (он составил 7.9%), так что с уходом эффекта высокой базы прошлогодних расходов (тогда работали программы стимулирования) динамика может приобрести куда более печальный вид.

Источник: Бюро переписи населения США

Россия. Росстат выпустил предварительную оценку ВВП за третий квартал – сообщается о росте на 2.7% против того же периода прошлого года. Наши оценки не подтверждают оптимизма казённых статистиков – официальные натуральные и денежные показатели говорят об увеличении лишь на 0.7-1.2% в год; как всегда, камнем преткновения является инфляция, которую Росстат хронически занижает. Вот и числа потребительских цен начала ноября подоспели: за неделю всё в среднем подорожало на 0.2%, а с начала года – на 7.5%, в том числе гречка – в 2.5 раза, картошка – на 72.7%, капуста – на 62.5%, пшено – на 42.0%, ну и т.д. Вроде всё нормально – но вот хлеб: он с начала года вырос в цене якобы лишь на 4.8% (белый) или 5.6% (чёрный) – любопытно, хотя бы где-то в России есть такая динамика? Из виденного нами в магазинах или услышанного от знакомых в других городах можно заключить, что хлеб везде подорожал как минимум на четверть – может, мы куда-то не туда смотрим? Как не туда смотрит и Мировой банк: в его ежегодном обзоре по условиям ведения бизнеса Россия опустилась на 123 место (из 183), аккурат между Уругваем и Угандой – клевещут, наверное. А чтоб нам и дальше всё виделось в розовом свете, украинский Минсельхоз собирается освоить земли Чернобыльской зоны.

Отставленный от столичного мэрства Лужков опасается за жизнь родных – которых он (скрепя сердце, конечно!) отправил в Лондон; заодно бывший московский градоначальник озаботился свободой прессы в России – это звучит особенно пикантно, если учесть, скольких журналистов он засудил посредством своих карманных судов. Россиянских шпионов отловили в Грузии – возможно, чтоб отвлечь внимание от этой истории, некто совершил авторитетный слив в прессу по делу недавно высланных из США агентов: мол, они вовсе не шуты, но былинные герои, которых сдал проклятый изменник в СВР. Даже на фоне на редкость убогого агитпропа суверенной демократии эта поделка смотрится совсем уж идиотично – тут не выдержали даже люди из разведывательного сообщества, аккуратно разнесшие это позорище в пух и прах. Премьеру Путину бывшие коллеги не указ – и он посулил предателю смерть под забором от пьянки или наркотиков; а некий "высокопоставленный сотрудник кремлёвской администрации" и вовсе заявил "Меркадера за ним уже послали" - интересно, куда? Под забор? Или глава правительства имел в виду "полониевую" пьянку? Власти можно понять – предатель убил подвиг разведчиков, героически отмывавших деньги (чьи, кстати?): как тут не озвереть! Растущая импотенция россиянского начальства сопровождается всё более омерзительным публичным треском...

Возвращаясь к посту трёхнедельной давности

Наткнулся, сегодня на рассуждения Патрика Бьюкенена о предположениях Дэвида Броудера, высказываемых по поводу «войны во спасение США».

Привожу некоторые цитаты из Броудера -

[ цитата ]

Я думал, что Бьюкенен начнёт спорить о тезисе – «Иран это величайшая угроза всему миру», а он пошёл дилетантствовать по поводу того, де как можно выйти из кризиса тратя деньги  , что якобы зачем строить для войны новую технику и оружие

, что якобы зачем строить для войны новую технику и оружие  - у Нас оно есть в достаточном количестве

- у Нас оно есть в достаточном количестве !

!

Утверждает, что вышли ОНИ де из Великой Депрессии не из-за Второй Мировой Войны, а из-за, понятное дело, их АМЕРИКАНЦЕВ гениальности !!!

!!!

Так же делается гипотеза, что после американского удара исчезнет иранская нефть с мировых рынков. И цена нефти подскочит до 300 долларов за баррель, а бензина – до 10 долларов за галлон

! Похоже господин Бьюкинен, не знает что равновесная цена по спросу и предложению сегодня – 40 долларов, а ту цену о которой говорит Бьюкинен, можно сделать не начиная даже войну, простыми сообщениями – это же не реальная экономика!!!

! Похоже господин Бьюкинен, не знает что равновесная цена по спросу и предложению сегодня – 40 долларов, а ту цену о которой говорит Бьюкинен, можно сделать не начиная даже войну, простыми сообщениями – это же не реальная экономика!!!

И в конце самое интересное – делая вывод, Патрик противоречит сам себе, говоря, « Более того, не Ахмадинежад принимает решения о том, воевать Ирану или жить в мире».

No comments

prodavec 08/11/2010

Добрый день. Главным политическим событием прошлой недели были, разумеется, выборы в США. Как и ожидалось, республиканцы разгромно победили в Палате представителей, которая переизбиралась целиком – но в Сенате, где разыгрывалось только 37 мест из 100, демократам удалось отбиться и сохранить большинство, пусть сильно похудевшее. Губернаторские выборы тоже принесли победу республиканцам – с одной оговоркой: они проиграли штат Калифорния – где, между прочим, живёт каждый восьмой американец. В целом получилась гремучая смесь из политиков обеих партий – что обещает администрации Обамы весёлую жизнь в ближайшие два года. Новым спикером нижней палаты станет Джон Бейнер, 60-летний загорелый бодряк из Демократической партии – выступая на телевидении по горячим следам выборов, он почти расплакался от избытка чувств: что ж, на высоком посту эмоции ему придётся поберечь.

Ещё была масса “опасных” новостей: у аэробуса А380 (на борту было 459 человек) авиакомпании Qantas взорвался двигатель, причём обломки рухнули на индонезийский город – но в итоге экипаж сумел благополучно сесть в Сингапуре; йеменские террористы рассылают по всему миру посылки смерти; тем же занимаются и леваки в Элладе – они отослали письма Меркель и Берлускони, с немалым издевательством обозначив отправителями греческие Минэкономики и Минфин. Но дону Сильвио некогда бояться террористов – 74-летний ловелас попался на 18-летней марокканской воровке, которую повелел полиции выпустить на свободу. Все обвинения Берлускони легкомысленно парировал фразой “Лучше любить красивых женщин, чем быть геем” - тут уж возбудились и европейские педерасты; их московские коллеги недавно напали на своих противников, так что итальянскому политическому зубру стоит быть настороже – в нынешнем мире, толерантном ко всякой мерзости, эта публика кого угодно сожрёт и не подавится.

Взлёт сырья и продовольствия

Денежные рынки. В прошлую среду завершилось “судьбоносное” заседание ФРС США. Ставки остались на месте, оценка ситуации в экономике почти не изменилась – но Фед обиженно заявил, что его расстраивает слишком медленное восстановление экономики: мол, безработица не падает, а инфляция низка – надо бы газку подбавить! Для этого введён выкуп долгосрочных казначеек объёмом в 600 млрд. долларов до середины 2011 года: в среднем выходит 75 млрд. в месяц – но скорость и объём операции будут уточняться сообразно поступающим данным. Как всегда, одинокий диссидент Томас Хёниг голосовал “против” – резонно полагая, что минусы эмиссии превышают её плюсы. Реакция последовала тут же: корейцы хотят ввести жёсткие ограничения на приток капитала извне; бразильцы обещают “принять ответные меры”; китайцы предостерегают; и даже бывший глава Фед Пол Волкер признаёт возможность инфляционного всплеска – с которым ФРС придётся что-то делать. Пришлось Бену Бернанке срочно выползать на люди и оправдываться – мол, не бойтесь: в прошлый раз мы влили 1.7 трлн. долларов, и инфляции не случилось – а тут сумма втрое меньше. Мда, ну и “аргументы” у монетаристов…

Реакция экспертов была смешанной: с одной стороны, Фед дал понять, что сможет растягивать эмиссионное удовольствие сколь угодно долго – но с другой, уже в 2011 году это будет делать сложнее, ибо с 1 января ястребов в правлении станет заметно больше. Рынки не слишком возрадовались – во всяком случае, доходности длинных бондов не падали. Думается, немаловажным резоном для ФРС является бюджетный: в острой фазе кризиса правительство заняло огромные суммы через короткие облигации – и, опуская теперь долгосрочные ставки, Фед позволяет администрации рефинансироваться на более продолжительные сроки. Заодно, возможно, сумеет перекредитоваться под более низкий процент и кто-то из потребителей – но ценой такого “обезболивания” становится инфляция издержек, которая лишь ухудшит положение как домохозяйств, так и корпораций. В общем, ситуация неоднозначна – но в долгосрочном плане она однозначно плоха: дело в том, что всё это монетарное смягчение способно подействовать лишь через всё новые и новые заимствования – а так как кредиты выдаются под процент, реальное бремя долга (включая обслуживание) вырастет; но куда расти-то, если оно и так запредельное?

Другие центробанки тоже активно заседали на прошлой неделе. Резервный банк Австралии неожиданно поднял базовую ставку на 0.25% до 4.75% годовых – сославшись на то, что бурный китайский спрос породил инфляцию и пузыри активов, а также высокие уровни занятости и загрузки мощностей: австралийская экономика мала, поэтому даже скромные всплески внешнего спроса вызывают драматический отклик. Резервный банк Индии повысил ставки репо на 0.25% и ограничил размер ипотечного кредита суммой в 80% от стоимости жилья – в попытке охладить рынок; помогает не сильно – инфляция в стране достигла 9.8% в год и продолжает расти, что крайне опасно для страны, где три четверти народонаселения живёт на 2 доллара в сутки или меньше. Прочие центробанки – Банк Англии, ЕЦБ, Банк Японии и Банк Индонезии – оставили ставки на месте, ограничившись туманными комментариями относительно происходящего ныне монетарного безумия. Оно и понятно – вменяемые люди не идут на эмиссионную гонку, но все понимают, что нужно принять хоть какие-то меры в ответ на бандитизм ФРС. Министр финансов Германии Шойбле заявил, что политика Фед – явление того же порядка, что и валютные махинации Китая; по его мнению, эмиссия бесполезна для решения проблем США – которые вообще-то выглядят на редкость беспомощно перед лицом экономического кризиса.

Но и европейский кризис углубляется. Ирландия продолжает урезать бюджетные расходы – это порождает спад производства и, как следствие, доходов казны, так что секвестр приходится перманентно усиливать. Рынок уже почти вынес этой стране приговор – и теперь каждый день доходности её казначеек ставят всё новые рекорды: по 10-летним бумагам они достигли 8% годовых, превысив процент по аналогичным германским бондам более чем втрое; цена страхования 5-летних кредитов с помощью свопов кредитного дефолта достигла 6% в год. Ирландцы не одиноки – португальские бумаги устремились в том же направлении, а затем и греки вспомнили о недавних подвигах. Парламент Португалии смог принять проект бюджета на следующий год – ради этого оппозиция согласилась цинично воздержаться от голосования. Но в целом европейская периферия скорее мертва, чем жива – и то, что это не очень проявляется в показателях ЕС в целом, вызвано лишь малым размером означенных трёх стран: их население составляет лишь 25 млн. человек, а совокупный ВВП покрывает только 6% выпуска всего Евросоюза.

Валютные рынки. Очередной раунд денежной накачки в США вызвал новую волну падения доллара по всему форексу: курс евро взлетел под 1.43, а фунта – к 1.63; йена пришла в 80.25, а швейцарский франк вернулся к 0.95; канадский доллар подошёл к паритету с американским – а австралийский уверенно его превысил, дополнительно простимулированный монетарным ужесточением родного центробанка на фоне смягчения Фед. Скорее всего, дальнейшие движения валют будут идти синхронно с реакцией денежно-кредитных и товарных рынков на политику ФРС – а под конец недели тут случились небольшие коррекции, хотя и не на всех курсах.

Источник: SmartTrade

Фондовые рынки. Свежие денежные вливания взметнули основные мировые биржи к новым локальным вершинам – так что, к примеру, индекс Доу-Джонса превысил 11400 пунктов. Отчёты теперь всё больше идут не из США – хотя и Америка тоже не дремлет. BP вышла в прибыль в третьем квартале – но значительную её часть съели расходы на покрытие ущерба от аварии на платформе в Мексиканском заливе; рынок воспринял числа нефтяного гиганта в целом холодно. Потребительский сектор не блещет – даже в экзотических сегментах: так, пивной монстр Anheuser-Busch InBev показал снижение прибыли (на 7.2%) и выручки (на 4.5%) – несмотря на рост спроса в Китае, России и Бразилии; в Европе и США дела идут хуже. Схожая картина и у Unilever (производителя супов Knorr, чая Lipton, дезодорантов Axe и Rexona, мыла Dove, чистящих средств Cif и массы других товаров) – у которого основной прирост приходится на развивающиеся рынки; впрочем, сейчас и тут отмечено замедление, поэтому приходится снижать цены (в среднем на 1.2%) и мириться со слабым ростом продаж (на 3.6% против 5.7% у Nestle и 6.9% у Danone) – тем не менее, прибыль выросла на 19% благодаря агрессивной кампании сокращения издержек на предприятиях фирмы в Европе. У конкурента в США, Kraft Foods, недавно поглотившего британскую Cadbury, прибыль упала на 8% - но выручка заметно выросла.

Источник: SmartTrade

Чистая прибыль американского фармацевтического концерна Pfizer упала в 3.3 раза; выручка и прогнозы на год сильно не дотянули до ожиданий – рынок воспринял эти числа мрачно. Хороши дела у Adidas: прибыль увеличилась на четверть, а выручка – на 20%; перспективы года в целом тоже видятся в более ярких цветах, чем раньше. Порадовали показатели Nissan: прибыль выросла более чем вчетверо, а выручка увеличилась на 21.4% - тому виной китайский спрос и частичное восстановление американского; но теперь глава фирмы Тосиюки Сига настроен невесело, сетуя на слишком дорогую йену, подрывающую усилия упрочить позитивные тренды. Похожие проблемы у Toyota: после прошлогодних лоссов компания вышла в уверенный профит – но перспективы шатки из-за слабого спроса и подрывающей экспорт дорогой йены. В прибыль вернулся и мобильный производитель Alcatel-Lucent – а его глава Бен Ферваайен посетовал на китайские редкоземельные козни, о которых мы писали пару недель назад. Свыше миллиарда евро (на 8% больше, чем год назад) заработал Deutsche Telekom – правда, тут выручка подкачала, сократившись на 4%. Из финансового сектора отчиталась только AIG – но тут дела, видимо, безнадёжны: в третьем квартале получено ещё 2.4 млрд. долларов убытка. А в целом сезон отчётов пока проходит спокойно – не слишком радостно, но и не особо огорчительно.

Товарные рынки. Новости про американскую эмиссию вызвали бурный энтузиазм на товарных биржах: нефть вернулась к максимумам чуть ниже 90 долларов за баррель; промышленные металлы (алюминий, медь, платина) превзошли весенние пики – только никель не сподобился, зато палладий буквально просвистел вертикально вверх. Золото показало новый максимум немного ниже 1400 долларов за унцию, а серебро ракетой унеслось под 27. Новые пики установили корма (соевый шрот и т.д.) и неудержимый хлопок; из продовольственных товаров на это же сподобились кукуруза, соя, растительное масло, сахар, кофе и апельсиновый сок; вернулись к прежним вершинам рис и овёс. Как видим, угроза инфляции издержек – совсем не пустой звук.

Источник: SmartTrade

Всюду инновации

Азия и Океания. В Австралии в октябре отмечено некоторое восстановление деловой активности согласно индикаторам PMI – производственный сектор, правда, не смог выйти в зону экспансии, но сфере услуг это сделать удалось впервые с апреля, пусть и совсем чуть-чуть. Снова подросли и аналогичные показатели КНР – причём производственный индекс по версии HSBC показал полугодовой максимум. Торговый профицит Австралии в сентябре сузился против августа почти в полтора раза. Денежная база Японии в октябре продолжила ускорять свой годовой рост – он достиг 6.4%. Цены на жильё в Австралии в третьем квартале выросли на 0.1% - намного слабее, чем в предыдущей четверти (+2.0%); разрешения на строительство в сентябре обвалились на 6.6% после снижения на 4.8% в августе – за год показатель сократился на 11.6%. В Японии в сентябре основная зарплата (т.е. оклад) показала первый за 25 месяцев годовой рост – пусть и всего на 0.1%; однако падение сверхурочных часов и снижение темпа прибавки оплаты сверхурочных не сулят особых радостей японским работникам. А это, в свою очередь, вряд ли позволяет рассчитывать на бурный прирост частного спроса – лишним подтверждением тому стало падение на 26.7% в год продаж автомобилей в октябре. В Австралии в сентябре розничные продажи выросли на 0.3% в месяц (как и в августе) – не дотянув до прогноза +0.5%; надо помнить, что речь тут идёт о номинальной величине – которая не учитывает инфляцию.

Европа. Согласно предварительной оценке центробанка, в третьем квартале ВВП Испании остался на уровне предыдущей четверти, а годовой рост составил 0,2% - основной массив данных на тему европейских ВВП выйдет на следующей неделе. Производственный сектор Европы, как и следовало ожидать, глядя на динамику евро, начал стремительно проседать. Выпуск автомобилей в Германии в октябре ушёл в минус в годовой динамике; промышленное производство в Испании в сентябре было на 1.4% слабее, чем год назад – хотя ещё в августе отмечался рост на 1.6%. Машиностроительные заказы в Германии в сентябре выше прошлогодних на 28% - но это значительно слабее, чем +45% в августе и +48% в июле: к сожалению, помесячная динамика не даётся – но, похоже, она плоха. Это подтвердил и отчёт по заказам в обрабатывающем секторе – в сентябре они обвалились на 4.0% к августу, хотя ожидался рост примерно на 1%; за третий квартал заказы ещё в плюсе против предыдущей четверти – но уже лишь на 1.7% против +7.5% в апреле-июне и +6.6% в январе-марте; внешние заказы рухнули на 6.6% - фактор резко вздорожавшего евро начинает действовать. Впрочем, октябрьские индикаторы деловой активности (PMI) в основных странах еврозоны, включая ту же Германию, показали некоторое оживление после проседания в сентябре – посмотрим, как это отразится на выпуске и заказах. Улучшение в PMI случилось и в Британии – впервые с мая; зато строительный сектор, ставший главным фактором роста ВВП во втором и третьем кварталах, в октябре упал до 8-месячного минимума.

Инфляция вновь наступает – логично, учитывая бурный рост сырья. В еврозоне в сентябре отпускные цены производителей выросли на 0.3% в месяц, доведя годовую прибавку до 4.2%. В Британии месячный рост того же показателя в октябре составил 0.6% (пик с апреля), а годовой – 4.0%; входящие цены (сырьё) взлетели на 2.1% в месяц (максимум с марта) и на 8.0% в год – значит, и цены на выходе продолжат расти. По оценке Британского розничного консорциума, в октябре розничные цены выросли на 2.2% в год – максимально с января; особенно активно продовольствие, подорожавшее на 4.1% - чего не было с июня 2009 года. Числа британских цен на жильё в октябре противоречивы: согласно Hometrack, было падение на 0.9% к августу (худшая динамика с января 2009 года), но по данным HBOS, имел место рост на 1.8% - правда, последний источник в предыдущем месяце сообщал об обвале на 3.7%, после которого откат логичен. Потребительское доверие в Ирландии упало в октябре до 17-месячного минимума; заметно ухудшились и настроения испанцев – неудивительно, ведь рост безработицы (и без того уже превышающей 20%) в их стране не просто возобновился, но даже ускоряется. Быстро мрачнеют перспективы занятости в Британии – согласно KPMG/REC, индекс постоянных вакансий в октябре упал до 14-месячного минимума. Сокращение регистрации новых автомашин повсеместно: в Италии оно за год составило 28.8%, в Британии – 22.2%, в Германии – 20.0%, во Франции (где живы остатки плана стимулирования в отрасли) – на 14.9%. Розничные продажи в еврозоне в сентябре упали на 0.2% в месяц – особенно огорчила Германия, где отмечен обвал на 2.3%; во Франции отмечен второй подряд месяц спада. Продолжение следует – неплохие числа предыдущих месяцев вызваны тем, что европейцы урезали норму сбережения в расчёте на будущий рост доходов; последнего, однако, не случилось (реальные доходы стоят на месте уже 2 года) – и не факт, что прижимистые жители старушки Европы согласятся и впредь проедать запасы.

Америка. В США в третьем квартале производительность труда выросла, а стоимость рабочей силы упала – бизнес не хочет нанимать персонал, предпочитая максимально загружать имеющийся. Промышленные заказы в сентябре выросли на 2.1% - завидный контраст по сравнению с Германией, который объясняется дешёвым долларом и дорогим евро. Деловая активность в Канаде в октябре нежданно резко просела, хотя и осталась в зоне экспансии; аналогичные штатовские показатели, напротив, несколько улучшились в сравнении с сентябрём. В Канаде в сентябре разрешения на строительство подскочили на 15.3% в месяц, с лихвой отыграв августовское падение на 9.2%. Рабочих мест в Канаде в октябре стало на 3 тыс. больше, а уровень безработицы сократился с 8.0% до 7.9%. Такой же американский отчёт дал прирост на 151 тыс. в целом и на 159 тыс. по частному сектору; показатели прошлых двух месяцев тоже пересмотрели на повышение; уровень безработицы остался на отметке 9.6% - но рост оплаты труда и длительности рабочей недели позитивен. Однако индикаторы застойности безработицы пошли опять в рост – среднее время поиска работы достигло 33.9 недели, совсем близко к историческому пику июня (35.2). Отчёт ADP по занятости в частном секторе скромнее (+43 тыс. рабочих мест), но тоже неплох. Не нужно забывать, однако, что из-за роста населения простое поддержание уровня занятости требует ежемесячного создания 100-150 тыс. рабочих мест – т.е. пока США лишь вышли на нулевой уровень. Первичные обращения за пособиями по безработице опять подскочили на 20 тыс., а общее число получателей пособий в середине октября составило 10.2 млн.

Источник: Бюро трудовой статистики США

Частный спрос в Штатах в целом слаб, но иногда огрызается. В октябре продажи автомобилей превысили прогнозы и с учётом сезонной очистки впервые за полтора года превысили 12 млн. в годовом выражении. Расходы на строительство в сентябре выросли на 0.5% к августу – правда, показатель предыдущего месяца при этом пересмотрели с +0.4% до –0.2%. Частные доходы в сентябре упали на 0.1% в месяц (худшая динамика с июля 2009 года) против прогноза +0.3%; реальные располагаемые доходы сократились на 0.2% в номинальном выражении, а с учётом инфляции – на 0.3%; всего за 4 последних месяца (с июня) этот показатель сократился на 0.1%. Частные расходы увеличились в сентябре на 0.2% номинально и на 0.1% с учётом инфляции – а поскольку статистики регулярно недооценивают последнюю, реальные траты не изменились. Норма сбережений сократилась с 5.6% до 5.3% от располагаемых доходов – но всё равно, как видно, спрос остаётся прибитым. На это указывает и статистика ритейлеров: по данным Международного совета торговых центров, в октябре годовой прирост продаж в магазинах, открытых по меньше мере год назад, составил 1.6% против 2.6% в сентябре и 3.2% в среднем с февраля – впрочем, исследователи винят во всём слишком тёплую погоду, но мы не сомневаемся, что если б октябрь был холодным, то именно в этом был бы корень скверных результатов. Ритейлеры настроены мрачно – они спешат заранее начать агрессивную рекламу по телевидению и предложить скидки, превосходящие прошлогодние; кое-кто уже стал снижать цены – причём первыми подешевели подарочные игрушки с электронной начинкой. Праздничные закупки (с конца ноября до конца года) покажут, помогут ли эти меры вытянуть ключевой сезон продаж.

Россия. Согласно Росстату, потребительские цены в октябре были на 0.5% выше, чем в сентябре, на 6.8% - чем в декабре прошлого года, и на 7.5% - чем год назад. За последние 12 месяцев крупы и бобовые подорожали на 37.5%, плодоовощная продукция – на 33.9%, сливочное масло – на 26.4%, молоко и молочная продукция – на 16.1%; за коммунальные услуги россияне платили на 15.0% больше, в том числе за холодную воду – на 17.5%, за горячую – на 16.4%, за газ – на 17.2%, за отопление – на 13.8%. Вездесущий глава Роспотребнадзора Онищенко, покончив с курением и питием, теперь хочет ввести запрет на мороженных кур – и как тогда снабжать посёлки со скверными коммуникациями и отдалённые регионы? Инновации процветают: например, Российский союз промышленников и предпринимателей предложил разрешить 60-часовую рабочую неделю – вызвав такое возмущение общественности, что авторам пришлось срочно откреститься от своей идеи. Итоги переписи населения тоже показали наличие выдумки у начальства – уже очевидно, что изрядная часть листов заполнена переписчиками от балды. Впервые московские власти разрешили политическую акцию, проводимую оппозицией 31 числа каждого месяца – но тут переругались сами несогласные: непримиримый Лимонов всё равно учинил несанкционированное сборище и нарвался на свежую инновацию – милиция насильно утащила писателя, причём не с митинга, как обычно бывало, а на митинг, официально разрешённый властями. Ну да то, что политический процесс у нас словно цирк – совсем не сенсация.

Иллюстрация: Артём Попов, Ай Ти Инвест

Но есть ещё среди россиянского начальства несгибаемые люди, свято блюдущие ключевые традиции своей среды. Вот, к примеру, некто Олег Матвейчев – говорят, видный политтехнолог, которого привлекли за заслуги на этом поприще в администрацию президента; впрочем, он там отчасти курировал политику в Калининградской области – и после тамошних массовых митингов оппозиции его отправили в отставку; нынешняя номенклатура, однако, своих не сдаёт – и сей деятель отправился вице-губернатором в Вологодскую область. Инновационный порыв побудил чиновника завести блог – там-то в среду он самовыразился вволю. Возмущённый критикой властей, Матвейчев сначала указал людишкам на место: мол, их удел – кормить начальство. Потом он уподобил народонаселение животным, ведомым властями-пастухами: “убери власть – и всей стране кранты”. Наконец, чиновник изложил своё заветное желание – чтоб все борцы с коррупцией вышли на площадь, и их бы танковая армия “намотала на гусеницы”; причём эту процедуру необходимо повторять каждые 20-30 лет. Надо полагать, после праздников начальство укажет державному психу, чтоб “не портил имидж власти”, но в кэше поисковиков всё осталось – да и озадаченные блогеры сделали скриншоты. Для нас важно другое: что у чиновных каменных рож в уме, то у пьяных духом матвейчевых на языке – именно так наши власти думают о людях. А то нам ещё иногда пеняют на излишнюю придирчивость к начальству…

Сергей Егишянц, 30.10.10

Добрый день. Главным политическим событием прошлой недели была встреча министров финансов и глав центробанков Двадцатки в Южной Корее – как обычно в последнее время, никаких решений принять не удалось, и всё свелось к констатации готовности устранять всё плохое и поощрять всё хорошее. В кулуарах ходят упорные слухи, что на будущей встрече глав государств той же Двадцатки 11-12 ноября возможно достижение соглашения по предельному размеру торгового профицита для всех стран, кроме особо богатых природными ресурсами – вроде бы китайцев удалось уломать, что и понятно: Минторг КНР сообщил, что по итогам года профицит его страны далеко не превысит критических 4% ВВП, которые США хотят выставить в качестве барьера – так что упираться незачем, зато можно выторговать себе в обмен что-нибудь более существенное, чем прагматичные китайцы и хотят заняться.

Иллюстрация: Артём Попов, Ай Ти Инвест

Из прочего отметим землетрясение с цунами в Индонезии, а также предложение Сороса легализовать марихуану – под коронным либерастическим соусом "зачем запрещать, если можно разрешить и делать на этом деньги": поклонники маммоны не оригинальны. Мультикультурализм бывает причудлив – так, 13 свободомыслящих галлов затеяли в пригороде Парижа спиритический сеанс, в разгар которого им неожиданно явился голый сосед-негр, пытавшийся убаюкать своего ребёнка: приняв того за дьявола, самопальные экзорцисты сначала пырнули его ножом и выгнали, а когда он вернулся, попрыгали из окон – вот как вредно призывать всяких духов даже поборникам свободомыслия! На Италию наехала Еврокомиссия, потребовавшая заняться грудами мусора в Неаполе – но апеннинские власти сетуют, что сделать ничего не могут, ибо мусорный бизнес контролирует мафия. В Германии скоропостижно скончался знаменитый своими прогнозами осьминог Пауль – кое-кто даже ударился в конспирологию и предположил месть со стороны неудачников последнего чемпионата мира; среди всех откликов выделился глава российского футбола Фурсенко, заявивший, что "футбольный мир понёс определённую потерю".

Иллюстрация: Артём Попов, Ай Ти Инвест

Нежданный опрос

Денежные рынки. Резервный банк Новой Зеландии оставил ставку на месте, вяло констатировав, что "на определённом этапе может потребоваться ужесточение". Шведский Риксбанк повысил ставку на 0.25% до 1.00% годовых – но дал понять, что процесс монетарного ужесточения теперь замедлится из-за растущей неопределённости в мире. Банк Норвегии выразил ту же идею – но ставку оставил на месте. Банк Японии и рад бы ставку снизить – но она уже на нулевой отметке, так что приходится просто наращивать эмиссию: центробанк собирается скупать на рынке не только казначейки, но и коммерческие бумаги посредственного качества (с низким рейтингом); следующее заседание перенесено с 15-16 на 4-5 ноября – чтоб собраться через несколько часов после окончания встречи ФРС США. Последняя намечена на вторник-среду – и в её ожидании рынки бросало то в жар, то в холод: Goldman Sachs сулит эмиссию в 4 трлн. долларов – но статья в Wall Street Journal, напротив, обещает скромный размер выкупа казначеек. В итоге руководство Фед растерялось – и устроило... опрос общественного мнения (среди первичных дилеров рынка облигаций) на предмет желаемых ими сроков и размеров эмиссии: общественность в бешенстве – выходит, отныне Уолл-Стрит будет управлять финансовой системой США напрямую? В реальности ведомство Бернанке просто боится шокировать своим решением – поэтому прощупывает мнение рынков; но тут всё ясно – растут инфляционные ожидания и падают долгосрочные проценты (защищённые от инфляции 5-летние бонды разместились Казначейством под минус полпроцента годовых); таким образом, начальники Фед толкают финансовую систему к новым мега-пузырям рисковых активов – ну что за идиоты.

Европейские проблемы ширятся. Anglo Irish Bank принуждает кредиторов реструктурировать долг – тем, кто согласен, он обещает выплатить 20% задолженности, а кому не нравится, получат 0.001% (1 цент на 1000 евро долга), т.е. ничего; агентства хотят в случае успеха этой операции понизить рейтинг банка до дефолтного уровня – а если успеха не будет, то ещё ниже. Власти Ирландии тоже на грани банкротства – они вынуждены резко сокращать траты и поднимать налоги: размер дополнительного пакета снижения дефицита казны на ближайшие 4 года составит почти 5% ВВП. Глава PIMCO Мохаммед Эль-Эриан сулит Греции суверенный дефолт в течение трёх лет – мол, так будет лучше для всех; сами греки противятся, но цена упрямства велика – официальный прогноз сулит падёж ВВП на 4% и рост безработицы выше 12% к концу года. Поднимать налоги уже некуда, а дефицит казны велик: Евростат поднял оценку бюджетной дыры за 2009 год до 15.5% ВВП, а госдолга – до 127%; дефицит сего года тоже выше обещанного ЕС и МВФ – в общем, дела плохи, а доходность греческих бондов снова растёт. Португальская оппозиция прервала переговоры с правительством – но есть шанс возобновить торг. Испанские банки продают офисы, чтоб пополнить капиталы, отягощённые невозвратной ипотекой – и просят помощи правительства в попытках сдать отобранные по ипотеке дома в аренду кому-нибудь, ибо продать их за разумные деньги не выходит. Правительство Испании брутально урезало дефицит казны – и эксперты думают, что худшее для властей этой страны позади. Как и для Британии – агентство S&P повысило прогноз её рейтинга с негативного до стабильного. Одним из источников дополнительных доходов лондонское начальство видит сборы с доходов хитрецов, уведших деньги в швейцарские банки и уклоняющихся от выплат Казначейству – цена вопроса примерно 1 млрд. фунтов в год. Швейцарское правительство содействует Британии – так же, как и Германии в похожем деле. Все на борьбу с неплательщиками!

Валютные рынки. Валюты летали вверх-вниз в зависимости от текущих слухов по исходу заседания ФРС США – в целом получились довольно-таки хаотичные траектории. МВФ отказался от прежних оценок евро как "недооцененного" и теперь говорит, что европейская валюта находится "на грани переоцененности", а её дальнейший рост подорвёт экономический рост в еврозоне. Про австралийский доллар сказано, что он уже переоценен на 5-15%. Японские корпорации смирились с дорогой йеной: Toyota снизила прогноз курса доллара к местной валюте с 90 до 80, а Toshiba – даже до 70. В целом картина мрачная: беспорядочная эмиссия и массовые валютные интервенции привели в третьем квартале к росту резервов центробанков на 220 млрд. долларов; суммарная кубышка десяти лидеров (Китая, Японии, Бразилии, России, Индии, Южной Кореи, Тайваня, Гонконга, Сингапура и Швейцарии) превысила 6.2 трлн. – это деньги выведены из экономического оборота как плата за структурные дисбалансы в мире. Отметим ещё слух, согласно которому КНР хочет одномоментно ревальвировать юань в ближайшие выходные – насколько он реален, мы узнаем в понедельник. В целом форекс нервно дёргался: только фунт вздорожал на радостях от местных новостей – да швейцарский франк (как мы и предполагали) более всех преуспел в отскоке от недавних максимумов, почти вернувшись к паритету по отношению к доллару; евро металось между 1.37 и 1.41, а йена показала новый максимум 80.40.

Источник: SmartTrade

Фондовые рынки. Биржи вяло колебались, ожидая исхода заседания ФРС на следующей неделе – а корпоративные отчёты по-прежнему смешанные. У нефтяников всё неплохо – Exxon Mobil и Royal Dutch/Shell купаются в долларах и даже часть их пускают на выкуп собственных акций на рынке; Chevron менее оптимистичен – но тоже выкупает акции. Дела DuPont заметно хуже – прибыль упала на 10%, прогноз на текущий год не дотянул до чаяний рынка. Зато наконец порадовала Eastman Kodak – из убытков она так и не выползла, но по крайней мере лосс сократился за год в 2.5 раза. Напротив, обычно успешный конгломерат 3M на сей раз огорчил нежданным сокращением прогноза финансовых показателей на год. У International Paper третий квартал получился внушительным; Merck и Procter & Gamble огорчили – как показателями, так и прогнозами итогов года. Отчёт Ford неплох – но рынок воспринял его без энтузиазма: после периода приятных сюрпризов всё вернулось к серым будням – на много худших, чем до кризиса, уровнях. У Honda схожая ситуация – бум развивающихся рынков (особенно в Азии) улучшил показатели против предыдущих периодов, но дорогая йена не даёт особо разгуляться. Радуют "технари": показатели Motorola и Microsoft выросли – да и прогнозы на конец года неплохи; хорош и отчёт Canon – но ожидания годовых показателей прибыли огорчили. Европейские банки скорее живы, чем мертвы: в UBS возвращаются ранее разбегавшиеся клиенты (впервые за 2.5 года отмечен чистый приток средств), а Deutsche Bank получил убыток лишь из-за агрессивных вложений в Deutsche Postbank, который он хочет поглотить. Из прочего отметим новые неприятности американских банков – у Wells Fargo, как и у прочих, нашлись грубые ошибки в ипотечных бумагах, а Morgan Stanley обвиняют в Сингапуре в мошенничестве со впариванием клиентам разных облигаций и последующим их включением в сомнительные CDO: речь о той же схеме, что не так давно была выявлена у Goldman Sachs – как видно, лидеры Уолл-Стрит не оригинальны даже при выборе излюбленных схем надувательства.

Товарные рынки. На рынках товаров затишье перед эмиссионной бурей. Топливо топталось на месте – лишь природный газ показал новый минимум с 2002 года, хотя затем от него слегка и отскочил. Золото и серебро энергично подросли – но до пиков не дошли; промышленные металлы в целом отстоялись – кроме бешеного палладия, который всё же пробил верхи 2008 года. Из сельскохозяйственных товаров новые локальные максимумы установили кукуруза, рис, соя и растительное масло; бодро дорожает также апельсиновый сок; бурно растущие в последнее время сахар и хлопок отметили очередные глобальные пики; наконец, теперь уже и кофе сподобилось показать максимум своей цены с 1997 года. Остановки в этом процессе не видно.

Источник: Barchart.com

Первые ВВП

Азия и Океания. ВВП Южной Кореи в третьем квартале вырос на 0.7% к апрелю-июню – ровно вдвое слабее, чем в прошлой четверти; годовая прибавка в 4.5% совсем неплоха. В Японии в сентябре промышленное производство упало втрое сильнее ожиданий: к августу снижение составило 1.9% после сокращения на 0.5% в августе; за третий квартал выпуск уменьшился на 1.9% – суля непривлекательные числа ВВП. В октябре доверие компаний малого бизнеса Японии продолжило ухудшаться – да и общий индекс деловой активности (PMI) ушёл глубже в зону спада, до 47.2 пункта. Деловой обзор по КНР тоже показал замедление роста заказов и текущих деловых условий в октябре – но пока эти индикаторы весьма сильны. Опережающие индикаторы Австралии в конце лета резко замедлили свой рост; новозеландский торговый дефицит в сентябре оказался хуже ожиданий – а в Японии годовой прирост экспорта был слабейшим с начала года. Отпускные цены производителей Австралии в третьем квартале росли много быстрее прогнозов (на 1.3% ко второй четверти) – но потребительские цены не дотянули до ожиданий, а кредитование едва выросло, что уменьшило шансы на немедленное монетарное ужесточение. В Японии в сентябре дефляция усилилась, несмотря на подорожание базовых товаров – но в октябре, видимо, давление ослабеет. Разрешения на строительство в Новой Зеландии падают уже 3 месяца; в Японии строительные заказы в сентябре снизились на 15%. Розничные продажи в Японии обвалились на 3% в месяц – при том, что продажи сигарет резко выросли в преддверии повышения налога на них; общие расходы домохозяйств упали на 0.4% в месяц, обнулив годовой прирост. Единственным позитивным моментом было снижение безработицы – но в этой статистике бывают изрядные искажения, так что повод для радости весьма слаб.

Европа. Квартальный прирост британского ВВП в июле-сентябре оказался вдвое лучше ожиданий – 0.8% вместо 0.4% и после 1.2% в апреле-июне; сфера услуг и промышленное производство выросли на 0.6%, а рекордсменом стало строительство, распухшее на 4.0% (после +9.5% в предыдущей четверти) – его годовой прирост в 11.0% максимален с 1988 года. В Бельгии ВВП подрос на 0.5% после прибавки в 1.0% за предыдущий квартал – в общем, третий квартал в целом для Европы неплох, но слабее второго. Промышленные заказы в еврозоне в августе взлетели на 5.3% в месяц и 24.4% в год – как всегда, основной упор пришёлся на внешний спрос. Октябрьские индексы экономических настроений и делового климата в еврозоне подскочили до трёхлетних максимумов. Разбухание денежной массы М3 застопорилось – а британский агрегат М4 даже обнулил годовой рост; кредитование везде слабовато – причём домохозяйства ещё живы, а корпоративный сектор в анабиозе. Годовые темпы роста германских цен на импорт и экспорт показали в сентябре очередные многолетние максимумы; отпускные цены производителей пошли вверх по всей Европе; что в октябре отразилось и на потребительских ценах – в еврозоне они пришли к критической отметке в 2% за год. Согласно Nationwide, цена жилья в Британии за 3 месяца снизилась на 1.5% - худшая динамика с апреля 2009 года; спрос на ипотеку пал до низов прошлогоднего марта. В третьей четверти во Франции число новостроек снизилось на 2.2% ко второму кварталу. Потребительские настроения в октябре выросли по всей Европе – отмечены прибавки (или стагнация на высоких уровнях) в Италии, Франции, Германии и Британии.

Не исключено, однако, что ситуация вскоре изменится – рынок труда снова проседает. В сентябре в Италии впервые за 7 месяцев выросла безработица – с учётом спецпрограмм, её уровень достиг 11%; и прогнозы неутешительны. Во Франции в сентябре зарегистрированных безработных стало больше на 4.6 тыс. – это меньше августовской прибавки (15.9 тыс.), но мрачный тренд не переломлен. В Германии в октябре число безработных снизилось лишь на 3 тыс. (против 40 тыс. в сентябре и 25-30 тыс. по прогнозам); вскоре истекает срок субсидий фирмам, переводящим персонал на неполную занятость вместо увольнения – тогда мы и увидим реальные показатели рынка труда. В еврозоне в сентябре безработица возросла до многолетнего пика 10.1%. Швейцарский индикатор потребления (прогноз трат на ближайшие 3 месяца) в сентябре показал полугодовой минимум. В Германии розница в сентябре неожиданно просела сразу на 2.3% в месяц, так что квартальный рост снизился до 0.2%, а годовой – до 0.4%; график динамики реальных продаж в стране показывает, сколь слаб там внутренний спрос – и, следовательно, сколь зависима крупнейшая экономика Европы от экспорта. Испанские продажи ниже прошлогодних, британские тоже стали заворачивать вниз – но тут возможен всплеск в ближайшие месяцы, поскольку с нового года вырастет НДС. Французские потребительские расходы немного подросли – поглядим, что с ними будет по завершении плана стимулирования покупок автомашин, истекающего в январе. Закон о пенсионной реформе во Франции всё же приняли, несмотря на все протесты – последние продолжаются, но уже в вялотекущем режиме.

Источник: Федеральный офис статистики Германии

Америка. ВВП Канады в августе вырос на 0.3% к июлю – неплохо. ВВП США увеличился за третий квартал на 0.5% к предыдущей четверти (после +0.4% в апреле-июне). Но это официоз – а если устранить ряд статистических искажений, то темп сократится на 0.1%. Это на всё: за вычетом государственных закупок, приписной ренты, чистого экспорта и запасов остаток, характеризующий частный внутренний спрос, окажется в минусе на 0.3%; индикатор общих продаж (ВВП без приписной ренты и запасов) в минусе на 0.6% - иначе говоря, реальная динамика американской экономики плоха и после недолгого отскока продолжает ухудшаться. Заказы на товары длительного пользования в США в сентябре выросли на 3.3% из-за волатильного транспортного компонента (+16.0%, крупный заказ на самолёты); без него выходит падение на 0.8% - уже второй минус за последние 3 месяца; чистые капитальные заказы сократились на 0.6%. Региональные индексы производственной активности, рассчитываемые местными ФРБ, в октябре ожидаемо улучшились – выборы на носу, нужно нагнать оптимизма. Канадские оптовые цены в сентябре выросли слабее прогнозов; штатовские цены на жильё от S&P/Case-Shiller в августе сократились на 0.3% к июлю. Продажи жилья в США выросли в сентябре – что и неудивительно после достижения ими летом исторических минимумов; число домов, отнятых банками у несостоятельных ипотечников, в третьем квартале продолжило расти, как сообщила RealtyTrack. Потребительские настроения в октябре в среднем остались на прежних крайне низких уровнях; число новых безработных в США в середине октября уменьшилось – но общее число получателей пособий осталось выше 10 млн. Очевидно, главным событием предстоящей недели в Штатах будет заседание ФРС – но и пятничный трудовой отчёт тоже обещает быть интересным.

Россия. Согласно Росстату, в сентябре в России умерло на 431 человек меньше, чем год назад – с учётом демографических трендов это ещё 5-6 тыс. человек остаточной смертности из-за климатических катаклизмов: всего избыточная смертность достигла 70-75 тыс. человек. Рождаемость против прошлогоднего сентября упала на 5.7 тыс. – первый сигнал будущего: обильное поколение 1980-х годов рождения вступает во вторую половину фертильного периода – а худое поколение 1990-х годов не сможет заменить его; в полной мере это проявится после 2012/13 годов. В те же сроки увеличится численность 40-летних мужчин, с которой в России тесно связан уровень смертности от внешних причин; постепенный рост числа пожилых людей в ближайшее десятилетие нарастит и общую смертность. В сентябре рождаемость упала везде, кроме Северного Кавказа – да и там отличилась лишь Ингушетия. Согласно МЭР, в сентябре с учётом очистки от сезонных и календарных факторов рост за месяц показали инвестиции (на 0.9%), промышленность (1.0%), строительство (0.8%), сельское хозяйство (5.8% после обвала в августе), реальная зарплата (0.2%), занятость (безработица упала с 7.6% до 7.3%), экспорт товаров (1.5%) и ВВП (0.2% после падения на 0.4% в июле и августе). В минусе ввод жилья, розница (на 0.9%), реальные располагаемые доходы (0.6%) и импорт (2.2%). За третий квартал строительство выросло на 0.7%, инвестиции – на 1.2%, а розничный оборот – на 1.1%; промышленность сократилась на 0.3%, реальные доходы – на 2.5%, ВВП в целом – на 0.7%. Годовой рост ВВП в сентябре оценён в 1.8%, за 9 месяцев – на 3.4%, за третий квартал – примерно на 2.0%. Мы оценили ВВП и по номиналу, и по натуре – в среднем вышло так: за сентябрь годовая прибавка 1.0-1.5%, за третий квартал – 0.7-1.3%, за январь-сентябрь – 2.0-3.0%. конечно, чаемых правительством 4.0% роста за год никак не выйдет (президентский помощник Дворкович дал понять, что и в будущем году ситуация будет хуже прежних оценок) – но если партия скажет "надо!", можно всё. Вот, к примеру, чеченский спикер Абдурахманов обещал на выборах дать Единой России 120% голосов избирателей. Почему? – а потому, сказал тамошний царёк Кадыров, что "Владимир Путин – мой кумир. Я хочу, чтобы он был президентом пожизненно. Я очень люблю его как мужчина мужчину". Такие вот высокие отношения в элите дорогой россиянии...

Сергей Егишянц, 23.10.10

Добрый день. Из политики прошлой недели рынки интересовали перспективы сборища финансовых властей Двадцатки в Сеуле – черновик итогового коммюнике составлен в духе "Ребята, давайте жить дружно!" В остальном неделя радовала новостями о жизни трудолюбивых (и не очень) мигрантов в Европе. Саудовский принц вместе со слугой (он же любовник) сначала напился, а затем повздорил – после чего прямо в лифте лондонского отеля забил слугу до смерти, за что приговорён к пожизненному заключению. Попытки учинить мультикультурализм в Германии провалились – на прошлой неделе это признали канцлер Меркель и министр иностранных дел Вестервелле. Во Флоренции сомалийский иммигрант вломился в алтарь кафедрального собора Санта-Мария-дель-Фьоре и сплясал на его престоле – толерантные посетители творения Брунеллески (в основном туристы) не пресекли кощунство, снимая его на камеры мобильников; затем пришла полиция и препроводила дикаря в психушку. Потихоньку публику пронимает ощущение бредовости либерастических басен о мультикультурализме – спасибо кризису!

Медвед не спас Айпэд

Денежные рынки. Народный банк КНР повысил на 0.25% ставки по годовым кредитам и депозитам в попытке побороть инфляцию и пузыри – рынки обиделись: сейчас всё прогрессивное человечество в едином порыве печатает деньги, а китайцы тут занялись монетарным зажимом – как не стыдно! Меж тем, власти КНР грозят до конца года ещё дважды поднять процент. Банк Канады оставил ставку на месте, сопроводив это действо осторожным комментарием и понизив прогнозы экономического роста на ближайший год; центробанк Таиланда тоже не поднял ставку – но дал понять, что позже может передумать. Протокол последнего заседания Банка Англии показал, что правление разделилось на три части: ястреб Сентанс хотел поднять ставку, голубь Поузен высказался за расширение эмиссии, а остальные 8 человек проголосовали, чтобы оставить всё как было. В Штатах продолжали выступать управляющие ФРС – в начале недели отметились голуби Эванс и Локхарт; позже подтянулись ястребы Плоссер и Лэкер – в итоге птичий баланс соблюдён. Исход заседания 3 ноября по-прежнему неясен, но ещё один член правления, Буллард, дал понять, что, видимо, Фед всё же запустит новую волну эмиссии – и для начала будет скупать казначеек на сумму в 100 млрд. долларов ежемесячно: "а дальше будет видно".

В Европе всё по-прежнему. Периферийные страны провели посредственные аукционы по размещению казначейских облигаций. В Португалии власти хотят сократить расходы казны и поднять налоги – оппозиция против, но согласна на компромисс: голосование по бюджету на 2011 год отложили с 29 октября на всё то же 3 ноября. Irish Times "порадовала" статьёй, утверждавшей, что бюджетный кризис Ирландии куда глубже, чем считается – и что уже в следующем году стране потребуются новые повышения налогов и урезания трат. Глава ЕЦБ Трише дал интервью итальянской газете La Stampa, где подверг критике своего заместителя и главу германского Бундесбанка Вебера – последний недавно предложил закрыть программу монетарного облегчения и повысить ставки: Трише раздражённо заметил, что эти пожелания расходятся с мнением управляющего совета – и что кое-кому следовало бы заткнуться, ибо единственным уполномоченным озвучивать официальную позицию центробанка является его глава, т.е. сам Трише. Упёртый монетарист Вебер не по нраву и президенту Франции Саркози – согласно La Tribune, тот хотел бы видеть преемником Трише главу центробанка Италии Драги. Из прочего отметим резкий рост покупок иностранных бондов японскими инвесторами (в основном банками и фондами) – за первые 9 месяцев сего года их объём взлетел на 60% и достиг 260 млрд. долларов, причём более половины этой суммы пришлось на американские казначейки.

Валютные рынки. На форексе выросла волатильность – падёж бакса стал неприличен, напугав спекулянтов: нестойкие стали закрывать позиции – и, как всегда, когда все стоят в одной сторону, это вызвало резкую коррекцию. Центробанки воспользовались ею для диверсификации резервов – продавая доллар и покупая другие валюты: в итоге бакс упал ещё резче – но затем снова пошёл вверх. Причиной последнего движения стал глава штатовского Казначейства Гайтнер, который впервые открытым текстом заявил, что курс доллара к евро и йене уже "выровнялся" и дальше снижаться не должен – ясно, что слишком бурный завал валюты тоже опасен для любой страны, ибо грозит ей бегством капиталов. Ещё Гайтнер заявил, что не возражает против интервенций центробанков развивающихся стран против роста их валют; но против юаня высказался вполне однозначно – он "недооценён по любым меркам". Напряжённость растёт – с начала "валютной реформы" в июне курс юаня против корзины валют основных торговых партнёров заметно снизился: т.е. под разговоры о "плавной ревальвации" китайцы реально устроили девальвацию – и это уж слишком даже для самых толерантных. Тем не менее, Минфин снова отложил выход полугодового доклада о валютных манипуляциях в мире – вместо плановой середины октября его обнародуют после выборов (2 ноября) и саммита Двадцатки (11-13 ноября).

Падёж бакса раздражает и европейцев – бундесканцлерин Меркель недовольно заметила, что евро вовсе не должно расти вечно. Германские экспортёры опасаются дорогого евро – пока дела хороши (за год ожидается рост внешнеторгового оборота на 16%), но фирмы уже ощущают давление излишне высокого курса валюты. То же касается японских компаний – и тут, как и в случае евро, на валюту давит диверсификация резервов центробанками: например, Швейцарский национальный банк, как выяснилось, в третьем квартале купил свыше триллиона йен – и доля йены в резервах подскочила с 3.9% до 9.7%. Швейцарцы далеко не лидируют в списке обладателей могучих резервов, манипулирующих ими на мировых рынках – но одни они скупили больше половины йен, выброшенных Банком Японии в ходе интервенции 15 сентября: с учётом прочих стран выходит, что интервенция пропала даром – голодные центробанки с удовольствием съели подешевевшую йену и загнали её к новым вершинам около 80.85. Австралийский и канадский доллары полетали вверх-вниз, а фунт с франком чуть подешевели – как и рубль.

Источник: SmartTrade

Фондовые рынки. Ведущие мировые индексы были на прошлой неделе не слишком динамичны – но эмиссионный оптимизм сохраняется. Многочисленные корпоративные отчёты создают неоднозначную картину – но период безудержных радостей остался позади. В технологическом секторе рынок негативно воспринял числа IBM и Apple – их показатели выглядят неплохо, но нежданные ухудшения важных компонент (продажи услуг и iPad’ов соответственно) разочаровали. В интернет-секторе хорош лишь eBay; Yahoo отчиталась сравнительно нейтрально (прибыль чуть лучше прогноза, выручка чуть хуже) – зато Amazon, выдав неплохие числа, огорчил скверным прогнозом на текущий квартал. Лучше дела промышленных гигантов – показатели и прогнозы Boeing и Caterpillar рынок воспринял позитивно; хорошо встречены и данные Honeywell, а отчёт AT&T вышел в целом нейтральным. Слегка огорчили United Technologies и Verizon Communications (выручка не дотянула до прогнозов) – но только слегка. В потребительском секторе, как всегда в кризисы, лидируют распространители отравы и продовольственной попсы типа "дёшево и сердито" - вот и сейчас особенно хорош McDonald`s, также радуют Coca-Cola и Altria Group; на другом полюсе Johnson & Johnson и Harley-Davidson, разочаровавшие продажами. Кстати, помнится, наш Медвед рекламировал Айпэд, а Путин проехался на Харлее – и вот теперь их продажи вышли скверные: россиянское начальство даже тут приносит несчастье.

Праздник финансового сектора закончился – начались будни. Прибыль Goldman Sachs упала на 40% - и это неплохо, ибо рынок ждал снижения более чем наполовину; Bank of America принёс акционерам убыток в 7.6 млрд. долларов – при том, что банк более чем вдвое сократил резервы под будущие списания: тем же баловались American Express и отчитавшийся неделей раньше J.P.Morgan Chase. Но это ещё приемлемо – а Wells Fargo и Morgan Stanley разочаровали уже определённо. Ширятся проблемы банков, связанные с неряшливым оформлением документов по ипотеке – группа крупных держателей бондов этой сферы, включающая в себя таких монстров, как Pimco, BlackRock, TCW Group, MetLife и ряд других фирм, пытается заставить эмитентов выкупить облигации обратно по номиналу: банки противятся – цена вопроса исчисляется суммой порядка полусотни миллиардов долларов. Но ситуация осложняется тем, что правительство встало на сторону, противную банкам – ФРБ Нью-Йорка точно так же хочет сбыть с рук ранее выкупленные им у Bank of America ипотечные бумаги, а администрация заставляет банки вернуть себе 42 млрд. долларов плохих кредитов, в разгар кризиса проданных ипотечным агентствам Fannie Mae и Freddie Mac: плутократия, привыкшая в любых случаях приватизировать прибыли и социализировать убытки, пребывает по этому поводу в бешенстве.

Товарные рынки. На товарных площадках господствует коррекция – хотя выглядит она в разных сегментах по-разному. Нефть дёргалась вверх-вниз, в целом мало изменившись за неделю, а природный газ продолжал упорно дешеветь. Промышленные металлы слегка отползли от недавно достигнутых пиков – зато драгоценные металлы отлетели основательно: золото с верхов недалеко от 1400 долларов за унцию свалилась почти на 100 долларов, без малого 10% пиковой цены потеряло и серебро. На рынках продовольственных товаров особого затишья нет – соевые бобы, соевое масло, рис, рапс, кофе и сахар продолжали дорожать, отметив новые локальные максимумы; близки к этому также говядина и хлопок – в общем, тут пока никакого облегчения не предвидится. А значит, угроза всплеска глобальной инфляции издержек сохраняется.

Источник: SmartTrade

Редкоземельный козырь

Азия и Океания. ВВП КНР в июле-сентябре вырос на 2.5% в квартал и на 9.6% в год – последняя величина ниже чисел за вторую (+10.3%) и первую (+11.9%) четверти. В январе-сентябре инвестиции в основной капитал выросли на 24.5% - как и ожидалось; промышленное производство в сентябре было слабее прогнозов (+13.3% в год вместо +14.0%); зато розничные продажи побили ожидания (+18.8% вместо +18.5%). Отпускные цены производителей и потребительские цены в сентябре увеличились на 0.6% к августу; темп роста последнего показателя достиг двухлетнего максимума 3.6% в год. Активность японских компаний во всех секторах экономики в августе упала – как и опережающие индикаторы; осенью отмечено улучшение – но прогнозы и настроения уже пессимистичны. В Австралии нежданно снизилось число вакансий для квалифицированных специалистов; покупки новых автомобилей потихоньку подрастают – но их уровень заметно ниже, чем год назад. Продажи в крупных японских магазинах в сентябре оказались на 5.2% слабее, чем год назад – показатель снижается уже 31 месяц подряд. Правительство Японии впервые с февраля 2009 года ухудшило оценку состояния национальной экономики и сетует на дорогую йену. Китайцы не хотят для себя такой же участи – поэтому девальвируют юань, а чтоб у развитых стран не было соблазна ввести санкции, КНР прекратила поставлять им редкоземельные металлы, 97% мировой добычи которых она контролирует: это очевидный намёк на козыри Поднебесной в торге по валютному курсу – в ответ США, Европа и Азия возмутились и пообещали надавить на китайцев на саммите Двадцатки.

Европа. В еврозоне в августе производство в строительном секторе снизилось на 0.4% в месяц (после падения на 3.2% в июле) и на 8.5% в год – особенно резок спад в Испании и Нидерландах. График показателя говорит, что в еврозоне весенняя коррекция (вызванная потеплением после холодной зимы) сменилась новым сползанием; в ЕС в целом это пока не так – там неплохи данные Великобритании и Польши. В Германии в августе строительные заказы снизились на 1.2% – впрочем, это не страшно после взлёта на 5.0% в июле. Промышленные заказы в Испании и Италии в августе основательно распухли – причём итальянский показатель зафиксировал рекордный годовой рост в 32.4%; виноват эффект крайне низкой базы августа 2009 года – кроме того, после изрядного падения в июне и июле реакция естественна. Баланс заказов в Британии в октябре ухудшился – а баланс производства улучшился. Предварительные оценки индексов деловой активности в еврозоне в октябре дали годовой минимум по составному показателю; сектор производств неплох (особенно в Германии) – чего нельзя сказать о сфере услуг. Похожие немецкие индикаторы идут вразнобой: ZEW показал минимум за 2 года, а IFO достиг максимума за 3.5 года; деловое доверие выросло во Франции и упало в Швейцарии. Торговый профицит Швейцарии в сентябре вырос на фоне снижения и экспорта, и импорта; в августе баланс текущих операций еврозоны сведён с дефицитом в 7.5 млрд. евро – зато дефицит инвестиционного счёта заметно улучшился по сравнению с предыдущим месяцем.

Источник: Евростат