Обзор мировых рынков за 12 - 18 февраля 2012 года

- 07.07.12, 22:07

- Мировой Кризис

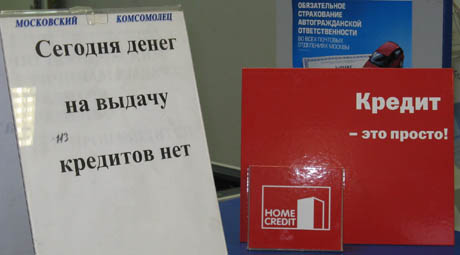

Иллюстрация: Артём Попов

Разводка

Денежные рынки. Шведский Риксбанк срезал ставку на 0.25% до 1.50% годовых – и собирается её держать на этом уровне по крайней мере до середины года; обоснованием смягчения служит ухудшение ситуации в экономике – прогноз ВВП на 2012 год сокращён почти вдвое (с +1.3% до +0.7%). Банку Японии снижать ставку некуда – она и так на нуле; зато он расширил программу выкупа активов ещё на 10 трлн. йен, доведя её до 65 трлн.; кроме того, центробанк всё же решился на инфляционное таргетирование – введя целевой уровень роста потребительских цен (на 1.0% в год). Квартальный инфляционный доклад Банка Англии был не так мягок, как ожидалось – прогнозируя через 2 года рост цен в 1.8%, центробанк всерьёз допускает, что на самом деле этот показатель будет превышать целевые 2% в год. Протокол последнего заседания ФРС США, как и прогнозировалось, оказался "голубиным": риск для экономики и занятости понижательный, для инфляции – уже "сбалансированный", а не "повышательный"; новая программа количественного смягчения вполне вероятна – хотя её запуск и оговаривается условием "ухудшения экономической ситуации". Президент Обама послал Конгрессу проект бюджета на следующий финансовый год – предполагающий отмену льгот по налогам на богатых (людей с годовым доходом свыше 250 тыс. долларов) и отказ от сокращения расходов; оптимистические прогнозы состояния казны от администрации основаны на нереалистичных ожиданиях роста экономики – так что этот документ можно считать фикцией; республиканцы сразу пришли в бешенство, пообещав зарубить инициативы Обамы на корню – к радости президента.

Греческий парламент принял очередную программу мер "жёсткой экономии" (подробнее мы писали о ней в прошлом обзоре) – что вызвало ожидаемую ярость народонаселения: оно вышло на улицы и принялось громить и жечь всё вокруг – а члены коалиционного правительства от православной партии вышли из Кабинета в знак протеста против нового прогиба перед ЕС. Впрочем, даже успех правительства в парламенте ничего не изменил: Еврогруппа провела телеконференцию по Греции – и не приняла никакого решения. Более того, внутри ЕС усиливаются антигреческие настроения – Германия, Нидерланды и Финляндия предлагают предоставить Элладу своей участи и отказаться от всех планов помощи ей: мол, логичнее использовать средства стабфондов для помощи пострадавшим от Греции, чем дать их самой Греции – зная, что эти деньги (как и все предыдущие) таинственным образом исчезнут в чёрных дырах афинского Казначейства. Пока многие склоняются к тому, чтобы не предпринимать никаких действий до парламентских выборов в Греции, намеченных на апрель – но более чёткую позицию евро-структуры намерены выработать на заседании в ближайший понедельник. А пока напомним, что если афинское правительство не получит помощи, то оно вынуждено будет объявить дефолт по своим обязательствам уже 20 марта, когда к погашению должны быть предъявлены казначейские бонды на сумму около 14 млрд. евро – выкупить их не на что (сумма эквивалентна 7-8% годового ВВП страны), так что придётся смириться с неизбежным. Из-за этого ряд персон в руководстве ЕС предлагает дать грекам денег на эти погашения – а остальное после выборов.

"Жёсткой экономией" занимается также Испания – её парламент принял закон о реформе трудового рынка: он упрощает увольнения и делает условия найма более гибкими (в основном для работодателей). Как и следовало ожидать, местные профсоюзы рассердились на то, что права трудящихся урезаются, а взамен никакой пользы люди не получают – это, разумеется, не совсем так, но уж такова логика профсоюзов; впрочем, тем хватило здравомыслия ограничиться угрозами митингов протеста, но не устраивать никаких всеобщих забастовок – однако если реформа не сработает, то и за забастовками дело не станет. Аукционы по размещению облигаций на прошлой неделе проходили успешно – как всегда, кроме Германии, которая опять продала меньше бумаг, чем собиралась: она сурово давит на покупателей, требуя столь низких доходностей, что на них не находится достаточного спроса. Китай заверил Европу, что будет и дальше скупать её обязательства – но дал понять, что делать это будет аккуратно, ибо ситуация в Старом Свете слишком неясная. Агентства озверели: Moody's снизило рейтинги Испании, Италии, Португалии, Словакии, Словении и Мальты, а также выдало негативный прогноз Британии, Франции и Австрии; S&P прибило показатели 34 банков Италии и 15 – Испании (что было предсказуемо после снижения суверенных рейтингов этих стран); наконец, то же Moody's поместило в список на понижение рейтинги 114 банков Европы и ряда глобальных кредиторов, в том числе Bank of America, J.P.Morgan Chase, Citigroup, Goldman Sachs, Morgan Stanley и Royal Bank of Canada – мол, грядут новые серьёзные проблемы у мировой банковской системы. Вполне возможно!

Валютные рынки. Доллар укреплялся – но, как обычно в последнее время, неспешно. Евро провалилось ниже 1.30 на эскалации греческих проблем – а затем вернулось в 1.31; йена добралась до 79, доллар-рубль поднимался выше отметки 30 – но в целом все процессы протекают очень умеренно.

Фондовые рынки. На ведущих биржах небольшое отрезвление после недавнего припадка оптимизма прожило недолго – и вскоре Доу опять пробил верхи 2011 года. Всего через 2 года после фактического банкротства General Motors получила рекордную годовую прибыль (7.6 млрд. долларов) – хотя и пожаловалась на то, что в Европе у неё нынче только убытки. Отметим и второй по величине банк Франции Societe Generale, чья прибыль в четвёртом квартале сократилась в 9 раз, а инвестиционное подразделение получило убыток в полмиллиарда евро – ну да, легко "инвестировать", когда всё и так растёт: но стоит только рынкам начать колебаться, как великие "инвестиционные стратеги" начинают сыпаться – да ещё и громко возмущаются по этому поводу. Зато всем довольна Apple, чьи акции достигли космических высот на волне ажиотажа вокруг планшетников – цена перевалила за 500 баксов, из которых свыше 100 было сделано уже в этом году; что будет, когда ажиотаж спадёт (и совокупный спрос в мире опять припадёт), можно только гадать – но у Apple уже есть опыт падения акций в ходе кризиса 2000-2002 годов почти в 6 раз, так что можно будет его и повторить.

Источник: Barchart.com

Пока же китайцы начали прессовать "яблочников" – дескать, те нарушают патентные права, а на их заводах рабочим созданы невыносимые условия (нередки самоубийства): самое интересное, что так оно и есть – вот только интерес к подобным безобразиям почему-то пробудился только сейчас; видимо, грядёт эпоха раскулачивания особо преуспевших в кризис фирм. Подобная участь вряд ли грозит PepsiCo – зато она проигрывает конкуренцию Coca-Cola на рынке натуральных соков: и теперь менеджерам Пепси пришла в голову на редкость свежая мысль разбавлять водой соки под брэндом Tropicana (причём на 2 части сока будет приходиться 3 части воды) – по мнению маркетологов фирмы, эта блестящая "разводка" (вкупе с увольнением 8700 человек персонала) поможет фирме восстановить свои позиции на рынке. Самое смешное, что руководитель PepsiCo гордо заявил: "многие люди всё равно не любят слишком концентрированный сок, разбавляя его водой – почему бы нам самим это не сделать, тем более, что мы не возьмём за это денег?". Оказывается, это не только инновация, но и одолжение – вы подумайте, Пепси не берёт денег за разбавление сока: а ведь могла бы и брать!

Иллюстрация: Артём Попов

Товарные рынки. Иран подёргал рынки противоречивыми заявлениями: то он твёрдо решил остановить экспорт нефти в 6 стран ЕС – то опроверг это своё намерение; так или иначе, напряжённость в этой области заставила Brent пробить уровень 120 долларов за баррель, а WTI последовала за ней – и перешагнула через отметку 100. Однако природный газ в США продолжает стоять у самых низов – никак не реагируя на означенные события; есть подозрения, что если нефть снова завернёт вниз, то газ пойдёт показывать новые минимумы – а пока Газпрому пришлось на 10% снизить цены для европейцев, что уменьшит годовой доход монополии на 6 млрд. долларов. Промышленные металлы припали – а драгоценные по сути отстоялись. Пшеница и кукуруза чуть подешевели, а рис и овёс слегка подорожали; соя, корма и растительное масло достаточно сильны – особенно активно росли цены на рапс. Говядина показала новый максимум, свинина и молоко тоже активизировались. Фрукты, кофе и древесина ослабели (кофе достигло новых низов), хлопок подрос, а сахар и какао стабильны.

Источник: Barchart.com

Партия, дай порулить!

Азия и Океания. Опережающие индикаторы ОЭСР зимой несколько повеселели – особенно в США; сравнительно неплохи также Россия, Индия и Япония; стагнирует Бразилия, валятся еврозона и КНР – последнее вызывает наибольшую тревогу. Прямые иностранные инвестиции в Китай были в январе опять ниже, чем год назад – но сокращение всё-таки замедляется. ВВП Сингапура в октябре-декабре упал на 0.6% в квартал после снижения на 1.2% в июле-сентябре – но запас роста прежних периодов столь велик, что и сейчас годовая динамика совсем неплоха (+3.6%). ВВП Японии тоже снизился на 0.6% в квартал – но тут есть падение и к прошлому году (на 1.0%); основной причиной стало сжатие экспорта на фоне роста импорта – без учёта внешней торговли ВВП остался бы без изменений; в целом за 2011 год экономика Японии сократилась на 0.9%. Промышленное производство за декабрь в Японии пересмотрели чуть вниз, заказы на производственное оборудование в январе сжались – радует только активизация сферы услуг в последние месяцы. Повеселела Австралия: деловое и потребительское доверие улучшились, кредитование ускорилось, продажи автомобилей отыграли половину падения предыдущего месяца, занятость внезапно мощно подскочила. Дела Новой Зеландии заметно хуже: деловая активность стагнирует, цены на жильё снизились, доверие потребителей ухудшается, объявлений о вакансиях всё меньше – порадовал только рост розничных продаж, но и он был вызван лишь проведением чемпионата мира по регби, привлекшим массу туристов. Ответом на эти проблемы стало заявление центробанка, что ВВП страны занижен на 10% из-за "статистических ошибок" – похоже, грядёт новая эра "улучшения методик", которая нарисует всем оптимистичные картины!

Европа. Страны еврозоны выдали ВВП за четвёртый квартал – выросла только Франция (на 0.2% в квартал, спасибо экспорту); но Германия (-0.2%), Италия (-0.7%) и Испания (-0.3%) перевесили – и в целом еврозона просела на 0.3%; совсем плохи дела у Греции и Португалии. ЕЦБ ждёт падения ВВП по итогам 2012 года на 0.1% - хотя лишь 3 месяца назад он прогнозировал рост на 0.8%. В декабре в еврозоне промышленный выпуск упал на 1.1% к ноябрю и на 2.0% - к декабрю 2010 года (Германия и Франция снизились, Италия и Испания выросли); заводские заказы Испании ускорили спад. Однако в феврале экономические ожидания по версии ZEW заметно улучшились по всей Европе – особенно в Германии, где они вышли в плюс впервые с мая. Торговый баланс Италии в декабре вышел из минуса в плюс – а профицит баланса еврозоны в целом вообще достиг пика с мая 2005 года. Оптовые цены в Германии в январе подскочили на 1.2% в месяц; потребительские цены, конечно, в минусе везде на континенте – тому виной неизбежные скидки после праздников. Британские потребители повеселели – но только в плане абстрактных видов на будущее: склонность к реальным тратам практически не изменилась, оставшись вблизи рекордных минимумов. Занятость валится везде – в Португалии, Греции, Франции, Швеции, Британии: только у немцев рост. Зато регистрация новых автомобилей ушла в минус уже и в Германии – хотя до Франции (-20.7% в год) и Италии (-16.9%) ей ещё очень далеко; Испания неожиданно вышла в плюс – но в её сфере услуг спрос быстро снижается. Спрос вообще везде плох – и только британская розница в январе неожиданно подскочила: и без того неслабые скидки на сей раз были просто беспрецедентными – вот покупатели и соблазнились.

Америка. В США данные заметно веселее европейских. Промышленное производство, правда, в январе осталось без изменений – но показатель декабря пересмотрели сильно вверх; к тому же обрабатывающий сектор довольно-таки активно растёт – хотя в основном благодаря автопрому. Индексы деловой активности от ФРБ Нью-Йорка и Филадельфии тоже ещё прибавили – правда, настораживает ухудшение дел с занятостью и охлаждение оценок полугодовых перспектив в экономике. Приток иностранных денег в штатовские ценные бумаги в декабре замедлился – но это ожидаемое сезонное явление: перед концом год китайцы и британцы "уходили в деньги" – однако скоро они вернутся обратно. Цены производителей продолжали замедляться благодаря топливу и продовольствию – а без них, напротив, отмечается ускорение: с очисткой от статистических искажений этот показатель вырос почти на 5% в год. Потребительские цены выросли на 0.2% в месяц и 2.9% в год (реально – на 0.5% и 6.2%); без топлива и продовольствия годовая прибавка (2.3% официально, 5.5% реально) повторяет пики последнего десятилетия. Канадская инфляция ускорилась – и превысила прогнозы.

Обращения за пособиями по безработице в первой половине февраля упали до 4-летнего минимума – но радоваться тут особо нечему: народ массово теряет право на пособия – ибо слишком долго не может найти работу, а деньги выплачиваются лишь ограниченное время. В Канаде продажи новых автомашин в ноябре и декабре падали – но в январе, похоже, резко подскочили; в целом спрос на товары обрабатывающего сектора остаётся приличным – однако заказы тут уже стали снижаться. В США розница несколько разочаровала – с учётом реальной инфляции душевые продажи в январе упали на 0.2% в месяц и 1.1% в год; еженедельные данные торговцев о покупках в магазинах в последнее время выглядят скверно. Зато оживился рынок жилья – индекс Национальной ассоциации домостроителей в феврале достиг 6-летнего пика, а число новостроек растёт; всё логично: дефляция на рынке недвижимости делает дома доступнее – отношение цен к доходам домохозяйств снизилось на четверть и достигло уровней начала века; но в долгосрочном плане этого мало – и жильё должно ещё подешеветь, чтобы вернуть показатель к нормальным значениям образца 1960-х или хотя бы 1970-х годов.

Источник: Бюро переписи населения США

Россия. В январе промышленное производство распухло на 3.8% в год – в декабре было +2.5%, т.е. вроде есть ускорение: на самое деле штука в том, что в январе сего года было 16 рабочих дней, а год назад – 15, и такая картина (с несовпадениями) в этом году будет регулярной. С поправкой на календарный фактор рост производства составил лишь 2.2%; обрабатывающего сектора – 3.3%, как и в декабре. Сельское хозяйство замедлилось до +2.5% в год против декабрьских +3.8%; лесозаготовки по-прежнему снижаются (-5.3% к тому же месяцу прошлого года). Зато ускоряется строительная активность: в январе объём работ был на 11.7% выше, чем год назад – а ввод жилья и вовсе подскочил на 21.5%. Грузооборот транспорта был на 4.1% выше, чем в январе 2011 года (в декабре прибавка составляла 4.8%), в том числе у железных дорог – на 11.5% (против 12.5%); трубопроводы в минусе (на 0.3% в год после –1.9% в декабре). Замедляется и розничная торговля: годовая прибавка тут 6.8% - и это минимум с июля; в данном случае это хорошо – ибо пузырь потребительского и ипотечного кредитования (годовой рост рублёвых кредитов физлицам превысил 40%) начинает напрягать. Платных услуг населению оказано на 4.9% больше, реальные располагаемые доходы выросли на 2.3%, а реальная зарплата – на 9.0%; уровень безработицы повысился с 6.1% до 6.6% - но это сезонное явление.

Разумеется, подтасовки в оценке инфляции перед выборами усилились, поэтому подлинныя картина хуже описанной Росстатом – однако оценить масштаб искажений слишком сложно; просто констатируем, что на основании приведённых чисел годовой рост ВВП должен составить 5.3-5.5%, а с поправкой на календарный фактор – 2.6-2.8%: выглядит неплохо – но как на самом деле, неизвестно. Федеральный бюджет в январе влетел в дефицит впервые за 10 лет – раньше декабрьская дыра отчасти отыгрывалась именно в январе, но теперь власть перед выборами кидалась щедрыми обещаниями: вот и результат – вообще, для казны это будет очень нелёгкий год. Кроме посулов, начальство отдаёт дань ещё и графомании – Путин написал очередную программную статью, теперь о демографии: предлагается ряд мер поощрения рождаемости, благодаря которым население России должно увеличиться на 11 млн. человек. При этом сказано, что до середины века следует завезти трудолюбивых мигрантов в количестве ещё... 11 млн. человек – легко понять, что это и есть источник демографического роста, а всякие выплаты и прочие меры упоминаются лишь для виду; короче, путинские референты совсем мышей не ловят. Но, между прочим, указанные цели уже достигаются – по итогам 2011 года естественная убыль (131.2 тыс. человек) с лихвой перекрыта притоком трудолюбивых мигрантов: миграционный прирост достиг 320.1 тыс. (это и есть средний желаемый Путиным темп), из которых 172.1 тыс. пришлось на Среднюю Азию и Казахстан, а ещё 59.8 тыс. – на Закавказье.

В остальном кампания идёт своим чередом: оппозиция возмущена изобилием Путина на телеэкранах – начальство парирует, что-де это вовсе не агитация, а "аналитические фильмы" о премьере. Власти третируют Навального, меняют руководство "Эха Москвы", выгоняют из офиса ассоциацию "Голос" – словом, грядут "честные выборы". Уже появился ролик о готовящихся фальсификациях – ЦИК, однако, проигнорировал его: потому, объяснили там, что видео снимали "не Феллини и не Тарковский" – не только Путин тоскует по Махатме Ганди! Назначенные на 5 марта футбольные матчи переносят, чтоб не допустить "нежелательного скопления" болельщиков на следующий день после выборов – а предлогом власть избрала тотальную занятость полицейских на избирательных участках: но коли так, почему игры переносят из Москвы в иные города – разве в последних полиция в этот же день не так загружена? Клубы недовольны – но представитель МВД отвечает (цитата): "проблемы индейцев шерифа не волнуют" – кто бы сомневался! Ну и чтоб выборная тема совсем уж стала абсурдной, президент сообщил о том, что он ещё будет баллотироваться на свой нынешний пост – в будущем, конечно: видимо, Медвед подсчитал, что в 2018 году ему будет почти столько же, сколько и Горбачёву в 1985 – беда лишь в том, что Путину в тот момент будет столько лет, сколько было Брежневу в 1973, а вовсе не как Черненко в 1985, так что Медведу придётся набраться терпения. Советуем ему не терять время зря и учредить твиттер-сообщество "Партия, дай порулить!" – на это он точно способен!

Хорошей вам недели!

Источник: itinvest.ru