Обзор мировых рынков за 24 - 30 октября 2010 года

- 31.10.10, 21:47

- Мировой Кризис

Сергей Егишянц, 30.10.10

Добрый день. Главным политическим событием прошлой недели была встреча министров финансов и глав центробанков Двадцатки в Южной Корее – как обычно в последнее время, никаких решений принять не удалось, и всё свелось к констатации готовности устранять всё плохое и поощрять всё хорошее. В кулуарах ходят упорные слухи, что на будущей встрече глав государств той же Двадцатки 11-12 ноября возможно достижение соглашения по предельному размеру торгового профицита для всех стран, кроме особо богатых природными ресурсами – вроде бы китайцев удалось уломать, что и понятно: Минторг КНР сообщил, что по итогам года профицит его страны далеко не превысит критических 4% ВВП, которые США хотят выставить в качестве барьера – так что упираться незачем, зато можно выторговать себе в обмен что-нибудь более существенное, чем прагматичные китайцы и хотят заняться.

Иллюстрация: Артём Попов, Ай Ти Инвест

Из прочего отметим землетрясение с цунами в Индонезии, а также предложение Сороса легализовать марихуану – под коронным либерастическим соусом "зачем запрещать, если можно разрешить и делать на этом деньги": поклонники маммоны не оригинальны. Мультикультурализм бывает причудлив – так, 13 свободомыслящих галлов затеяли в пригороде Парижа спиритический сеанс, в разгар которого им неожиданно явился голый сосед-негр, пытавшийся убаюкать своего ребёнка: приняв того за дьявола, самопальные экзорцисты сначала пырнули его ножом и выгнали, а когда он вернулся, попрыгали из окон – вот как вредно призывать всяких духов даже поборникам свободомыслия! На Италию наехала Еврокомиссия, потребовавшая заняться грудами мусора в Неаполе – но апеннинские власти сетуют, что сделать ничего не могут, ибо мусорный бизнес контролирует мафия. В Германии скоропостижно скончался знаменитый своими прогнозами осьминог Пауль – кое-кто даже ударился в конспирологию и предположил месть со стороны неудачников последнего чемпионата мира; среди всех откликов выделился глава российского футбола Фурсенко, заявивший, что "футбольный мир понёс определённую потерю".

Иллюстрация: Артём Попов, Ай Ти Инвест

Нежданный опрос

Денежные рынки. Резервный банк Новой Зеландии оставил ставку на месте, вяло констатировав, что "на определённом этапе может потребоваться ужесточение". Шведский Риксбанк повысил ставку на 0.25% до 1.00% годовых – но дал понять, что процесс монетарного ужесточения теперь замедлится из-за растущей неопределённости в мире. Банк Норвегии выразил ту же идею – но ставку оставил на месте. Банк Японии и рад бы ставку снизить – но она уже на нулевой отметке, так что приходится просто наращивать эмиссию: центробанк собирается скупать на рынке не только казначейки, но и коммерческие бумаги посредственного качества (с низким рейтингом); следующее заседание перенесено с 15-16 на 4-5 ноября – чтоб собраться через несколько часов после окончания встречи ФРС США. Последняя намечена на вторник-среду – и в её ожидании рынки бросало то в жар, то в холод: Goldman Sachs сулит эмиссию в 4 трлн. долларов – но статья в Wall Street Journal, напротив, обещает скромный размер выкупа казначеек. В итоге руководство Фед растерялось – и устроило... опрос общественного мнения (среди первичных дилеров рынка облигаций) на предмет желаемых ими сроков и размеров эмиссии: общественность в бешенстве – выходит, отныне Уолл-Стрит будет управлять финансовой системой США напрямую? В реальности ведомство Бернанке просто боится шокировать своим решением – поэтому прощупывает мнение рынков; но тут всё ясно – растут инфляционные ожидания и падают долгосрочные проценты (защищённые от инфляции 5-летние бонды разместились Казначейством под минус полпроцента годовых); таким образом, начальники Фед толкают финансовую систему к новым мега-пузырям рисковых активов – ну что за идиоты.

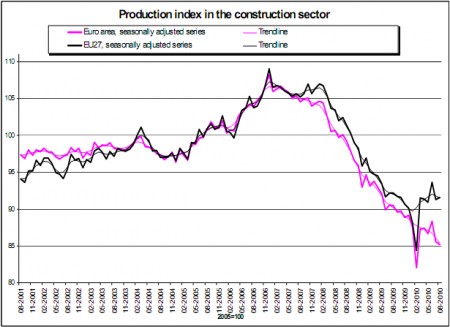

Европейские проблемы ширятся. Anglo Irish Bank принуждает кредиторов реструктурировать долг – тем, кто согласен, он обещает выплатить 20% задолженности, а кому не нравится, получат 0.001% (1 цент на 1000 евро долга), т.е. ничего; агентства хотят в случае успеха этой операции понизить рейтинг банка до дефолтного уровня – а если успеха не будет, то ещё ниже. Власти Ирландии тоже на грани банкротства – они вынуждены резко сокращать траты и поднимать налоги: размер дополнительного пакета снижения дефицита казны на ближайшие 4 года составит почти 5% ВВП. Глава PIMCO Мохаммед Эль-Эриан сулит Греции суверенный дефолт в течение трёх лет – мол, так будет лучше для всех; сами греки противятся, но цена упрямства велика – официальный прогноз сулит падёж ВВП на 4% и рост безработицы выше 12% к концу года. Поднимать налоги уже некуда, а дефицит казны велик: Евростат поднял оценку бюджетной дыры за 2009 год до 15.5% ВВП, а госдолга – до 127%; дефицит сего года тоже выше обещанного ЕС и МВФ – в общем, дела плохи, а доходность греческих бондов снова растёт. Португальская оппозиция прервала переговоры с правительством – но есть шанс возобновить торг. Испанские банки продают офисы, чтоб пополнить капиталы, отягощённые невозвратной ипотекой – и просят помощи правительства в попытках сдать отобранные по ипотеке дома в аренду кому-нибудь, ибо продать их за разумные деньги не выходит. Правительство Испании брутально урезало дефицит казны – и эксперты думают, что худшее для властей этой страны позади. Как и для Британии – агентство S&P повысило прогноз её рейтинга с негативного до стабильного. Одним из источников дополнительных доходов лондонское начальство видит сборы с доходов хитрецов, уведших деньги в швейцарские банки и уклоняющихся от выплат Казначейству – цена вопроса примерно 1 млрд. фунтов в год. Швейцарское правительство содействует Британии – так же, как и Германии в похожем деле. Все на борьбу с неплательщиками!

Валютные рынки. Валюты летали вверх-вниз в зависимости от текущих слухов по исходу заседания ФРС США – в целом получились довольно-таки хаотичные траектории. МВФ отказался от прежних оценок евро как "недооцененного" и теперь говорит, что европейская валюта находится "на грани переоцененности", а её дальнейший рост подорвёт экономический рост в еврозоне. Про австралийский доллар сказано, что он уже переоценен на 5-15%. Японские корпорации смирились с дорогой йеной: Toyota снизила прогноз курса доллара к местной валюте с 90 до 80, а Toshiba – даже до 70. В целом картина мрачная: беспорядочная эмиссия и массовые валютные интервенции привели в третьем квартале к росту резервов центробанков на 220 млрд. долларов; суммарная кубышка десяти лидеров (Китая, Японии, Бразилии, России, Индии, Южной Кореи, Тайваня, Гонконга, Сингапура и Швейцарии) превысила 6.2 трлн. – это деньги выведены из экономического оборота как плата за структурные дисбалансы в мире. Отметим ещё слух, согласно которому КНР хочет одномоментно ревальвировать юань в ближайшие выходные – насколько он реален, мы узнаем в понедельник. В целом форекс нервно дёргался: только фунт вздорожал на радостях от местных новостей – да швейцарский франк (как мы и предполагали) более всех преуспел в отскоке от недавних максимумов, почти вернувшись к паритету по отношению к доллару; евро металось между 1.37 и 1.41, а йена показала новый максимум 80.40.

Источник: SmartTrade

Фондовые рынки. Биржи вяло колебались, ожидая исхода заседания ФРС на следующей неделе – а корпоративные отчёты по-прежнему смешанные. У нефтяников всё неплохо – Exxon Mobil и Royal Dutch/Shell купаются в долларах и даже часть их пускают на выкуп собственных акций на рынке; Chevron менее оптимистичен – но тоже выкупает акции. Дела DuPont заметно хуже – прибыль упала на 10%, прогноз на текущий год не дотянул до чаяний рынка. Зато наконец порадовала Eastman Kodak – из убытков она так и не выползла, но по крайней мере лосс сократился за год в 2.5 раза. Напротив, обычно успешный конгломерат 3M на сей раз огорчил нежданным сокращением прогноза финансовых показателей на год. У International Paper третий квартал получился внушительным; Merck и Procter & Gamble огорчили – как показателями, так и прогнозами итогов года. Отчёт Ford неплох – но рынок воспринял его без энтузиазма: после периода приятных сюрпризов всё вернулось к серым будням – на много худших, чем до кризиса, уровнях. У Honda схожая ситуация – бум развивающихся рынков (особенно в Азии) улучшил показатели против предыдущих периодов, но дорогая йена не даёт особо разгуляться. Радуют "технари": показатели Motorola и Microsoft выросли – да и прогнозы на конец года неплохи; хорош и отчёт Canon – но ожидания годовых показателей прибыли огорчили. Европейские банки скорее живы, чем мертвы: в UBS возвращаются ранее разбегавшиеся клиенты (впервые за 2.5 года отмечен чистый приток средств), а Deutsche Bank получил убыток лишь из-за агрессивных вложений в Deutsche Postbank, который он хочет поглотить. Из прочего отметим новые неприятности американских банков – у Wells Fargo, как и у прочих, нашлись грубые ошибки в ипотечных бумагах, а Morgan Stanley обвиняют в Сингапуре в мошенничестве со впариванием клиентам разных облигаций и последующим их включением в сомнительные CDO: речь о той же схеме, что не так давно была выявлена у Goldman Sachs – как видно, лидеры Уолл-Стрит не оригинальны даже при выборе излюбленных схем надувательства.

Товарные рынки. На рынках товаров затишье перед эмиссионной бурей. Топливо топталось на месте – лишь природный газ показал новый минимум с 2002 года, хотя затем от него слегка и отскочил. Золото и серебро энергично подросли – но до пиков не дошли; промышленные металлы в целом отстоялись – кроме бешеного палладия, который всё же пробил верхи 2008 года. Из сельскохозяйственных товаров новые локальные максимумы установили кукуруза, рис, соя и растительное масло; бодро дорожает также апельсиновый сок; бурно растущие в последнее время сахар и хлопок отметили очередные глобальные пики; наконец, теперь уже и кофе сподобилось показать максимум своей цены с 1997 года. Остановки в этом процессе не видно.

Источник: Barchart.com

Первые ВВП

Азия и Океания. ВВП Южной Кореи в третьем квартале вырос на 0.7% к апрелю-июню – ровно вдвое слабее, чем в прошлой четверти; годовая прибавка в 4.5% совсем неплоха. В Японии в сентябре промышленное производство упало втрое сильнее ожиданий: к августу снижение составило 1.9% после сокращения на 0.5% в августе; за третий квартал выпуск уменьшился на 1.9% – суля непривлекательные числа ВВП. В октябре доверие компаний малого бизнеса Японии продолжило ухудшаться – да и общий индекс деловой активности (PMI) ушёл глубже в зону спада, до 47.2 пункта. Деловой обзор по КНР тоже показал замедление роста заказов и текущих деловых условий в октябре – но пока эти индикаторы весьма сильны. Опережающие индикаторы Австралии в конце лета резко замедлили свой рост; новозеландский торговый дефицит в сентябре оказался хуже ожиданий – а в Японии годовой прирост экспорта был слабейшим с начала года. Отпускные цены производителей Австралии в третьем квартале росли много быстрее прогнозов (на 1.3% ко второй четверти) – но потребительские цены не дотянули до ожиданий, а кредитование едва выросло, что уменьшило шансы на немедленное монетарное ужесточение. В Японии в сентябре дефляция усилилась, несмотря на подорожание базовых товаров – но в октябре, видимо, давление ослабеет. Разрешения на строительство в Новой Зеландии падают уже 3 месяца; в Японии строительные заказы в сентябре снизились на 15%. Розничные продажи в Японии обвалились на 3% в месяц – при том, что продажи сигарет резко выросли в преддверии повышения налога на них; общие расходы домохозяйств упали на 0.4% в месяц, обнулив годовой прирост. Единственным позитивным моментом было снижение безработицы – но в этой статистике бывают изрядные искажения, так что повод для радости весьма слаб.

Европа. Квартальный прирост британского ВВП в июле-сентябре оказался вдвое лучше ожиданий – 0.8% вместо 0.4% и после 1.2% в апреле-июне; сфера услуг и промышленное производство выросли на 0.6%, а рекордсменом стало строительство, распухшее на 4.0% (после +9.5% в предыдущей четверти) – его годовой прирост в 11.0% максимален с 1988 года. В Бельгии ВВП подрос на 0.5% после прибавки в 1.0% за предыдущий квартал – в общем, третий квартал в целом для Европы неплох, но слабее второго. Промышленные заказы в еврозоне в августе взлетели на 5.3% в месяц и 24.4% в год – как всегда, основной упор пришёлся на внешний спрос. Октябрьские индексы экономических настроений и делового климата в еврозоне подскочили до трёхлетних максимумов. Разбухание денежной массы М3 застопорилось – а британский агрегат М4 даже обнулил годовой рост; кредитование везде слабовато – причём домохозяйства ещё живы, а корпоративный сектор в анабиозе. Годовые темпы роста германских цен на импорт и экспорт показали в сентябре очередные многолетние максимумы; отпускные цены производителей пошли вверх по всей Европе; что в октябре отразилось и на потребительских ценах – в еврозоне они пришли к критической отметке в 2% за год. Согласно Nationwide, цена жилья в Британии за 3 месяца снизилась на 1.5% - худшая динамика с апреля 2009 года; спрос на ипотеку пал до низов прошлогоднего марта. В третьей четверти во Франции число новостроек снизилось на 2.2% ко второму кварталу. Потребительские настроения в октябре выросли по всей Европе – отмечены прибавки (или стагнация на высоких уровнях) в Италии, Франции, Германии и Британии.

Не исключено, однако, что ситуация вскоре изменится – рынок труда снова проседает. В сентябре в Италии впервые за 7 месяцев выросла безработица – с учётом спецпрограмм, её уровень достиг 11%; и прогнозы неутешительны. Во Франции в сентябре зарегистрированных безработных стало больше на 4.6 тыс. – это меньше августовской прибавки (15.9 тыс.), но мрачный тренд не переломлен. В Германии в октябре число безработных снизилось лишь на 3 тыс. (против 40 тыс. в сентябре и 25-30 тыс. по прогнозам); вскоре истекает срок субсидий фирмам, переводящим персонал на неполную занятость вместо увольнения – тогда мы и увидим реальные показатели рынка труда. В еврозоне в сентябре безработица возросла до многолетнего пика 10.1%. Швейцарский индикатор потребления (прогноз трат на ближайшие 3 месяца) в сентябре показал полугодовой минимум. В Германии розница в сентябре неожиданно просела сразу на 2.3% в месяц, так что квартальный рост снизился до 0.2%, а годовой – до 0.4%; график динамики реальных продаж в стране показывает, сколь слаб там внутренний спрос – и, следовательно, сколь зависима крупнейшая экономика Европы от экспорта. Испанские продажи ниже прошлогодних, британские тоже стали заворачивать вниз – но тут возможен всплеск в ближайшие месяцы, поскольку с нового года вырастет НДС. Французские потребительские расходы немного подросли – поглядим, что с ними будет по завершении плана стимулирования покупок автомашин, истекающего в январе. Закон о пенсионной реформе во Франции всё же приняли, несмотря на все протесты – последние продолжаются, но уже в вялотекущем режиме.

Источник: Федеральный офис статистики Германии

Америка. ВВП Канады в августе вырос на 0.3% к июлю – неплохо. ВВП США увеличился за третий квартал на 0.5% к предыдущей четверти (после +0.4% в апреле-июне). Но это официоз – а если устранить ряд статистических искажений, то темп сократится на 0.1%. Это на всё: за вычетом государственных закупок, приписной ренты, чистого экспорта и запасов остаток, характеризующий частный внутренний спрос, окажется в минусе на 0.3%; индикатор общих продаж (ВВП без приписной ренты и запасов) в минусе на 0.6% - иначе говоря, реальная динамика американской экономики плоха и после недолгого отскока продолжает ухудшаться. Заказы на товары длительного пользования в США в сентябре выросли на 3.3% из-за волатильного транспортного компонента (+16.0%, крупный заказ на самолёты); без него выходит падение на 0.8% - уже второй минус за последние 3 месяца; чистые капитальные заказы сократились на 0.6%. Региональные индексы производственной активности, рассчитываемые местными ФРБ, в октябре ожидаемо улучшились – выборы на носу, нужно нагнать оптимизма. Канадские оптовые цены в сентябре выросли слабее прогнозов; штатовские цены на жильё от S&P/Case-Shiller в августе сократились на 0.3% к июлю. Продажи жилья в США выросли в сентябре – что и неудивительно после достижения ими летом исторических минимумов; число домов, отнятых банками у несостоятельных ипотечников, в третьем квартале продолжило расти, как сообщила RealtyTrack. Потребительские настроения в октябре в среднем остались на прежних крайне низких уровнях; число новых безработных в США в середине октября уменьшилось – но общее число получателей пособий осталось выше 10 млн. Очевидно, главным событием предстоящей недели в Штатах будет заседание ФРС – но и пятничный трудовой отчёт тоже обещает быть интересным.

Россия. Согласно Росстату, в сентябре в России умерло на 431 человек меньше, чем год назад – с учётом демографических трендов это ещё 5-6 тыс. человек остаточной смертности из-за климатических катаклизмов: всего избыточная смертность достигла 70-75 тыс. человек. Рождаемость против прошлогоднего сентября упала на 5.7 тыс. – первый сигнал будущего: обильное поколение 1980-х годов рождения вступает во вторую половину фертильного периода – а худое поколение 1990-х годов не сможет заменить его; в полной мере это проявится после 2012/13 годов. В те же сроки увеличится численность 40-летних мужчин, с которой в России тесно связан уровень смертности от внешних причин; постепенный рост числа пожилых людей в ближайшее десятилетие нарастит и общую смертность. В сентябре рождаемость упала везде, кроме Северного Кавказа – да и там отличилась лишь Ингушетия. Согласно МЭР, в сентябре с учётом очистки от сезонных и календарных факторов рост за месяц показали инвестиции (на 0.9%), промышленность (1.0%), строительство (0.8%), сельское хозяйство (5.8% после обвала в августе), реальная зарплата (0.2%), занятость (безработица упала с 7.6% до 7.3%), экспорт товаров (1.5%) и ВВП (0.2% после падения на 0.4% в июле и августе). В минусе ввод жилья, розница (на 0.9%), реальные располагаемые доходы (0.6%) и импорт (2.2%). За третий квартал строительство выросло на 0.7%, инвестиции – на 1.2%, а розничный оборот – на 1.1%; промышленность сократилась на 0.3%, реальные доходы – на 2.5%, ВВП в целом – на 0.7%. Годовой рост ВВП в сентябре оценён в 1.8%, за 9 месяцев – на 3.4%, за третий квартал – примерно на 2.0%. Мы оценили ВВП и по номиналу, и по натуре – в среднем вышло так: за сентябрь годовая прибавка 1.0-1.5%, за третий квартал – 0.7-1.3%, за январь-сентябрь – 2.0-3.0%. конечно, чаемых правительством 4.0% роста за год никак не выйдет (президентский помощник Дворкович дал понять, что и в будущем году ситуация будет хуже прежних оценок) – но если партия скажет "надо!", можно всё. Вот, к примеру, чеченский спикер Абдурахманов обещал на выборах дать Единой России 120% голосов избирателей. Почему? – а потому, сказал тамошний царёк Кадыров, что "Владимир Путин – мой кумир. Я хочу, чтобы он был президентом пожизненно. Я очень люблю его как мужчина мужчину". Такие вот высокие отношения в элите дорогой россиянии...

, уступая ей в довольно многих моментах

, уступая ей в довольно многих моментах  – не

– не  (об этом сообщалось так же на это

(об этом сообщалось так же на это

(и это не просто слова ОН действительно был удостоен такого ВЫСОКОГО звания, ну и понятно за что – «Правильным курсом идёте товарищи» уверенным домкратом)! Алексея Кудрина, который спрогнозировал, что «если стоимость нефти в 2011 году составит $109 за баррель, а в 2012 и 2013 годах - $105 за баррель, правительство избежит дефицита федерального бюджета». Насколько он оправдан, покажет время. Но законодатели (которое надо сказать не отличаются пессимизмом) всё же внесли проекты с прогнозной ценой

(и это не просто слова ОН действительно был удостоен такого ВЫСОКОГО звания, ну и понятно за что – «Правильным курсом идёте товарищи» уверенным домкратом)! Алексея Кудрина, который спрогнозировал, что «если стоимость нефти в 2011 году составит $109 за баррель, а в 2012 и 2013 годах - $105 за баррель, правительство избежит дефицита федерального бюджета». Насколько он оправдан, покажет время. Но законодатели (которое надо сказать не отличаются пессимизмом) всё же внесли проекты с прогнозной ценой

), а вот и

), а вот и