Сергей Егишянц,Вторая Атакама

17.10.09Добрый день. Минувшая неделя была небогата на политику – отметим разве что КНДР, запускавшую ракеты ближнего радиуса действия: соседи напряглись – но вяло. В остальном господствовала экономика вкупе с внутренними рыночными силами.

Возврат к истокам

И главной рыночной силой снова был оптимизм – плюс многие люди, доселе осторожничавшие, теперь бросились в финансовые активы, опасаясь, что те так и будут теперь расти без коррекций: это придало рынкам свежий импульс, подбросив их к новым вершинам. Нефть добралась до 76-78 долларов за баррель, золото сходило в 1070 долларов за унцию, но промышленные металлы, куда более склонные двигаться сообразно фундаменталу, не спешат устанавливать рекорды. Бурный рост товарных цен весьма озаботил китайские власти (которые, кстати, этот рост и вызвали своей безумной эмиссией) – и те в ответ решили создать у себя 3 фьючерсные биржи в надежде заставить рынок обратить внимание на мнение китайских потребителей о том, сколько должны стоить топливо, продовольствие и металлы. На денежных рынках случился рост процентов – как по причине возросших инфляционных ожиданий, так и просто вследствие перетока оптимистов из безрисковых облигаций в рисковые акции. Центробанки были спокойны – только турецкий понизил ставку на 0.50% до 6.75%; японцы оставили её на месте и даже не стали намекать на скорое окончание программы выкупа корпоративных облигаций на рынке; протокол последнего заседания ФРС США показал, что ряд членов Комитета по денежной политике предлагал расширить аналогичную тамошнюю программу – но один неназванный центробанкир, напротив, хотел свернуть лавочку побыстрее. На фондовых рынках очередное ралли – Доу-Джонс сходил выше 10 тыс. пунктов, европейцы тоже растут активно, а вот азиаты немного отстают. Как обычно, больше всего новостей касалось валютного рынка. Согласно данным Barclays Capital, в третьем квартале центробанки неслабо нарастили свои резервы – но доля доллара в свеженакопленной валюте составила рекордно низкие 37%: опасения о судьбе американской валюты широко распространились. Рост евро-доллара почти до 1.50 заставляет главу ЕЦБ Трише почти каждый день выступать с речами на тему "о, если бы вы знали, как мы счастливы слышать от американских властей слова о сильном долларе!"; но т.к. это не помогает, бизнес начинает роптать: глава аэрокосмического концерна EADS Луи Галлуа потребовал от центробанка принять меры к защите европейской промышленности, страдающей от слишком дорогого евро. Новые японские власти никак не придут в чувство, сотрясая рынки странными замечаниями – после министра финансов Фудзии отличился его заместитель Минезаки, на вопрос о росте йены пофигистично заметивший, что это просто бакс валится; пришлось выходить на сцену Тою Гьотену, президенту Института денежной политики и советнику Минфина – он призвал ведущие страны (особенно США, Японию и Китай) принять совместные меры для стабилизации доллара; последний услышал и заметно (с низов на 3% с лишним) укрепился против йены.

Источник: SmartTrade

Экономические новости сохраняют прежний фон. Оптимизм австралийского бизнеса слегка припал в сентябре – вполне ожидаемо после достижения 6-летнего максимума; Brisbane Times пишет, что МВФ предупреждает о возможности новых убытков и списаний банков Австралии из-за дефолтов корпораций и домохозяйств – на 33 млрд. долларов. ВВП Сингапура в третьем квартале вырос на 3.7% к предыдущей четверти, что немного меньше прибавки в 5.5%, отмеченной в апреле-июне. Крупнейший южнокорейский химический концерн LG Chem сообщил о подскоке в третьем квартале чистой прибыли почти вдвое, а выручки – на 5.6%: всему виной бурный рост спроса со стороны КНР. Объяснение простое – после приостановки (в июле) жуткой эмиссии первого полугодия объём кредитов снова стал расти; центробанк отчаянно пытается остановить им же порождённое безумие (сейчас он требует резервировать возможные потери по займам на 150%) – пока безуспешно. Как следствие, на рынке недвижимости стремительно образуется пузырь: цены растут по 2% в месяц, а продажи жилья по итогам января-сентября оказались на 73.4% выше, чем год назад; это не конец, поскольку инвестиции в недвижимость продолжают нестись галопом (+17.4% за последний год) – и в эту гонку снова включились иностранцы: хотя в целом за 9 месяцев их прямые капиталовложения сократились на 14.2% к прошлому году, отдельно в сентябре уже отмечен бурный рост на 18.9%. Похожая картина на авторынке – в сентябре продажи взлетели на 84% в год, заметно обогнав по абсолютной величине американские. Разумеется, ресурс производства внутреннего спроса "из ничего" не бесконечен – и выпуск стали снова стал снижаться (в сентябре на 2.5% к августу), а цены на неё упали за последние 2 месяца на четверть: программы стимулирования вызвали подскок производства в отрасли – но даже с добавкой гигантской эмиссии спроса всё равно не хватило. Торговый профицит в сентябре был на 18% ниже, чем в августе – но это всё же профицит, поэтому валютные резервы страны за третий квартал распухли на очередные 140 млрд. долларов до 2.27 трлн.; в этом свете ясно, почему Казначейство США не обвинило КНР в валютных манипуляциях – лишь слегка пожурив её в "недостаточной гибкости" курсовой политики. В Японии промышленное производство в августе пересмотрели вниз на 0.2%, а выдача кредитов банками продолжает замедляться, несмотря на усилия властей.

В Испании в третьем квартале стоимость жилья оказалась в среднем на 7.8% ниже, чем год назад – по сравнению с падением на 8.2% во второй четверти и на 6.5% в первой; в общем, можно говорить о некоторой стабилизации положения в секторе. В августе торговый баланс Италии был сведён с дефицитом, хотя немного меньшим, чем в июле; такая же картина и во Франции – но тут дефицит даже увеличился; в целом по еврозоне торговый профицит сократился вшестеро, причём по сравнению с июлем упали и импорт, и экспорт – а годовое сокращение оборота достигло 25%. Промышленное производство в зоне евро в августе выросло на 0.9% к июлю (это четвёртый подряд помесячный прирост), но сократилось на 15.4% к августу прошлого года – впрочем, и это лучшая динамика с начала сего года. Розничные продажи перестали радовать – в августе в Швейцарии они неожиданно снова ушли в минус, а в сентябре во Франции сократились и против августа (на 1.2%), и по отношению к сентябрю 2008 года (на 4.7%). Экономические настроения в Германии по версии центра ZEW в октябре немного ухудшились – в основном потому, что ожидания перестали расти. На корпоративных фронтах было довольно-таки оживлённо. Производители мобильных телефонов в печали: и Sony Ericsson, и Nokia показали в третьем квартале изрядные убытки (164 и 559 млн. евро соответственно) и падения выручки (на 40% и 20% соответственно). По итогам января-сентября чистая прибыль Royal Philips Electronics упала почти в 7 раз против того же периода прошлого года, а продажи – на 15%. Наконец, голландское правительство национализировало DSB Bank, дабы не допустить его банкротства.

В Великобритании в августе, согласно данным Министерства по делам общин и местного самоуправления, цены на жильё выросли на 0.5% за месяц и упали на 5.6% за год. RICS тоже свидетельствует о тенденции удорожания жилья и в августе, и в сентябре – причём основной причиной является недостаток предложения на рынке: британцы перестали менять жильё – слишком неопределённо выглядит будущее. Потребительские цены в сентябре остались на уровне августа (впервые с 1996 года); за год цены выросли на 1.1% (минимум с сентября 2004 года); розничные цены за последний год сократились на 1.4% - разница в динамике тут вызвана тем, что в последний показатель входят и выплаты по ипотеке. Безработица всё растёт – но медленнее: в сентябре лишилось работы ещё 20.8 тыс. человек – впрочем, мы уже писали, что британская статистика в сфере занятости весьма сомнительна. Обзор Британского розничного консорциума совместно с KPMG показал, что в сентябре продажи были неплохи – однако немалую долю итогового плюса обеспечили эффект базы (в прошлом году обильные дожди подорвали активность покупателей) и несовпадение праздничных календарей текущего и прошлого годов. Программы стимулирования экономики и спасения финансового сектора вызвали бурный рост госдолга – теперь правительству придётся сокращать расходы и поднимать налоги: по данным PricewaterhouseCoopers, цена вопроса достигает 26 млрд. фунтов в год. Одним из средств решения проблемы является повышение ставки подоходного налога для самых богатых британцев – она достигнет 50%; вкупе с ужесточением регулирования финансовой сферы со стороны ЕС это побуждает хеджевые фонды массово бежать из Лондона в Швейцарию. Крупнейший в стране оптовый торговец Booker Group показал за полугодие рост чистой прибыли на 12.0%, а ведущий оператор гостинично-ресторанного бизнеса – снижение на 2.7%; в обоих случаях отмечался рост продаж. Большие проблемы у Royal Bank of Scotland: находясь в руках правительства, он не может платить высокие бонусы – в результате добрая треть персонала ведущего сингапурского офиса банка попросту разбежалась; вдобавок ЕС требует возместить налогоплательщикам понесённые ими в процессе помощи потери – в итоге банк может лишиться всех своих 312 отделений в Англии и Уэльсе, сжавшись до пределов родной Шотландии: возврат к истокам, так сказать – пусть и не по своей воле.

Причуды суверенной статистики

В США коммерческие запасы в августе сократились на 1.5% в месяц, а продажи выросли на 1.0% - тому виной программа "Деньги за драндулеты". В том же месяце чистый приток иностранных денег в долгосрочные ценные бумаги составил 28.6 млрд. долларов – примерно как и ожидалось. Потребительские цены в сентябре выросли на 0.2% к августу – особенно мощно (на 1.6%) подскочили цены на автомобили; любопытно, что впервые за 17 лет отмечено помесячное снижение стоимости аренды жилья. Номинальный объём розничных продаж в сентябре упал на 1.5% после роста на 2.2% в августе (виноваты всё те же драндулеты) – если учесть ценовую динамику в эти же месяцы, то в сумме получится хорошо если нулевое изменение реальных продаж. Промышленное производство в сентябре выросло на 0.7%, к тому же показатель августа пересмотрели вверх – и если последнее ожидалось (из-за того же автопрома), то первое радует; загрузка мощностей в индустрии вновь стала выше 70%. Рост деловой активности в Нью-Йорке показал в октябре 5-летний максимум – заметно улучшились все основные компоненты; в Среднеатлантическом регионе всё не так весело – но пока в целом позитивно. Первичные обращения за пособиями по безработице на предыдущей неделе упали – но тут немного повлиял праздничный день; повторные обращения уже искажают картину, ибо истекают сроки получения пособий многими безработными, выводя их из категории бенефициаров этой программы и тем самым приуменьшая реальную динамику незанятости. Опрос ABC News/Washington Post показал возвращение на предыдущей неделе настроений потребителей почти к минимумам – причём снова доминирует пессимизм относительно личных финансов и способности делать крупные покупки; об ухудшении настроений свидетельствует также свежий обзор Мичиганского университета. Согласно RealtyTrac, в третьем квартале число случаев отъёма банками жилья у неплатёжеспособных заёмщиков выросло за год на рекордные 23%, едва не достигнув миллиона (процедура коснулась каждого 136-го американского домохозяйства); и ещё около 7 млн. единиц жилья или уже находятся в таком же процессе, или им это грозит в случае продолжения уже наблюдающихся задержек по выплатам; самым же печальным является то, что сабпрайм играет всё меньшую роль в дефолтах домохозяйств – в основном неплатежи идут по вполне стандартным кредитам.

Корпорации активно отчитывались за третий квартал. Никто и не сомневался в том, что порадуют J.P. Morgan Chase и Goldman Sachs, эти нынешние хозяева нынешней американской жизни – так и вышло: прибыли взлетели в 7 и 4 раза соответственно, а выручка удвоилась; любопытно, что собственно банковский бизнес ничего хорошего не дал (более того, компаниям пришлось изрядно увеличивать резервы под будущие списания) – зато инвестиции (т.е. спекуляции) обогатили банки настолько, что те намерены демонстративно выплатить себе рекордные бонусы (29 и 22 млрд. долларов соответственно): общественность в бешенстве – и начинает прикидывать, хватит ли фонарей Мэдисон-авеню на всех топ-менеджеров означенных контор. Зато у прочих банков дела не блестящи: Citigroup получила квартальный убыток в 101 млн. долларов (списания составили около 8 млрд.), а Bank of America – в 2.24 млрд. Из нефинансовых компаний отметим прежде всего "технарей": у IBM прибыль выросла, но продажи упали (причём даже сильнее прогнозов); у Intel сократились и доходы, и выручка – но ожидались ещё худшие числа; AMD показала и падение продаж, и итоговый убыток; зато у Google всё отлично – если не считать сокращения персонала. Прибыль Halliburton упала в 2.5 раза, а выручка – более чем на четверть: но аналитики ждали и того худшего; чистый доход General Electric сократился на 44%, а продажи – на 20% (последнее оказалось хуже прогнозов); наконец, Johnson & Johnson показал мало изменившиеся прибыль и выручку – но последняя опять-таки огорчила рынок. В целом можно констатировать, что прибыли по большей части превосходят прогнозы – но достигнуто это за счёт слабого доллара (раздувающего продажи и прибыли от зарубежных операций) или зверского сокращения издержек (увольнений и уменьшения непрофильных трат), подрывающего совокупный спрос в экономике в целом; что ж, подождём, когда эйфория спадёт и всё это станет очевидно публике. Финансовый комитет Сената утвердил законопроект о реформе системы здравоохранения – сенсацией тут стало лишь то, что одна республиканская сенаторша поддержала демократический документ. Нобелевскую премию по экономике дали двум американским учёным – сфера интересов которых весьма характерна для нашего времени: Элинор Острём и Оливер Уильямсон изучали внерыночные методы управления и разрешения конфликтов (в обществе и бизнесе) – эта тема становится мэйнстримом, замещая господствовавший ещё совсем недавно неолиберализм.

В России в сентябре промышленное производство выросло к августу – впрочем, так бывает всегда (тем более в этом году, когда в сентябре было на 1 рабочий день больше, чем в августе); за год выпуск сократился на 9.5% в целом и на 13.4% по обрабатывающему сектору – это печальная, но всё же лучшая с начала год динамика, что объясняется эффектом базы: именно год назад производство стало активно валиться – сейчас же, если исключить сезонные и календарные факторы, выпуск по сути стоит на месте уже несколько месяцев подряд. Отпускные цены производителей в промышленности, меж тем, выросли в сентябре на 1.2% к августу, что сократило темп их годового снижения до 5.5% (против 10.8% в августе); с начала года цены выросли уже на 14.9% (против 13.5% в августе) – этот процесс усиливает давление и на потребительские цены, особенно в секторе коммунальных услуг. Задолженность по зарплате в сентябре снизилась на 8.6% - но, как и прежде, та её часть, которая связана с недофинансированием из федерального бюджета, выросла на очередные 8.0%; похоже, центральная казна жёстко закрылась от внешнего мира и не хочет делать даже необходимых выплат – оно и понятно, ведь на конец года приходятся ударные расходы в сумме свыше 1.5 трлн. рублей (при минимальных доходах). Валютные резервы России на предыдущей неделе разбухли на 7.2 млрд. долларов, достигнув 418.7 млрд. – отчасти это объясняется удорожанием евро, фунта и золота против доллара, а отчасти вызвано валютными интервенциями Банка России: последний пытается остановить стремительный рост рубля – порождённый его же собственным монетарным зажимом. Чистый отток частного капитала из России составил в третьем квартале 31.5 млрд. долларов – это очень печально, потому что почти повторило антирекорд января-марта (тогда случилась утечка 35.2 млрд.) и перечеркнуло нетто-приток второго квартала (4.4 млрд.) Из компонентов отчёта можно сделать вывод, что монетарная ситуация в стране ещё хуже, чем видно по денежным обзорам Банка России: у банков и сырьевиков кэша достаточно (нефть-то росла почти весь год) – но они его тут же выводят за границу; зато у реального сектора жесточайший дефицит средств – лишь усугубляемый мерами центробанка. Всё это лишь ради того, чтобы блеснуть крепостью рубля и сделать его региональной резервной валютой – эти потуги привлекли интерес даже Алана Гринспена, ехидно заметившего, что и для такого статуса российская валюта далеко не созрела. Ну а цена понтов велика – снова обострилась ситуация в Пикалёво, чьи предприятия группа Евроцемент оставляет без заказов, запуская собственный цементный завод; холдинг Дальзавод обанкротился – и до конца года будут уволены все 1165 работавших там людей – ну и т.д.

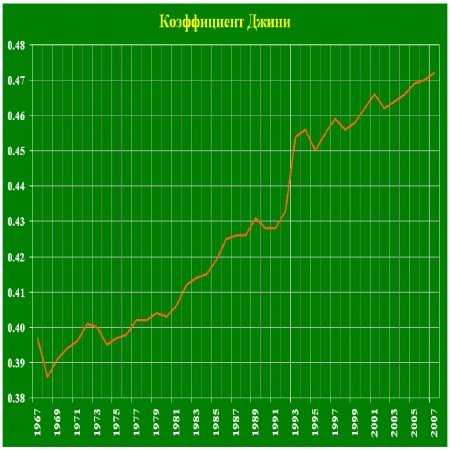

Это, однако, никого не останавливает – и понты лишь множатся: теперь Россия и КНР обсуждают уход от доллара во взаимной торговле – впрочем, это означает лишь переход на юань, а никак не на рубль. Меж тем, сухой остаток российско-китайских соглашений состоит в том, что Восточная Сибирь предоставлена в пользование КНР – тамошние ресурсы (уголь, железо, молибден, золото, апатиты и т.д.) будут поставляться в Китай, к тому же на территории последнего построят серию современных предприятий, использующих эти ресурсы; зато на территории России возведут деревообрабатывающие заводы – вот только работать на них будут китайские рабочие, для чего им могут обеспечить упрощённый визовый режим; судя по всему, близко к готовности аналогичное соглашение в области земледелия (китайцы на российской земле будут выращивать для себя хлеб) – в общем, тут всё ясно. Газпром тоже облизывается, глядя на китайский рынок – что не мешает ему лелеять планы постройки европейских газопроводов в обход Украины и Белоруссии: цена вопроса 50 млрд. долларов – отбивать которые, похоже, придётся нам с вами через бурно растущие внутренние тарифы. Глава Росстата Соколин ушёл в отставку, напоследок раскритиковав МЭР, видящее улучшения в экономике (которых, по оценке Соколина, нет) и пытающееся прибрать к рукам экономическую статистику в стране – честно говоря, нам не кажется, что группа Клепача из МЭР склонна к вранью сильнее Росстата, но сама по себе откровенность Соколина любопытна. Как показательны и ухищрения иных статистиков – политических: наглость последних возмутила даже смиреннейшую парламентскую оппозицию – ну а сведения об этих ухищрениях легко найти, например, в интернете. Вкратце суть анализа выборов, скажем, в Москве, состоит в том, что если считать голоса на каждом участке не от числа проголосовавших, а от общего количества зарегистрированных избирателей, то этот показатель для Единой России (ЕР) линейно растёт по мере увеличения явки, а для остальных партий остаётся на месте и даже падает. Что это значит? Ну вот если, к примеру, на участок из 1000 зарегистрированных избирателей пришло голосовать 200 человек, то из них ЕР получила 90 голосов, а остальные партии – 110; если явка составила 300 человек, то дополнительные 100 голосов распределились не пропорционально по всем партиям, как резонно было бы ожидать, а все достались одной ЕР; если 400 человек – то ещё 100 голосов в копилку ЕР и т.д. Разумеется, так не бывает по законам статистики: достаточного объёма случайные выборки из одной и той же генеральной совокупности не могут так вопиюще отличаться друг от друга – и поскольку мы и в мыслях не держим обвинений в фальсификациях путём подбрасывания бюллетеней якобы проголосовавших граждан в пользу одной партии (что вы, как можно и помыслить такое!), остаётся лишь вспомнить известный анекдот, согласно которому в военное время синус может доходить до 2 (а у суверенной демократии всё время война с кем-нибудь или чем-нибудь). Кстати, все, полагающие, будто это старик Батурин наозорничал, могут ознакомиться с аналогичным графиком по итогам думских выборов 2007 года – там ровно та же картина, с той лишь разницей, что в некоторых субъектах федерации при сверхвысокой явке голоса у оппозиции даже отбирали, так что успех ЕР доходил до 100%. Так что копирайт тут общероссийский – да и недосуг крепким хозяйственникам такой ерундой заниматься, у них есть дела поважнее: глава московского департамента ЖКХ и благоустройства Цыбина заявил, что городским властям надоело чистить уличный снег, поэтому они решили вовсе не допускать его выпадения в столице – теперь зимой все облака в Москве будут разгоняться; осталось только разобраться с атмосферной влагой (до этой проблемы мозги умельцев из ЕР, кажется, ещё не дошли) – и можно будет провозглашать превращение Москвы из Третьего Рима во Вторую Атакаму.

Источник: uborshizzza.livejournal.com и podmoskovnik.livejournal.com