Обзор мировых рынков за 11 - 17 июля 2010 года

- 17.07.10, 10:43

- Мировой Кризис

Добрый день. Жаркое лето по всему миру истончает новостной фон. На минувшей неделе выделим теракты в Уганде и поражение правящей коалиции Японии на выборах в верхнюю палату парламента – теперь законы, принятые нижней палатой (где расклад прежний) может блокировать оппозиция. В США, по данным опроса ABC News и Washington Post, 60% населения не верят в способность Обамы эффективно управлять страной – а ведь и тут в ноябре выборы. Вотум недоверия грозит правительству Испании: на этой неделе премьер Сапатеро отчитается о делах текущих – дополнительным фактором риска стали региональные выборы в Каталонии, перед которыми местные партии соревнуются в нарочитом сепаратизме, т.е. посильнее гадят Мадриду: в общем, тут всё привычно.

"В середине начала конца"

Кризис в Европе. Греция вернулась на рынки, разместив полугодовые облигации на 1.6 млрд. евро под 4.65% годовых – это ниже, чем ставка по кредитам ЕС в рамках программы помощи (5%), но последние всё же выдаются на 2.5 года. Испания разместила казначейки на 3 млрд. евро под те же 4.65% годовых: но срок их обращения не полгода, а 15 лет – почувствуйте разницу. Агентство Moody`s срезало рейтинг Португалии на 2 пункта, но прогноз теперь стабильный; рынки проигнорировали сей акт. В Испании набирает силу бюджетный кризис – треть муниципалитетов живёт с дефицитом, так что к концу года у них могут быть серьёзные проблемы с выплатами зарплат бюджетникам; особенно плохи дела в Андалусии, самой крупной по населению автономии страны; согласно El Economista, 5% городов уже перестали платить за коммунальные услуги – но суммарный долг муниципалитетов не превышает 3% ВВП Испании, так что вряд ли стоит ждать дефолтов. Банки Испании тоже в трудном положении – в июне они заняли у ЕЦБ 126.3 млрд. евро: это не просто максимум с начала работы еврозоны в 1999 году, но и взлёт на 47.5% к маю и на 78.6% - к июню 2009 года. Японские инвесторы в январе-мае продали облигаций стран PIIGS на 15-16 млрд. долларов, предпочтя им более надёжные долларовые активы – но в июле они стали возвращаться, что вызвало повышенный спрос на евро.

Немцы продолжают мутить воду – теперь они, по данным Der Spiegel, хотят учредить некий "Берлинский клуб", который будет проводить "упорядоченное банкротство" неплатёжеспособных стран еврозоны; ну-ну. New York Times разразилась пространной статьёй, где приводятся сухие данные о долгах банков, подлежащих рефинансированию (или возврату) до конца 2012 года: в целом в мире сумма равна 5 трлн. долларов, из которых 2.6 трлн. приходится на Европу и 1.3 трлн. – на Штаты; любой кризис вроде нынешнего европейского резко сокращает способность банков занимать на рынке для рефинансирования долга. Озабоченные положением дел, банки ЕС пытаются создать частный стабфонд в 20 млрд. евро в помощь попавшим в трудное положение коллегам. Британские налоговики подсчитали размер всех обязательств государства, включая скрытые (долги пенсионной и социальной систем и т.д.) – вышло 4 трлн. фунтов, в 4.5 раза больше формального госдолга страны. Вообще, ситуацию с европейским кризисом лучше всех охарактеризовала министр экономики и финансов Франции Кристин Лагар – слегка перефразировав Уинстона Черчилля, она заметила: "Мы находимся в середине начала конца".

Денежные рынки.

На денежных рынках спокойно. Центробанк Таиланда поднял ставку на 0.25% до 1.50% годовых, а Банк Японии оставил свой базовый процент на прежнем уровне 0.10% годовых. Доходность по 10-летним американским казначейкам упала ниже 3% годовых, а ставка 30-летней ипотеки осталась на уровне исторического минимума ниже 4.6% годовых. В то же время краткосрочные проценты в последнее время подскочили из-за нового долгового кризиса – теперь 3-месячные ставки LIBOR по доллару, фунту и евро находятся в диапазоне 0.6-0.8% годовых: это не так и много – но значительно больше, чем ещё в марте-апреле сего года, когда ставки равнялись 0.2-0.3%.

Валютные рынки.

Китайцы практически прекратили ревальвацию юаня – его курс всю неделю простоял на месте. Согласно данным на середину предыдущей недели, спекулянты резко сократили объём коротких позиций по евро; инвесторы, убежавшие из евро, тоже потихоньку стали возвращаться – эти процессы продолжались и в последние дни (особенно со стороны азиатов) – поэтому европейская валюта росла, добравшись до 1.30 доллара. Стерлинг тоже оптимистичен – к четвергу он подорожал до 1.547 доллара; йена и швейцарский франк не отставали – и лишь канадский доллар не смог перебороть штатовского коллегу. Рубль против бивалютной корзины в целом остался на прежних позициях – он подорожал к доллару и подешевел к евро. В целом же валютный рынок спокоен.

Источник: SmartTrade

Фондовые рынки. Мировые фондовые биржи вели себя по-разному: Америка предпочитала расти (до пятницы), а Азия – падать. Первую особенно порадовал Goldman Sachs, заключивший с Комиссией по ценным бумагам и биржам сделку по выплате штрафа и компенсации за мошенничество с ипотечными облигациями – размер откупа (550 млн. долларов) чрезвычайно низок сравнительно с реальным масштабом афёры, поэтому неудивительно, что акции банка после выхода этой новости взлетели на 12%. IPO Сельскохозяйственного банка КНР разочаровало вложившихся в него инвесторов – несмотря на "стопроцентные гарантии" эмитента, что в первый же день вторичных торгов акции взлетят "как минимум на 10%", в реальности они подорожали лишь на 0.5%, после чего завернули вниз. Настроения японских мелких инвесторов относительно фондового рынка снизились до семимесячного минимума – как следствие, Токийская биржа снова пошла на юг.

Источник: SmartTrade

В США и Европе пошли отчёты за второй квартал. Как всегда, открыл сезон алюминиевый гигант Alcoa – выручка выросла на 22% за год, а прибыль совпала с ожиданием рынка; из всех компонентов индекса Доу-Джонса эта фирма вела себя хуже всех (с начала года она подешевела в полтора раза), так что неудивительно, что результаты рынок воспринял с оптимизмом. Порадовали технологические лидеры Intel и AMD – их показатели превзошли прогнозы, хотя последняя компания и осталась в целом в убытке. На этом радости закончились – и начались суровые будни: внешне неплохие числа Sony Ericsson возникли на фоне снижения количества проданных телефонов на 20% - просто теперь фирма продаёт более дорогие модели; заодно она уже сократила персонал в полтора раза. Рост прибыли General Electric возник на фоне снижения продаж на 4%; более того, сам факт увеличения прибыли случился в финансовом подразделении и в медиа-компании NBC Universal; основной же бизнес зафиксировал прибавку в 3% в секторе энергетического оборудования и снижение на 11% - в сфере оборудования технологического. Показатели банков (Bank of America, J.P. Morgan Chase и Citigroup) даже выглядят посредственно, а внутри всё ещё хуже – немалый вклад в прибыли внесло сокращение резервов под возможные убытки: т.е. банки попросту объявили свои "плохие" активы "хорошими" - основной же бизнес явно не блистал. Не блещет и Google – в общем, первая неделя отчётов не порадовала.

Товарные рынки.

BP наконец сумела остановить утечку нефти из скважины в Мексиканском заливе – что вызвало прилив энтузиазма рынка, но ненадолго: под конец недели цена нефти вернулась к уровням открытия и даже сползла немного ниже. Министерство энергетики США сообщило о снижении запасов нефти, но об увеличении резервов нефтепродуктов; особой реакции на отчёт не было. Промышленные металлы стояли на прежних уровнях, причём торги шли на редкость вяло; золото тоже не выказало особой динамики – в общем, налицо летний рынок во всей его ленивой красе.

Кто в очереди за ипотекой?

Азия и Океания. ВВП Сингапура в апреле-июне вырос на 6.5% за квартал и на 19.3% за год; прогноз роста на текущий год в целом пересмотрен с 7-9% до 13-15%. Аналогичную процедуру проделал Банк Японии, повысивший прогноз экономического роста на финансовый год с 1.8% до 2.6%; заодно японские статистики пересмотрели вверх данные по номинальным зарплатам и промышленному производству в мае – мини-минусы превратились в мини-плюсы. ВВП КНР во второй четверти года замедлился до +10.3% в год против +11.9% в первом квартале; инвестиции в основной капитал выросли на 25.0% в год из-за гигантских стимулированных вливаний; официальный China Securities Journal в редакционной статье предположил, что замедление во второй половине года может быть резче, чем ожидают. Промышленное производство в июне увеличилось на 13.7% к тому же месяцу прошлого года – это заметно меньше, чем майские 16.5%; индийское производство в мае выросло на 11.5% в год – в полтора раза слабее прогнозов. Деловое доверие в Австралии в июне слегка припало – как и активность в сфере услуг Японии в мае. Профицит торгового баланса КНР в июне оказался даже лучше майского, но в целом за полгода он почти вдвое ниже, чем год назад; интересно, что замедлился в основном рост импорта – внутренний спрос даже при лёгком ослаблении стимулов выказывает признаки слабости.

Замедляются и денежные агрегаты: годовой рост М1 в июне составил 24.6% против 29.9% в мае; М2 – 18.5% против 21.0%. Китайские банки выдали в июне новых кредитов на 600 млрд. юаней – в полтора раза меньше, чем год назад; впрочем, масштаб кредитной накачки в КНР с начала кризиса уже достиг феерической величины в 2.5 трлн. долларов. Цены на недвижимость в июне упали впервые с февраля 2009 года; оптовые и розничные цены тоже снизились – налицо торможение по всем фронтам, причём активное: почти все данные вышли заметно хуже прогнозов. Оптовые цены завернули вниз и в Японии; китайская розница замедлилась лишь слегка – но рынок ждал ускорения; продажи в японских универмагах обвалились на 6.0% в год (снижение идёт 28 месяцев подряд) – это значительно хуже, чем майские 2.1%; новозеландская розница за вычетом автомобилей неожиданно упала на 0.2% в месяц. Как видно, экономические показатели региона быстро ухудшаются – что и следовало ожидать; симптоматично, что валютные резервы КНР в апреле-июне выросли лишь на 7.2 млрд. долларов – это худшая прибавка за все 11 лет наблюдений.

Европа.

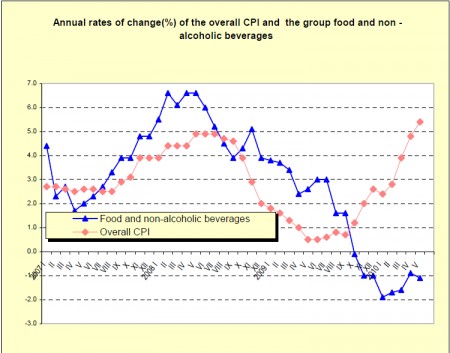

ВВП Великобритании, перенесённый на 2 недели из-за ошибки в данных, совпал с предварительными оценками (+0.3% за квартал и –0.2% за год); как и повсюду, прибавку обеспечили государственные расходы и инвестиции – потребительские траты опять в минусе; член правления Банка Англии Адам Поузен шокировал экспертов, заявив, что Британия может вернуться к рецессии. Промышленное производство в еврозоне в мае выросло ещё на 0.9%; впрочем, на графике видно, что до пиков 2008 года осталось ещё 15%, зато до низов 2009 – всего 9%. Индекс сектора услуг Британии снизился; уверенно упали и индикаторы экономических настроений Германии, еврозоны и Швейцарии по версии центра ZEW. Внешнеторговый баланс еврозоны в мае нежданно оказался слабее всех прогнозов и вообще худшим с зимы 2008/09 годов; резко ослабели также балансы текущих операций Британии в январе-марте и Франции в мае. Потребительские цены в Европе в июне в целом стояли на месте – из-за этого годовой рост замедлился. Согласно RICS, ожидания роста цен на британское жильё достигли годового минимума. Трудовой отчёт Великобритании вышел хорошим; но настораживает тот факт, что доля частичной занятости достигла 27% - максимум за всю историю отчёта с 1992 года. Потребительские настроения Британии опять упали; регистрация новых автомобилей в еврозоне сжалась на 11.0% в год (в том числе в Германии – в полтора раза); французская розница в июне снизилась на 1.0% в месяц и на 1.3% в год – как видим, в Европе тоже налицо явное замедление.

Источник: Евростат

Америка.

Китайское агентство Dagong снизило рейтинги США, Великобритании, Германии и Франции; зато саму КНР поощрили вторым сверху показателем; высший рейтинг получили Австралия, Новая Зеландия, Швейцария, Норвегия, Дания и Сингапур – в общим, азиаты присоединились к европейцам, недовольным засильем лукавых штатовских агентств. В ответ администрация США похвалила себя – мол, пакет стимулов создал аж 3 млн. рабочих мест; шквал сарказма экспертов, однако, заставил власти замолчать – особенно когда протокол последнего заседания ФРС США показал, что центробанк стал воспринимать перспективы родной экономики пессимистичнее. Согласно Национальной федерации независимого бизнеса, индекс оптимизма малого бизнеса в июне упал по сравнению с маем. Промышленное производство в июне выросло на 0.1% в маю из-за всплеска коммунальных услуг на 2.7% (после +5.6% в мае) – сильная жара увеличила активность кондиционеров; обрабатывающий сектор упал на 0.4%. Региональные индексы деловой активности от ФРБ Нью-Йорка и Филадельфии в июле снизились; особенно мрачен компонент новых заказов в Среднеатлантическом регионе – впервые за 12 месяцев он ушёл в минус. Торговые балансы Канады и США в мае ухудшились; чистый приток иностранных денег в американские долгосрочные ценные бумаги упал ниже дефицита; симптоматично, что похудели портфели Китая и Японии (на 32.5 и 8.8 млрд. долларов соответственно). В США в июне упали цены на экспорт и особенно на импорт; снизились потребительские цены и отпускные цены производителей – в общем, как и везде, снятие стимулов обнажает слабость частного спроса, который склоняет экономику к дефляционному сжатию.

Число первичных обращений за пособиями по безработице упало из-за того, что в 2010 году меньше заводов встало на профилактический ремонт – а это не было учтено в процедуре очистки от сезонного фактора; повторные обращения выросли. Потребители мрачны: июльские исследования IBD/TIPP, Мичиганского университета, ABC News и Washington Post показали заметное ухудшение по всем направлениям – тут и рынок труда, и личные финансы, и состояние экономики, и её перспективы. Соответственно ведут себя и расходы потребителей: по оценке Банка Канады, перспективы продаж во втором квартале резко ухудшились; деловые продажи в США в мае сократились на 0.9%, а розничные – на 0.5%; хуже пошли дела у автоконцернов – всплеск спроса миновал, и вернулось уныние. Бюджетный дефицит сокращается – за 9 месяцев финансового года он перевалил за 1 трлн. долларов, но это меньше, чем год назад; обратной стороной медали является отмеченное выше снижение частных трат – а если казну сбалансировать, то обвал совокупного спроса обеспечен. Конгресс принял пакет реформы регулирования финансовой системы: теперь и системообразующие фирмы можно обанкротить, но по специальной процедуре; за поведением банков в сфере ипотеки и кредитных карт будут следить в ФРС; оборот деривативов станет управляем, пресловутые бонусы тоже возьмут под контроль. Меж тем, недавно финишировавшие льготы покупателям жилья проверили: 19.3 тыс. человек получили помощь – но жильё не купили вовсе, причём среди них были дети до 18 лет, включая четырёхлетнего ребёнка, но власти умудрились это не заметить; 2.7 тыс. человек купили жильё до положенной даты, но получили помощь задним числом – и опять никто не заметил; получили деньги и 1.3 тыс. заключённых (в том числе 241 пожизненный) – наконец, 87 сотрудников самой Службы внутренних доходов тоже одарили себя незаконной помощью. И даже это разбрасывание баксов не помогло – по его окончании продажи жилья рухнули.

Иллюстрация: Артём Попов, Ай Ти Инвест

Россия.

В России профицит торгового баланса продолжает снижаться – в мае он составил около 13 млрд. долларов, что на 20% ниже январского уровня: импорт растёт или стоит на месте, а экспорт падает. Промышленное производство с очисткой от сезонного и календарного факторов, проведённой Росстатом, упало в июне на 0.4% к маю: первое помесячное снижение с февраля и повторение худших динамик с января 2009 года – особенно ослабела добыча полезных ископаемых; обрабатывающие сектора ведут себя лучше – они выросли на 2.5% в месяц. Отпускные цены производителей в июне сократились на 3.1% в месяц, но выросли на 9.8% в год. Федеральный бюджет в июне впервые за много месяцев вышел в профицит – но ухудшение баланса внешней торговли в ближайшее время вернёт его к дефициту. Остальное привычно – жара, бандитизм и маразм начальства. Из свежего креатива можно отметить чемпионат по боям без правил в Сочи, который почтил присутствием премьер Путин – чтоб было веселее, он туда пригласил актёра Ван Дамма, а также работников стройотрядов, возводящих олимпийские объекты: у последних это совместное мероприятие вызвало вполне понятные оживление и энтузиазм. Жара...

Иллюстрация: Артём Попов, Ай Ти Инвест

, Но теперь будет всё иначе Греция будет сокращать расходы бюджета И выводить страну из пред дефолтного состояния. Но «ведущие» (написал в кавычках, потому как ведущими экспертами являются известные инвестбанкиры и иже с ними) эксперты не верят господину Папандреу, и пророчат скорый дефолт и выход страны из Евросоюза

, Но теперь будет всё иначе Греция будет сокращать расходы бюджета И выводить страну из пред дефолтного состояния. Но «ведущие» (написал в кавычках, потому как ведущими экспертами являются известные инвестбанкиры и иже с ними) эксперты не верят господину Папандреу, и пророчат скорый дефолт и выход страны из Евросоюза .

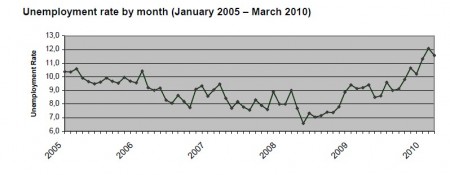

. Уровень безработицы в марте 2010 года составил 11,6% - это хуже марта 2009 года (9,2%), но лучше февраля нынешнего года (12,1%).

Уровень безработицы в марте 2010 года составил 11,6% - это хуже марта 2009 года (9,2%), но лучше февраля нынешнего года (12,1%).

!

!