Обзор мировых рынков 12- 18 декабря 2010 года

- 19.12.10, 00:29

Добрый день. Из политических событий минувшей недели отметим голосование о доверии Кабинету Берлускони в Италии: в обеих палатах правительство устояло – причём в нижней большинством лишь в 3 голоса (314 против 311); это грозит торможением любых инициатив власти – если только она не найдёт новых партнёров для коалиции. В Ирландии дела начальства много хуже: правящая партия имеет поддержку только 17% электората (исторический минимум), почти столько же (15%) избирателей хотят проголосовать на январских выборах за политическое крыло ИРА, а более респектабельные оппозиционеры претендуют на 25-30% голосов каждый. В Стокгольме очередной арабский пассионарий почуял в одном месте пепел Клааса и решил взорвать всё вокруг в отместку за карикатуры на Магомета – однако мультикультурализм способствует развитию самомнения, но никак не ума, поэтому взорвал он только себя самого; и теперь полицейские Швеции и Британии (араб жил в английском городе Лутон) проводят разыскания.

Источник: ФРС США

Всё это совсем не нравится ведомству Бернанке – в начале недели оно даже решилось на некое подобие интервенции: за день было скуплено облигаций на 8 млрд. долларов, в полтора с лишним раза больше среднего темпа покупок согласно текущей программе Фед – однако настроения рынка нынче столь однозначны, что это помогло лишь на несколько часов, по прошествии которых сброс инвесторами казначеек возобновился. Агентство Moody`s грозится со временем срезать рейтинг США – а S&P, меж тем, повышает рейтинги Китая и Гонконга. Сами же китайцы пока не рискуют повышать ставки, несмотря на бурный накат инфляции – страшатся коллапса банковской системы, спада в экономике и притока горячих денег из-за границы. Тамошние власти пока решили пойти по неверному пути Штатов и затеяли выкуп бондов – и ровно с тем же успехом: к немалому конфузу начальства, рыночные проценты немедля улетели вверх – например, ставка по 7-дневным РЕПО превысила двухлетний максимум над 4% годовых.

Европейские бодания продолжаются, но перед праздниками ситуация успокаивается – рынки всё неликвиднее, новостей всё меньше. С нетерпением ждали аналитики понедельничной статистики ЕЦБ по выкупу облигаций на рынке – как выяснилось, объём покупок вырос на предыдущей неделе до 2.7 млрд. евро: это максимум с начала июля – но меньше чаяний рынка. Парламент Ирландии одобрил план помощи ЕС/МВФ – но уже к концу января у страны будет новая власть (нынешней на выборах ничто не светит): значит, переговоры тогда по сути придётся начать заново. Агентству Moody`s это надоело – и оно снизило рейтинг Ирландии сразу на пять пунктов. Португальские банкиры жалуются на жизнь – мол, капитала у нас достаточно, но вот с ликвидностью проблемы; впрочем, кредитные линии ЕЦБ пока работают исправно. Moody`s понизило прогноз рейтинга Испании со стабильного до негативного; S&P проделало то же самое с прогнозом по Бельгии – причём в последнем случае виновата ещё и политика: фламандцы и валлоны никак не могут договориться по формированию правительства – но стране, чей госдолг уже превышает 100% ВВП, а перспективы туманны, сильная власть просто необходима.

Валютные рынки снова ничего выдающегося не показали: основные курсы стояли на месте – впрочем, кросс курсы во главе с евро-франком неплохо полетали. В целом тут затишье – и явно перед бурей, которая обычно разражается на форексе незадолго до и особенно сразу после новогоднего праздника. Рубль завершает год на позитивной ноте – ну да, нефть-то дорога нынче.

Источник: SmartTrade

Фондовые рынки. Фондовые биржи вели себя по-разному: штатовские, подпитываемые эмиссией ФРС, чувствовали себя неплохо – хотя особо выдающегося роста не показали. Но индексы Азии и Латинской Америки были куда пессимистичнее – думается, если безобразия на денежно-кредитных рынках продолжатся, то и американским акциям не поздоровится. Из корпоративных новостей выделим банкротство Great Atlantic & Pacific Tea, некогда крупнейшего бакалейщика США – в тучные времена фирма нахватала займов; теперь настали времена тощие – и денег на расплату нет, особенно когда конкуренты давят рынок скидками. Bank of America, ещё недавно с порога отвергавший все домогательства держателей её плохих активов, теперь вынужден умерить спесь и начать переговоры – как выяснилось, у кредиторов есть реальные основания требовать у эмитента обратного выкупа: тамошняя публика уже запасается попкорном.

Товарные рынки. Тут всё по-прежнему – эмиссия давит, и цены идут на север; особо выделим хлопок, которые сбили было с пика повышенные требования бирж по гарантийному обеспечению – но он уже умудрился вырасти с низов на 30%, тем самым вернувшись обратно к недавно достигнутому максимуму. Медь изобразила новую вершину, весьма близок к тому же и никель, зато драгметаллы от пиков снова отлетели вниз, хотя и не слишком далеко сравнительно с размером предыдущего роста. Нефть вернулась к максимуму около 93 долларов за баррель – в общем, перспективы развития общемировой инфляции издержек вполне очевидны. И если погодные тенденции продолжатся (а сейчас это засуха из-за феномена Ла Нинья в Тихом океане: в Мексике самый сухой октябрь с 1941 года, в Амазонии уровень реки Риу-Негру минимальный с 1902 года и т.д.), то рынок сельхозпродуктов в будущем году ждут не меньшие испытания.

Обзор Банка Японии Танкан в октябре-декабре показал первое ухудшение за последние 7 кварталов – хотя и вышел чуть лучше ожиданий рынка; перспективы инвестиций тоже выглядят не столь мрачно, как 3 месяца назад – но и оптимистичными их тоже не назовёшь. Промышленное производство в октябре упало даже сильнее предварительной оценки – на 2.0% в месяц после снижения на 1.6% в сентябре; зато индекс активности сферы услуг в октябре восстановился после двух подряд месяцев сокращения – японцы бросились покупать компьютерный софт. Деловое и потребительское доверие в Новой Зеландии в декабре (и в четвёртом квартале в целом) заметно ухудшились; прогнозы тоже выглядят пессимистично. Настроения австралийских потребителей по версии Westpac в декабре чуть улучшились – однако рост индекса на 0.2% никак не компенсирует обвала на 5.3% в предыдущем месяце. Строительный отчёт за третий квартал в Австралии очень плох: новостроек стало меньше на 13.2%, хотя частные дома упали лишь на 4.3% (впрочем, после снижения на 4.5% в апреле-июне), но квартиры – уже на 13.5%. Новозеландская розница в октябре убила наповал – за месяц продажи рухнули сразу на 2.5%. Японское правительство чувствует, что запахло жареным – и обсуждает возможность сокращения налога на прибыль корпораций для стимулирования их активности; проблема в том, что это лишь увеличить и без того критический дефицит бюджета – да уж, дилемма почти неразрешимая...

Европа. ВВП Ирландии в июле-сентябре вырос на 0.5% за квартал и упал на 0.5% за год – чуть слабее ожиданий, но терпимо. Швейцарское промышленное производство в тот же период подскочило на 1.8% к апрелю-июню и на 5.8% к третьей четверти 2009 года. Октябрьский выпуск промышленности еврозоны отыграл падение сентября – и только: он вырос на 0.7% после падения на 0.7%; во всём ЕС отмечен рост на 0.3% после снижения на ту же величину; Германия внесла основной вклад – в прочих ведущих странах отмечался спад. Итальянские промышленные заказы в октябре остались на уровне сентября. Индекс экономических настроений от ZEW в декабре вырос и в Германии, и в еврозоне, и в Швейцарии; германский индекс делового климата IFO достиг исторического максимума. Деловая активность в производственном секторе Германии в декабре ещё выросла – но прочие страны и отрасли далеко не так оптимистичны. Дефицит баланса текущих операций Франции в октябре снизился к предыдущему месяцу; торговый профицит еврозоны подрос. Входящие цены британских производителей в ноябре подскочили на 0.9% в месяц и 9.0% в год; потребительские цены прибавили 0.4% и 3.3% соответственно; розничные цены были на 0.4% выше октябрьских и на 4.7% - прошлогодних ноябрьских; на 1.6% за месяц вздорожали продовольствие и мебель и на 2.0% - одежда; обзор Банка Англии и GfK показал взлёт годовых инфляционных ожиданий британцев до 3.9% - это максимум с августа 2008 года. В Италии цены в ноябре не изменились, а во Франции – выросли лишь на 0.1% в месяц; в Испании отмечен подскок на 0.5%; в еврозоне годовой рост остался на уровне 1.9%.

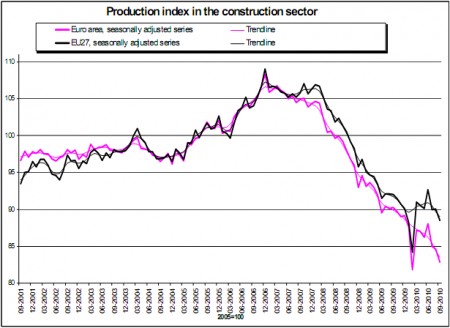

Согласно RICS, баланс цен на британское жильё в ноябре был плох; приток новых покупателей слабел. По данным Rightmove, в декабре цены на жильё упали на 3.0% в месяц, почти обнулив годовой рост; на следующий год глава фирмы Майлс Шипсайд прогнозирует в лучшем случае стагнацию, а в худшем – падение на 5%. Настроения британских потребителей от Nationwide в ноябре упали до 20-месячного минимума – особенно плоха склонность к совершению покупок. Во Франции в третьем квартале зарплаты выросли на 0.3% ко второй четверти; в еврозоне затраты на рабочую силу за тот же период увеличились на 0.8% в год – это рекордный минимум; замедлялись и зарплаты, и бонусы – причём быстрее всего в строительном секторе. Занятость в еврозоне в июле-сентябре осталась на том же уровне, что в апреле-июне; по сравнению с третьим кварталом 2009 года отмечено снижение на 0.2%; и тут мрачнее других строительная отрасль; ситуация ухудшилась в промышленности и сельском хозяйстве – но оживился финансовый сектор. Получателей пособий по безработице в Британии в ноябре стало меньше, но общее число безработных по методике МОТ в августе-октябре подскочило на 35 тыс., уровень безработицы вырос с 7.7% до 7.9%; а ведь ещё и грядут сокращения госслужащих. Розничные продажи в Британии в ноябре выросли на 0.3% в месяц, а декабрьский их баланс, по данным Конфедерации промышленников, подскочил ещё сильнее – эксперты пеняют на повышение НДС с 1 января, заставляющее публику торопиться; лучше всего продавались еда и игрушки. Продажи и занятость в сфере услуг Испании в октябре просели; розничные продажи Германии пересмотрели с +2.3% в месяц до +0.2% - ничего себе "уточнение предварительной оценки", однако!

Америка. В США баланс текущих операций в третьем квартале чуть ухудшился против второй четверти; в Канаде в тот же период загрузка производственных мощностей превзошла ожидания рынка, достигнув 78.1%; тот же показатель США в ноябре составил 75.2%. В Канаде в октябре продажи в производственном секторе выросли на 1.7% в месяц – без учёта инфляции, которая высока; промышленный выпуск в США в ноябре увеличился на 0.4% после снижения на 0.2% в предыдущем месяце. Региональные индексы производственной активности от ФРБ Нью-Йорка и Филадельфии в декабре совершили вертикальный взлёт – но настораживает проседание компонентов занятости в обоих случаях. Индекс оптимизма малых фирм от Национальной федерации независимого бизнеса в ноябре показал максимум с конца 2007 года – но он всё равно находится на уровне, характерном для рецессии; к тому же основную прибавку обеспечили надежды на лучшее будущее. Канадский и штатовский индекс опережающих индикаторов в ноябре выросли; приток иностранных денег в ценные бумаги обеих стран заметно усох в октябре, но все рады, что Китай и Япония продолжают наперегонки скупать казначейки США – в середине осени они нарастили свои портфели на 23 и 13 млрд. долларов до 907 и 865 млрд. соответственно. Отпускные цены производителей США распухли в ноябре на 0.8% в месяц, годовая прибавка составила 3.5%, но если убрать гедонистические индексы, то 4.6%; реальный рост цен на все товары (а не только конечные) достиг 7.4% в год; наконец, цены на сырьё даже без нефти и продовольствия выросли за год на 30.2% - примечательно, что на сей раз их годовое приращение толком не отскочило от последнего пика и уже снова устремились вверх.

Источник: ФРС США

Потребительские цены увеличились лишь на 1.1% к октябрю – но это ненадолго: важным источником дефляции стали новые автомашины, подешевевшие на 0.4%, однако отпускные цены производителей на них уже снова подскочили на 1.7% - это не замедлит отразиться на розничной цене уже в декабре; более подробно об инфляции мы поговорим ниже. Согласно RealtyTrac, число случаев отъёма жилья банками у домовладельцев в ноябре сократилось сразу на 21% к октябрю. Число новостроек в ноябре увеличилось на 3.9%, а разрешений на строительство стало меньше на 4.0%; впрочем, по односемейным домам в обоих случаях имел место рост (на 6.9% и 3.0% соответственно) – в любом случае, всё держится на крайне низких уровнях. То же можно сказать и об индексе Национальной ассоциации домостроителей – он вдвое выше майского минимума, но всё равно чрезвычайно слаб. Обращения за пособиями по безработице в целом стабильны; коммерческие запасы и продажи в октябре, а также розничные продажи в ноябре уверенно подскочили – тут ключевой вопрос, не иссяк ли ноябрьский оптимизм покупателей в декабре, на пике сезона продаж. Отметим ещё судью в Вирджинии, объявившего неконституционной реформу здравоохранения от Обамы – теперь ожидаются иски в верховные инстанции. Сенат принял двухпартийный налоговый пакет – продлены льготы эпохи Буша и сроки выплат пособий по безработице, снижены отчисления на социальное страхование; но в казне-то уже и так огромная дыра – а тут по бюджету наносится новый удар: и где деньги, Бен?

Россия. В ноябре промышленное производство выросло на 0.2% в месяц и 6.7% в год; обрабатывающий сектор просел на 0.6% в месяц – но Росстат не делает сезонной очистки этого показателя, а она в том месяце должна быть существенной. Дефицит федерального бюджета в ноябре составил 151.6 млрд. рублей, или 3.6% ВВП; за январь-ноябрь эти показатели равнялись соответственно 911.5 млрд. и 2.2% ВВП. Отпускные цены производителей в ноябре взлетели на 4.4% в месяц (максимум с февраля 2009 года) и 16.0% в год; потребительские цены продолжают расти на 0.2% каждую неделю – ничего нового, но подробнее об инфляции ниже. Привычно и остальное: россиянские полубандитские агрохолдинги кинули европейские банки на сотню миллионов баксов; главу государства отловили на непринуждённом общении с волгодонским бандитом по кличке Адмирал; г-н Сурков призывает прокремлёвскую молодёжь крепить к выборам мозги и мускулы; народонаселение регионов, выполняющих наказ президента по сокращению часовых поясов, проявило вопиющую несознательность и под жалким мещанским предлогом слишком ранней темноты вышло на митинги. Однако Медвед не тужит – теперь он призвал привлекать для пропаганды инноваций креатив – вплоть до комиксов. ЦИК тут же откликнулась: отныне урны для голосования будут оснащены датчиками системы ГЛОНАСС, позволяющими отслеживать передвижения ящиков – можно подумать, до сих пор злоумышленники фальсифицировали выборы посредством массовой кражи урн! Ну и кого они этим обманут?..

Иллюстрация: Артём Попов, Ай Ти Инвест

Лукавая инфляция Давайте поговорим об инфляции – поток вопросов и недоумений о ней не иссякает. Но ведь тема эта в некотором роде центральная – потому что цены явно или неявно присутствуют в подавляющем большинстве экономических показателей. Как рассчитывается ВВП? Берём потоки расходов, суммируем добавленные стоимости и получаем искомый показатель – но это в текущих ценах: чтобы выяснить реальную динамику, нужно привести ВВП к ценам какого-нибудь прошлого периода – для чего потребен индекс-дефлятор. Считаем розничные продажи? Берём суммарную выручку ритейлеров месяц (год) назад и сегодня – для сопоставления их опять-таки конструируем соответствующий дефлятор. И так далее – почти никакая экономическая статистика без ценовых индексов не обходится. Именно поэтому инфляция так важна – и именно поэтому махинаторы рассматривают индикаторы цен как основной объект для своих мошеннических инноваций. В наше время в этой сфере актуальны пять главных типов манипуляций.

Во-первых, это плавающий характер корзины товаров и услуг, по которой высчитывается ценовой индекс – в неё входят не товары, а группы. Скажем, бифштекс – это не определённый товар, а название группы, куда входит также гамбургер: если по итогам периода последний подорожал слабее первого, то мы радостно выкидываем бифштекс и считаем цены на гамбургер; если же наоборот – бифштекс возвращает утраченные позиции. Обоснование такого метода – гипотеза идеальной субституции: согласно ей, человек есть чистый потребитель, действующий абсолютно рационально, причём его рацио направлено на минимизацию расходов. Т.е., к примеру, если в Испании подорожал хамон, то испанец тут же переключится на беркширскую ветчину – и наоборот. В реальности, однако, бравый кабальеро на оную ветчину даже не посмотрит – и, не забыв крепко обматерить родную власть, всё же купит именно любимый хамон, пусть даже выросший в цене; такое упрямство сводит с ума европейских монетаристов во главе с управляющим ЕЦБ Трише. Таким образом, означенная гипотеза нереалистична – и хотя кое-какие основания под собой имеет, она недопустимо идеализирует реальность и занижает инфляцию.

Во-вторых, махинации охватывают структуру корзин. Например, а США инфляция недооценивается из-за входящей в корзину CPI аренды жилья – её стоимость падает вместе с ценой домов, приуменьшая общее инфляционное давление. Меж тем, примерно две трети американцев живёт в своём жилье – т.е. у них нет никакой аренды вообще. Можно возразить, что остальная треть арендует дом или квартиру – и в среднем получается верно: ничуть не бывало – непропорционально большая часть арендаторов живёт в экономически активных регионах, ибо только там есть работа, окупающая жильё; аренда там недёшева – но статистики-то усредняют арендные ставки равномерно по всей стране, включая депрессивные регионы и мелкие городки, что занижает итог. Кроме того, разные методики предполагают разные корзины – поэтому в тех же США есть CPI (индекс потребительских цен) и PCE (цены потребительской корзины): по сути это должно быть одно и то же – но корзины разные! Британцы издавна считали индекс розничных цен – но Евросоюз заставил их вычислять CPI по своей методике: казалось бы, на выходе должно быть примерно одно и то же – но в реальности первый показатель выше второго в добрых полтора раза. В России помимо официальной потребительской инфляции (ИПЦ) есть фиксированный набор товаров и услуг (ФНТУ) – совсем разные: скажем, за ноябрь сего года первая выросла на 0.8% в месяц и 8.1% в год, а второй – на 1.1% и 11.8% соответственно; если взять средний темп годового роста с января 2003 года, то для ИПЦ он равен 11.1%, а для ФНТУ – уже 13.7%; разница весьма заметная – и т.к. во все дефляторы входит ИПЦ, они все же и занижены.

Третий тип мошенничества касается отдельных товаров внутри корзин – тут уже происходит чисто криминальная подтасовка, когда нерепрезентативная выборка или прямые подлоги дают неверное значение цены на конкретный товар. Для России в последнее время самый актуальный пример тут – это хлеб: в соответствии с подсчётами Росстата, он с начала сего года (т.е. практически уже за весь прошедший год) подорожал всего на 6% - сильно подозреваем, что ни один из наших читателей не сможет подтвердить столь смехотворный размер роста цены хлеба в своём городе или районе; однако ж статистики уверенно исходят именно из этой величины. Кстати, особенно изощрённы такие махинации при вычислении прожиточного минимума – в подобную корзину включаются несъедобные и вредные для здоровья, но дешёвые продукты; по товарам длительного пользования завышается срок жизни до износа – не секрет, что он изрядно упал за последние десятилетия, но применяются длительности ещё советского периода, ну и т.д.

Далее, манипуляции охватывают и процесс усреднения цен разных товаров внутри корзины. Казалось бы, это чисто математическая процедура – у всех групп есть веса: вычисляем средневзвешенную цену и дело в шляпе – не тут-то было. Представьте себе для простоты, что в корзине всего два продукта – один подешевел на 20% в год, другой на столько же подорожал: ситуация вполне реальна, к примеру, для августа-сентября, когда фрукты и овощи сезонно дешевеют, а коммунальные услуги у нас всегда дорожают на двузначные проценты в год. Пусть средний размер расходов на каждый из этих продуктов (а значит, и их вес в итоговой корзине) одинаков – тогда логично предположить, что суммарная инфляция равна нулю, ибо среднее значение между +20% и –20%, взятыми с одинаковыми весами, как раз выходит нулевое. В реальности, однако, статистики сообщат, что имеет место дефляция на 2% с лишним! Как такое возможно? – очень просто: они считают средневзвешенное не арифметическое, а геометрическое – в данном случае, квадратный корень из произведения 1.2 и 0.8; и выходит чуть меньше 0.98 – вот и минус 2% вместо законного нуля. Там есть и другие мелкие пакости – но в целом всё понятно.

Последняя махинация называется "гедонистические индексы" - с конца 1990-х цены учитывают растущее "наслаждение" потребителя от более современных товаров. В США такой подход охватывает компьютеры, аудио- и видео-, стиральные машины, холодильники, одежду и даже школьные учебники. Делается так: если, к примеру, цены за год выросли на 7%, но за это же время средний товар стал приносить потребителю на 2.5-3.0% больше наслаждения, то показывается инфляция в 4.2%. Но расчёт цен не может включать качественные оценки – даже безотносительно их субъективности: то, что новый ноутбук на 25% производительнее старого, ничего не даёт – нельзя же купить 0.8 ноутбука! Покупаем целый агрегат – и платим за него сумму, указанную на ценнике, а не "гедонистически уменьшенную". Для оценки инфляции нужно вычислить динамику реально уплаченных за товары денег – если же вместо этого заниматься "гедонистическими" изысками, то выйдет невесть что. К примеру, если, по мнению статистиков, новые куртки приносят на 10% больше наслаждения, чем старые, то при удорожании их на 3% будет показано удешевление на 7% - но ваш кошелёк его не увидит, ведь никто не умеет вводить гедонистические проценты и платить гедонистические зарплаты. Такой подход особенно абсурден при расчёте ВВП: коль скоро нельзя купить 0.91 куртки (чтоб получить прежнее наслаждение – новая куртка на 10% насладительнее!), покупаем целую куртку – но хотя и раньше купили одну куртку, и сейчас одну, статистика покажет, будто между этими покупками случился рост "курточного ВВП" на 10%. Чистый Оруэлл: инфляция – это дефляция, а спад – это рост.

Казалось бы, всё это лишь мелкие пакости, не меняющие долгосрочной картины – ан нет: чтобы понять это, рассмотрим российский ВВП – попробуем грубо и примерно устранить вводимые с конца 1990-х в его дефляторы искажения. Чтоб рассудить, наша или официальная оценка ближе к истине, сопоставим динамику ВВП и грузооборота транспорта – он отличный индикатор производственного сектора и той части сферы услуг, где увеличение выпуска порождает рост перевозок. В структуре добавленной стоимости 66-70% приходится на отрасли, выпуск в которых линейно связан с объёмом перевозок – это промышленность, сельское хозяйство, рыболовство, строительство, транспорт и торговля; вопреки расхожему мнению, в последние 10 лет доля этих секторов в ВВП в целом не изменилась – поэтому и весь ВВП должны неплохо коррелировать с грузооборотом. Возможны колебания – если объём перевозок стабилен, но растёт среднее расстояние (увеличиваются поставки на экспорт по трубопроводам): так было во второй половине 1970-х, что обеспечило опережающий рост грузооборота, но затем расширение потребительского сектора (особенно сферы услуг) компенсировало расхождение. До 1998 года ВВП и транспорт в целом синхронны и при росте, и при падении; но в 2000-е официальный ВВП вдруг улетел вверх от грузооборота – хотя, повторимся, значимых структурных сдвигов не происходило. Но наши поправки на искажения дефлятора чудесным образом восстанавливают синхронность – поэтому гипотеза о хроническом занижении дефлятора выглядит резонной. Оцените масштаб искажения: в целом с 1998 по 2008 год ВВП вырос не вдвое, как настаивает Росстат, а лишь в полтора раза; в Штатах при аналогичной коррекции рост душевого ВВП за последние 10 лет составит 3.4% вместо официальных 7.3% – и т.п. по всему миру. Вот вам и "мелкие пакости"!

Источник: ЦСУ СССР, Росстат и оценки автора

! Может во сне приснилось

! Может во сне приснилось