Кое-что об офшорах!

- 12.09.09, 20:17

- Мировой Кризис

G-20 проти офшорів: рішучі дії чи світове шоу?

Боротьба з податковими гаванями, де знайшли притулок понад 7 трильйонів доларів вільної ліквідності, набула міжнародного масштабу.

Однак спроби лідерів "Великої двадцятки" врегулювати діяльність офшорних зон, що, на відміну від провідних економік світу, слабо відчули наслідки глобальної фінансової кризи, викликають стільки ж захоплення, скільки і нових запитань.

Які істинні мотиви контролю G-20 над офшорними зонами? Якими будуть обіцяні санкції у разі ігнорування міжнародних податкових стандартів? Як політика великої двадцятки може вплинути на економіку України, більшість крупних підприємств якої належить офшорним компаніям вітчизняних та зарубіжних олігархів?

Вереснева зустріч міністрів фінансів країн G-20 у Лондоні ознаменувалася низкою гучних заяв щодо подальших шляхів подолання глобальної кризи. Серед озвучених новин була домовленість про введеннясанкцій проти "податкових гаваней" з березня 2010 року.

Дивно, але це повідомлення не справило такого враження на світові медіа, як попереднє комюніке квітневого самміту G-20, що проголошувало закінчення ери банківської таємниці та рішучість дій для захисту фінансових систем.

Можливо, пояснення такого скепсису слід шукати у тому, що боротьба великих держав з карликовими офшорами стала непристойно тривалою. Під зовнішньою простотою ховається мережа хитросплетінь численних геополітичних інтересів.

Історія боротьби

Ще у далекому 2000 році Організація економічного співробітництва та розвитку (ОЕСР) в рамках боротьби із "шкідливими податковими методами" випустила славетний чорний список "податкових гаваней", куди увійшли 35 офшорних територій.

Деякі з офшорних юрисдикцій входять також в список Робочої групи з фінансових операцій Міжнародної комісії з відмивання коштів (FATF).

Уряди та центробанки усіх країн регулярно публікують власні переліки сумнівних у податковому сенсі територій. Найцікавішим є те, що склад даних списків широко варіюється залежно від критеріїв та цілей віднесення країн до розряду офшорних.

Головним координатором міжнародної боротьби з ухилянням від сплати податків, відмиванням коштів та фінансуванням тероризму через офшорні компанії залишається ОЕСР та G-20.

Основним критерієм класифікації "податкових гаваней", за їхньою версією, стало виконання країнами статті 26 Модельного податкового кодексу ОЕСР, що передбачає зобов'язання практично необмеженого обміну інформацією щодо адміністрування або примусового виконання національного законодавства.

Тобто якщо країна погодилася надавати конфіденційну інформацію про компанію та її власників на запит іноземної держави, вона переміщується у білий список "податкових гаваней" ОЕСР, а тому офшором уже не вважається.

Так, в останньому списку ОЕСР Кіпр, Кайманові острови та Барбадос знаходяться в одній групі із США, Японією та Німеччиною як такі, що в основному впровадили єдині податкові стандарти. З них ОЕСР зняла тавро "податкових гаваней".

У "сірому списку" країн, які погодилися запровадити міжнародні податкові стандарти, але ще не повністю виконали поставлені вимоги, перебувають Швейцарія, Ліхтенштейн, Сінгапур, Багамські острови та інші 33 юрисдикції. Саме цим країнам загрожують санкції G-20 після березня 2010 року.

Вимоги провідних країн світу стати на шлях інформаційної прозорості прийняли усі офшорні центри планети, хоч перебувають на різних стадіях її впровадження. Саме тому "чорний список" ОЕСР наразі порожній.

Мотиви G-20

Отже, поняття "офшорна країна" залишається відносним та розмитим.

Якщо ж відкинути політико-юридичну казуїстику, а подивитися на проблему очима економіста, до офшорних зон де-факто належать країни, які мають спрощений режим реєстрації компаній, низький рівень оподаткування, слабкий валютний контроль та високі можливості з розміщення капіталу у більшості країн світу.

Як результат, жителі офшорних територій за обсягом ВВП на особу конкурують з жителями потужних держав-експортерів нафти - Катару, Кувейту чи Норвегії.

20 світових країн-лідерів за обсягом ВВП на одного жителя, 2008 рік

Місце | Країна | ВВП на людину, тисяч доларів |

1 | Ліхтенштейн | 118,0 |

2 | Катар | 103,5 |

3 | Люксембург | 81,1 |

4 | Бермудські острови | 69,9 |

5 | Кувейт | 57,4 |

6 | Острів Джерсі | 57,0 |

7 | Норвегія | 55,2 |

8 | Бруней | 53,1 |

9 | Сінгапур | 52,0 |

10 | США | 47,0 |

11 | Ірландія | 46,2 |

12 | Острів Гернсі | 44,6 |

13 | Кайманові острови | 43,8 |

14 | Гонконг | 43,8 |

15 | Андорра | 42,5 |

16 | Сан Марино | 41,9 |

17 | Швейцарія | 40,9 |

18 | Нідерланди | 40,3 |

19 | ОАЕ | 40,0 |

20 | Ісландія | 39,9 |

Жовтим виділені юрисдикції, що традиційно належать до офшорних

Джерело: www.cia.gov

Офшорні зони користуються попитом в крупних бізнесменів усього світу через можливість конфіденційного накопичення та управління капіталом.

Під покровом банківської таємниці та захисту конфіденційної інформації про власників компаній капітали опиняються в зоні недосяжності для національних урядів. Слід відзначити, що ці фінансові ресурси зазвичай не залежуються на "райських островах", а при необхідності можуть швидко залучатися.

Наприклад, для мінімізації митних платежів офшорна компанія, що належить власнику з країни А, може закупити продукцію машинобудування у країні Б і відразу ж перевести даний товар на баланс дочірньої компанії в країні А у вигляді інвестицій в основні засоби.

Зазвичай внесення інвестицій митними зборами не обкладається. Таким чином, завдяки перетворенню офшорною компанією імпортних основних засобів на прямі іноземні інвестиції підприємці мінімізують митні виплати, а державні бюджети не отримують жаданих фінансових ресурсів.

Про популярність таких схем свідчить міжнародна статистика. Перша десятка найбільших світових імпортерів в розрахунку на одного жителя складається винятково з офшорних юрисдикцій.

20 світових країн-лідерів за обсягом імпорту на одного жителя, 2008 рік

Місце | Країна | Обсяг імпорту на людину, тисяч доларів | Обсяг експорту на людину, тисяч доларів | Імпорт до ВВП, % |

1 | Гренландія | 1 236,1 | 833,3 | 6 181 |

2 | Фолклендські острови | 286,6 | 398,0 | 810 |

3 | Кіпр | 123,9 | 21,1 | 433 |

4 | Сан Марино | 123,4 | 152,6 | 295 |

5 | Гібралтар | 105,8 | 9,6 | 277 |

6 | Антильські острови | 69,3 | 16,3 | 433 |

7 | Острови Кука | 68,2 | 4,3 | 750 |

8 | Люксембург | 56,3 | 43,5 | 70 |

9 | Гонконг | 55,0 | 51,7 | 126 |

10 | Бруней | 52,9 | 212,5 | 100 |

11 | Сінгапур | 47,1 | 73,5 | 91 |

12 | Віргінські острови | 41,9 | 38,5 | 289 |

13 | Домініка | 40,7 | 12,9 | 411 |

14 | Бельгія | 37,2 | 35,6 | 99 |

15 | Фіджі | 33,0 | 12,7 | 847 |

16 | ОАЕ | 30,3 | 43,8 | 76 |

17 | Нідерланди | 28,4 | 31,8 | 71 |

18 | Швейцарія | 28,0 | 30,6 | 68 |

19 | Монако | 27,7 | 21,7 | 93 |

20 | Катар | 25,3 | 66,0 | 25 |

Для порівняння: | ||||

64 | США | 6,8 | 4,2 | 15 |

91 | ЄС | 3,4 | 3,9 | 10 |

115 | Україна | 1,8 | 1,4 | 27 |

Жовтим виділені юрисдикції, що традиційно належать до офшорних

Джерело: http://www.cia.gov/, розрахунки автора

Найчастіше офшорні компанії використовуються для оптимізації податку на прибуток. Компанія декларує на батьківщині низькі прибутки, або ж навіть збиток, списавши на валові витрати платежі, що через ланцюжок іноземних компаній направляються в офшорну компанію, звільнену від оподаткування.

Деякі фінансово-промислові групи часто реєстрували своїх високооплачуваних працівників у штаті дочірніх компаній з "податкових гаваней". Це дозволяло економити колосальні кошти на податках з доходів фізичних осіб, а також приховувати за завісою конфіденційності істині розміри бонусів топ-менеджерам.

Поки провідні країни світу не прикриють офшорну лазівку, вони не зможуть ефективно боротися з надмірними сумами бонусів, що зараз виплачуються директорам підтриманих урядом корпорацій за рахунок платників податків.

Впровадивши єдиний податковий стандарт з розкриття фінансової інформації в усіх "податкових гаванях", провідні країни світу отримають доступ до даних про фактичних власників офшорних компаній.

Це сприятиме віднесенню доходів даних фірм до консолідованих доходів корпорації, що підлягають оподаткуванню згідно з нормами національного законодавства.

Оскільки у більшості країн такі доходи потрібно декларувати, власника офшорної компанії можуть притягти до відповідальності за ухилення від сплати податків.

Цілком логічно, що провідні держави світу розпочали війну з усіма подібними схемами. Проте парадоксальним є те, що вони не робили цього раніше.

Лише тепер, в умовах глобальної кризи, G-20 серйозно активізувала свій анти-офшорний фронт. Детальний аналіз дозволяє виявити низку серйозних мотивів такої політики великих держав.

По-перше, латання бюджетних дірок. За повідомленням Конгресу США, 83 із 100 найбільших корпорацій країни помістили свої дочірні компанії в офшорні зони. Внаслідок цього економіка держави щорічно втрачає до 100 мільярдів доларів.

Повернення коштів з офшорних структур, прихованих від податкових органів, може стати суттєвим джерелом поповнення державних бюджетів. Падіння доходів внаслідок фінансової кризи спровокувало значні дефіцити, які можна перекрити бар'єрами для переведення капіталів в офшорні юрисдикції.

По-друге, відновлення довіри виборців та світової спільноти. Боротьба з "податковими гаванями" є одним з небагатьох ефективних іміджевих інструментів, які залишилися в руках урядів розвинутих країн.

Створення образу зовнішнього ворога сприятиме переведенню відповідальності за кризу на офшори та фінансово-банківську еліту з астрономічними сумами бонусів.

На думку експертів, війна з відмиванням "брудних" грошей, виведенням капіталів, ухилянням від сплати податків та сприянням тероризму - гарний спосіб лідерів G-20 відвернути увагу світу від недостатньо ефективної антикризової політики.

По-третє, контроль за надлишковою ліквідністю у світових валютах. США та ЄС, які через стимулюючі пакети антикризових заходів безпрецедентно збільшують грошову масу, вкрай зацікавлені в контролі над рухом ліквідних коштів.

Надлишкові потоки доларів та євро осідають не лише у резервах центробанку Китаю, з яким можна централізовано домовлятися.

Численні офшорні центри, що під час глобальної кризи всмоктували мільярди умовних одиниць, можуть так само легко повернути їх із забуття, як тільки почнеться стійке відновлення. Це може знецінити світові валюти, особливо долар.

Згідно з декларацією, прийнятою на самміті G-20 у Лондоні, для зупинки дій податкових юрисдикцій, що не впровадили єдиного стандарту розкриття фінансової інформації, уряди розроблять низку санкцій для захисту своїх баз оподаткування. Вони включатимуть інвестиційні обмеження для інституційних інвесторів з офшорних зон та більш високі штрафи за податкові злочини.

Україна в офшорних орбітах

За даними Державної податкової адміністрації України, у 2008 році через офшорні зони 262 українські компанії провели експортні операції на 3,6 мільярда гривень.

Найбільші обсяги експортованої продукції направлялися на адреси компаній, які зареєстровані в офшорних зонах Британських Віргінських островів - 3,47 мільярда гривень, Гібралтару - 106,7 мільйона гривень, Белізу - 25,7 мільйона гривень та Багамських островів - 7 мільйонів гривень.

Зазвичай фактичним отримувачем була інша країна, ніж та, з якою українське підприємство укладало угоду. Сьогодні в Україні особлива система оподаткування поширюється тільки на імпортні операції з офшорами.

Згідно з діючим законодавством, у склад валових витрат підприємств включається лише 85% видатків на оплату товарів, робіт і послуг, імпортованих з офшорів.

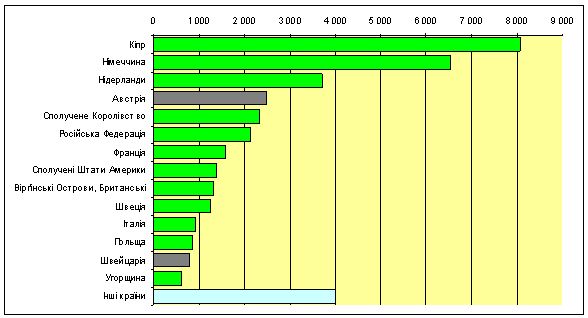

За часткою прямих іноземних інвестицій (ПІІ) в Україну лідером є Кіпр, з якого надійшло понад 8 мільярдів доларів - 21,2% у структурі ПІІ. Інвестиційно активними є також Нідерланди - 9,8%, Австрія - 6,6%, Вiргiнськi Британські острови - 3,5% та Швейцарія -2,1%.

Оскільки задля вступу в Євросоюз Кіпр підняв нульову ставку податку на прибуток до 10%, ця юрисдикція з класичного офшору перетворилася на країну з "пом'якшеним оподаткуванням". Разом з тим, на Кіпрі діє нульова податкова ставка на пасивні доходи: дивіденди, роялті, відсотки за кредитами.

Членство в Євросоюзі та прийняття вимог щодо обміну фінансовою інформацією робить Кіпр повноцінним суб'єктом міжнародних фінансових потоків.

Українські бізнесмени, яким не хочеться платити навіть 10% податку на прибуток, можуть через Кіпр перевести капітали в класичні офшори, з якими працювати напряму не дозволяє українське законодавство.

Крім того, Україна та Кіпр підписали угоди з уникнення подвійного оподаткування. Це означає, що при інвестуванні коштів українських підприємств в Республіку Кіпр податок на репатріацію не сплачується.

Прямі іноземні інвестиції в Україну, 1 липня 2009 року, мільйони доларів

|

Сірим позначено "сірі" юрисдикції із списку ОЕСР, які погодилися впровадити міжнародні податкові стандарти, але ще не повністю виконали усі вимоги

Зеленим позначено юрисдикції, що впровадили міжнародні податкові стандарти

Джерело: Держкомстат, розрахунки автора

Як видно з графіка, більшість офшорних зон, з яких надходять інвестиції в Україну, внесені у "білий список", тож обіцяні лідерами G-20 санкції їм не загрожують.

Анти-офшорна кампанія на Україну особливо не вплине. Хіба-що державні органи зможуть перевіряти власників компаній з класичних офшорів.

Якщо такий моніторинг і буде проводитися, то тільки щодо політично слабких конкурентів. Оскільки в офшорному бізнесі переплітаються інтереси усіх основних фінансово-промислових груп, то будь-який подібний тиск буде супроводжуватися зустрічними позовами у міжнародні судові інстанції.

Слід відзначити, що наразі відсутні будь-які конкретні механізми розкриття інформації на вимогу Державної податкової адміністрації, окрім врегульованих двосторонніми міжнародними угодами.

Власники найбільших українських компаній за рівнем капіталізації на біржі ПФТС

Компанія | Країна походження прямого власника, пакет акцій, % | Компанія-власник, пакет акцій, % | Дата останніх даних |

"Арселор Міттал Кривий Ріг" | Німеччина, 95 | ArcelorMittal Duisburg GmbH | 28.01.2009 |

Південний ГЗК | Кіпр, 66,5 | Acretrend Holdings Ltd, 22,17, Мiнт дата холдiнгз Ltd, 22,17, Стреттонвей трейдерз енд консалтантс Ltd, 22,17% | 30.09.2004 |

"Укрнафта" | Кіпр, 40,1 | Bordo Management Limited, 13,35, Bridgemont Ventures Limited, 13,35, Littop Enterprises Limited -13,35 | 20.03.2009 |

Кременчуцький сталеливарний завод | Кіпр, 48,4 | Defano Investments Ltd, 48,4 | 04.03.2009 |

"Азовсталь" | Нідерланди, 74,1, Швейцарія, 21,6 | Metinvest B. V., 74,1, Metinvest International SA, 21,6 | 23.02.2009 |

Райффайзен Банк Аваль | Австрія, 95,9 | Raiffeisen International Bank-Holding AG, 95,9 | 08.05.2009 |

"Укртелеком" | Україна, не менше 92,8 | Фонд держмайна України, 92,8 | 19.07.2007 |

Північний ГЗК | Кіпр, 60 | MetalUkr Holding Limited, 60 | 03.09.2007 |

"Запоріжсталь" | Великобританія, 12,1 | Global Steel Investments Limited, 12,1 | 29.05.2009 |

ММК ім. Ілліча | Україна, не менше 90,4 | ЗАТ "Iллiч-сталь", 40,4 | 27.09.2006 |

Джерела: ПФТС, АРІФРУ

Що далі

Схоже, провідні офшорні центри світу до березня 2010 року підкоряться нинішнім вимогам "Великої двадцятки". Проте, не в цьому щастя.

Аналіз методів боротьби провідних держав з "податковими гаванями" вказує на певну обмеженість та декларативний характер прийнятих рішень.

Політика G-20 в жодному разі серйозно не вплине на рентабельність офшорного бізнесу, адже усуне лише одну з багатьох переваг офшорних юрисдикцій - конфіденційність фінансової інформації. При цьому безперешкодний доступ до даних надаватиметься винятково компетентним державним органам на вимогу.

Такі переваги офшорних зон, як низькі податкові ставки, полегшений валютний контроль та можливість вільного переміщення капіталу і надалі приваблюватимуть акул бізнесу. Оскільки в короткостроковій перспективі не залишиться жодного "секретного" офшору, жодна "гавань" не втратить своєї конкурентоспроможності.

Саме на цьому наголошує Швейцарія, яка контролює більше третини офшорних потоків і погоджується повністю прийняти єдині податкові стандарти за умови, що такі кроки зроблять усі без винятку "податкові гавані".

Для розвинутих країн, особливо США, розкриття інформації дасть можливість краще контролювати рух надлишкової ліквідності у рамках монетарної політики, наповнювати бюджет ресурсами без допомоги друкарського станка, а також боротися із світовим тероризмом та відмиванням коштів, арештовуючи рахунки окремих юридичних та фізичних осіб в офшорних банках будь-якої юрисдикції.

З іншого боку, уряди недемократичних країн можуть використати винятковість повноважень державних органів в отриманні конфіденційної інформації як спосіб боротьби з окремими олігархічними групами, проводячи вибіркове полювання на офшорні угоди бізнесових та політичних конкурентів.

Таким чином, нова схема "прозорості на вимогу" дозволятиме урядам багатьох країн заплющувати очі на одні офшорні схеми і публічно викривати інші. Покрив конфіденційності і надалі захищатиме інформацію офшорних компаній від поглядів сторонніх спостерігачів.

http://www.epravda.com.ua/publications/4aa95a03104bd/

Коментарі

Al KazlOFF

113.09.09, 10:31

Вот эти слова "Україна, не менше 92,8" и т.д. интересны.

prodavec

213.09.09, 10:34Відповідь на 1 від Al KazlOFF

Да уж, трудно посчитать!